Los mercados globales de renta variable se encuentran en su segundo mercado alcista más largo desde la Segunda Guerra Mundial y el sentimiento es más fuerte desde hace muchos años. Los resultados corporativos han mejorado desde el suelo que marcaron los precios del petróleo hace 20 meses. Las valoraciones en el índice MSCI World se encuentran en el 91% del porcentaje medido de los últimos 23 años, por lo que las empresas tienen que publicar resultados que justifiquen los elevados niveles de valoración. Por lo tanto, la temporada de resultados del tercer trimestre (3T2017) que comenzará esta semana no será diferente.

Preparando el escenario

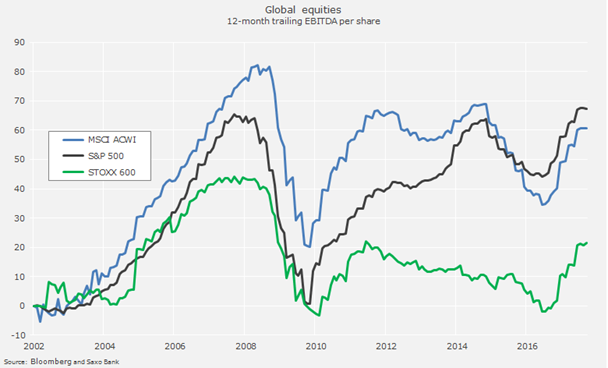

La mayor parte de las empresas del MSCI ACWI mejoraron los beneficios operativos (EBITDA), indicando que las compañías de mercados emergentes (EM) experimentaron un fuerte crecimiento a medida que los mercados de materias primas mejoraban y el dólar estadounidense se debilitaba, facilitando así las condiciones financieras.

Los ingresos de las empresas europeas están cerca de su nivel más alto desde la Gran Crisis Financiera, pero siguen siendo significativamente inferiores a sus máximos históricos desde principios de 2008. Dado el viento de cola de la debilidad del euro, esperamos que las compañías europeas vuelvan a funcionar bien este trimestre

Por sectores, creemos que las acciones tecnológicas, financieras y energéticas sorprenderán al alza y generarán un sólido crecimiento de los beneficios. El sector energético, en particular, se ha recuperado en las últimas cuatro temporadas de resultados a través de una combinación de profundos recortes y precios del petróleo más elevados.

Esta será una semana “light”, con sólo 25 presentaciones de resultados del universo de 2.000 acciones globales que cubrimos. La primera semana está siempre dominada por las compañías financieras estadounidenses.

BlackRock (NYSE:BLK)

• Publicará resultados del tercer trimestre el miércoles a las 10:30 (GMT)

• El consenso espera un BPA de 5,53 dólares por acción un 7.5% por encima del mismo periodo del año anterior, y ventas de 3,1 billones de dólares, mejorando un 9%.

• El segmento de negocio de mayor impulso es la franquicia de ETF, con la que aún sigue ganando cuota de mercado

• También el segmento de negocio de Tecnología ha sido un fuerte impulsor de crecimiento en los últimos dos años

• Las acciones presentan un aspecto técnico negativo, a excepción de la la volatilidad. La puntuación global es negativa según nuestro modelo cuantitativo

JPMorgan Chase (NYSE:JPM)

• Publica sus resultados del tercer trimestre el jueves a las 10:45 (GMT)

• El consenso baraja un beneficio por acción (BPA) de 1,66 dólares, lo que supondría una mejora del 4% frente al mismo periodo del año anterior, e ingresos netos de 25,6 billones de dólares, B subiendo un 1%.

• Jefferies Group acaba de presentar débiles datos de trading, por lo que no esperamos un gran trimestre para el segmento de mercados de capital

• Se espera que la división de banca comercial mejore mientras la economía estadounidense continúa expandiéndose y aumentando el empleo y el mercado de la vivienda

• La acción obtiene una puntuación elevada en impulso (momentum) y volatilidad, superando la situación de otras comparables y con una menor volatilidad. La puntuación global es negativa.

Bank of America (NYSE:BAC)

• Publicará sus resultados del tercer trimestre el viernes a las 10:45 (GMT)

• El mercado espera un BPA de 0,46 dólares, mejorando un 9%, e ingresos netos de 22 billones de dólares, en línea con el reporte del año anterior.

• El foco de atención estará en el retorno del capital. Con buen impulso macro de EE.UU. Bank of America debe ser capaz de mejorar el retorno del capital

• El banco estadounidense tiene una sensibilidad positiva a los aumentos de las tasas de interés, por lo que cualquier pista sobre los planes de la Fed será observada de cerca

• La puntuación global es negativa.

En general, las acciones de las compañías financieras de los EE.UU. están caras en comparación con sus pares. Nuestro modelo cuantitativo encuentra más valor entre los bancos europeos y chinos.

Como se muestra en el siguiente cuadro, las tres acciones han superado al S&P 500 desde principios de septiembre, impulsadas por las sorpresas macro positivas y los planes de la Fed sobre los ajustes cuantitativos y la subida de tasas. Especialmente el rendimiento de la semana pasada indica un potencial reposicionamiento antes de la temporada de resultados, con los inversores institucionales más grandes apostando por un trimestre sólido.

A continuación indicamos otras de las publicaciones de resultados más importantes de la semana, incluyendo sus estimaciones de ingresos y ventas.

Fuente: DIF Markets, reporte de ganancias