En la primera parte de esta publicación analicé la invasión de Ucrania por parte de Vladimir Putin y la forma en que hizo saltar la chispa en el polvorín del mercado mundial del petróleo, haciendo que los precios del WTI y del Brent se dispararan hacia nuevos máximos históricos. A medida que la guerra avanza sin una resolución rápida, podríamos ver ganancias aún más explosivas en el futuro.

Hoy analizo las tendencias de la oferta y la demanda que nos han llevado hasta aquí, con el fin de ofrecer una hoja de ruta sobre lo que podemos esperar de los mercados del petróleo en el futuro.

La demanda de petróleo va camino de alcanzar nuevos máximos históricos

A finales de 2021, la opinión de moda en Wall Street era que la demanda de petróleo había tocado techo con la pandemia y que, a partir de ahí, todo era cuesta abajo. Un conocido gestor de activos que supervisa decenas de miles de millones de dólares dijo que el petróleo crudo seguiría el camino del "aceite de ballena":

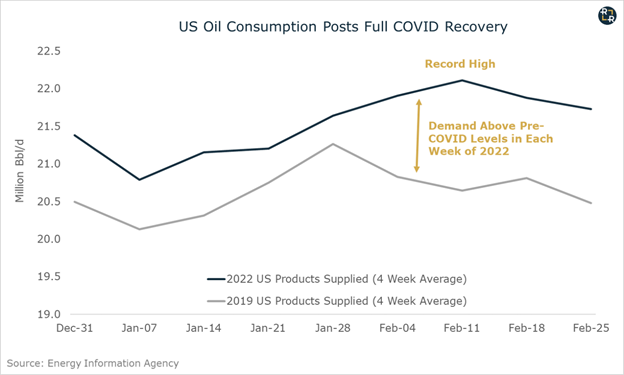

Dieciocho meses más tarde, los escépticos del petróleo no podían estar más equivocados, ya que la demanda de EE.UU. se mantiene constantemente por encima de los niveles anteriores al COVID y alcanzó nuevos máximos históricos el mes pasado:

Y lo que es más impresionante, estos nuevos máximos se produjeron antes de que se diera el pico de demanda estacional durante la temporada de verano, lo que podría desencadenar más subidas a partir de aquí.

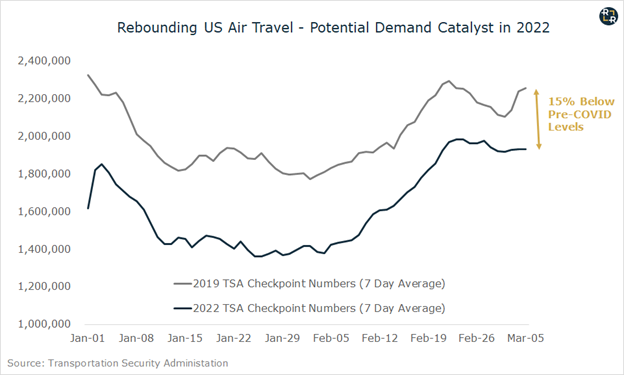

De cara al futuro, otra fuente de aumento potencial de la demanda podría provenir de un mayor repunte de los viajes aéreos. El gráfico siguiente muestra que los viajes aéreos en EE.UU. siguen estando un 15% por debajo de los niveles previos al COVID de 2019:

Con el desvanecimiento de las restricciones de COVID, muchos analistas esperan que los viajes aéreos en Estados Unidos se recuperen por completo en algún momento de 2022. De ser cierto, esto podría ayudar a asegurar nuevos máximos en la demanda de crudo estadounidense.

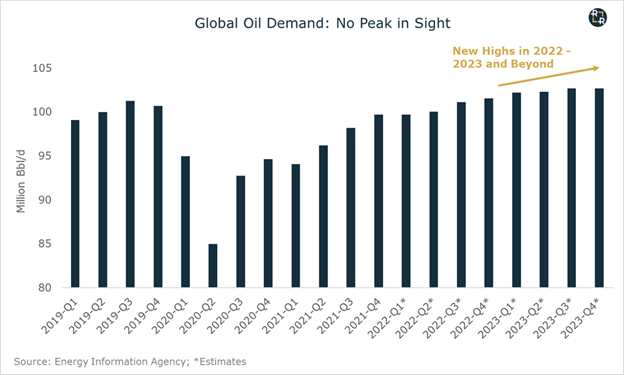

Por último, el resto del mundo está siguiendo el ejemplo de Estados Unidos. Las últimas estimaciones de la AIE indican que la demanda mundial crecerá en 3.2 millones de barriles/día este año, hasta los 100.6 millones de barriles/día. Mientras tanto, la EIA proyecta un nuevo récord en la demanda mundial para el tercer trimestre de este año, con nuevos máximos en 2023 y más allá:

En otras palabras, el pico de consumo de petróleo no está a la vista. Y con la reapertura de las economías en todo el mundo, el mundo necesitará más de 3 millones de bbl/d de nuevo suministro sólo este año.

En este sentido, consideremos el lado de la oferta de la ecuación...

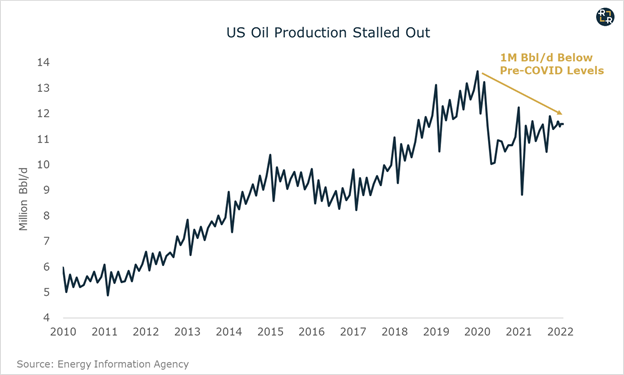

La producción de petróleo de EE.UU. se ha estancado y el aumento de los precios podría no ayudar

A pesar del mejor entorno de precios de la última década, la producción de petróleo de Estados Unidos sigue estancada en 11.6 millones de bbl/d. Esta cifra está a un millón de bbl/d de los máximos anteriores a la pandemia:

Esto refleja un cambio de 180 grados con respecto a la dinámica de la última década, cuando los perforadores de esquisto desencadenaron millones de barriles de nuevo crecimiento de la producción a precios de petróleo de 50 a 60 dólares.

Como he descrito anteriormente, la razón de este cambio es doble: la falta de inversión de capital y, quizás más importante, la falta de inventario. Los perforadores de esquisto simplemente han agotado los inventarios básicos en muchas de las cuencas clave que impulsaron la producción estadounidense durante el auge del esquisto, como las de Eagle Ford y Bakken.

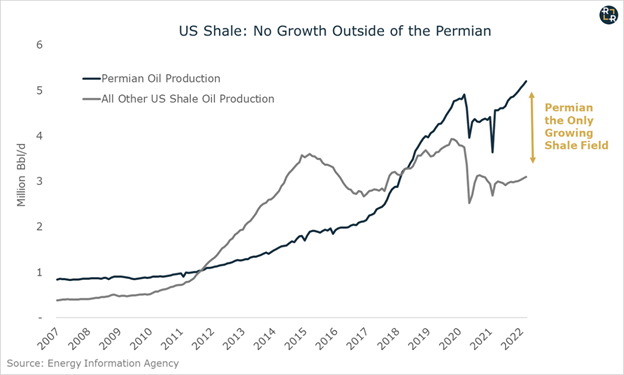

En la actualidad, la cuenca del Pérmico, en Texas, es el último bastión del crecimiento de la producción estadounidense. A pesar de haber añadido más de medio millón de barriles diarios de nueva producción desde mediados de 2021, la cuenca del Pérmico está luchando por compensar el descenso de la producción convencional y el estancamiento de la producción de todos los demás yacimientos de esquisto de Estados Unidos:

Dado el agotamiento del inventario en las cuencas de esquisto fuera del Pérmico, no está claro que unos precios más altos puedan resolver este problema. Mientras tanto, aunque los operadores quieran poner las plataformas a trabajar, el sector petrolífero se enfrenta a una grave escasez de insumos en todos los ámbitos, desde la mano de obra hasta las tuberías de acero y la arena de fracturación hidráulica.

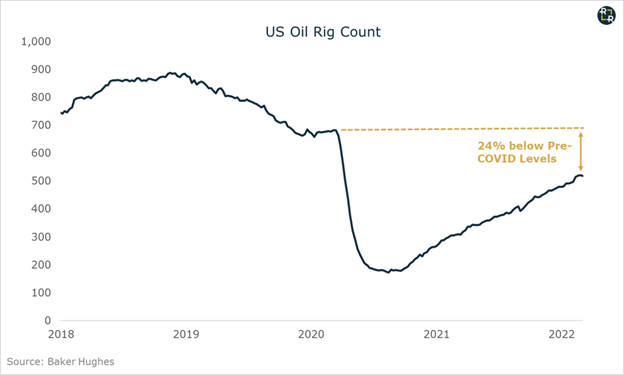

Las mismas limitaciones de la cadena de suministro que ralentizan la fabricación de automóviles y la construcción de viviendas están apareciendo en el sector petrolero, y no hay una solución fácil. Esta confluencia de factores explica por qué, a pesar de la reciente y mayor subida semanal de los precios del crudo, el recuento de plataformas petrolíferas en EE.UU. descendió en tres ocasiones al mismo tiempo, aunque más recientemente ha vuelto a subir. Aun así, sigue estando un 24% por debajo de los niveles anteriores al COVID:

Por último, está la coalición OPEP+, que también está luchando por aumentar la producción.

La capacidad de la OPEP+ se ve afectada por la retirada del capital mundial

Tras el estallido de la COVID-19, la OPEP+ equilibró el mercado del petróleo recortando una producción récord de 9.7 millones de barriles diarios. Al recuperarse la demanda, el grupo acordó liberar 400000 bbl/d de nueva oferta cada mes, a partir de julio de 2021.

Pero durante los últimos meses, muchos de los países participantes han tenido dificultades para alcanzar sus objetivos de producción. En enero, la AIE estimó que la OPEP+ no alcanzó su cuota de producción en 900,000 barriles diarios.

Una gran parte de este déficit puede atribuirse a la reacción occidental contra el desarrollo de los combustibles fósiles. Históricamente, una parte sustancial de la producción de petróleo de la OPEP+ ha sido desarrollada por capital occidental, principalmente de las grandes empresas mundiales. Pero ahora, el recorte de los presupuestos de capital de las empresas petroleras occidentales está creando un efecto dominó en todo el mundo, como explicó a Bloomberg el experto en energía Julian Lee:

"Los persistentes déficits de producción en países como Nigeria y Angola no son el resultado del mantenimiento... sino que reflejan la disminución de la capacidad resultante de la falta de inversión en exploración y desarrollo. Así que el déficit persistirá. De hecho, va a empeorar, ya que cada vez más países se encuentran con limitaciones de capacidad y luchan por aumentar la producción".

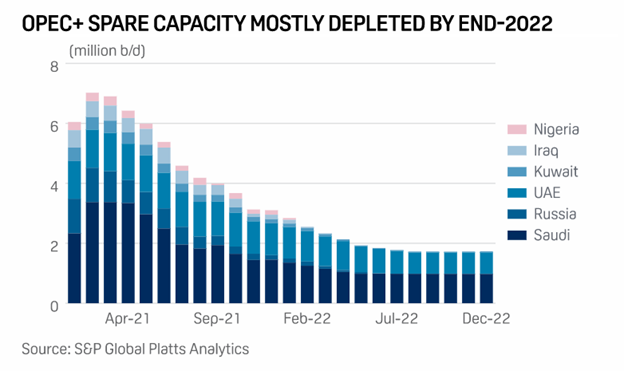

Gracias en parte a la rebaja de las estimaciones de la capacidad de producción de la OPEP+, Morgan Stanley prevé que la capacidad mundial sobrante se reducirá de 6.5 millones de barriles al día hace un año a menos de 2 millones de barriles al día a mediados de 2022:

Es fundamental que estas estimaciones de capacidad espacial se hayan realizado antes de la invasión rusa de Ucrania. Por lo tanto, incluso suponiendo que no hubiera interrupción de los suministros rusos, el mercado del petróleo estaba preparado para una peligrosa caída de la capacidad de reserva por debajo de los 2 millones de barriles diarios a finales de año.

Por último, consideremos el impacto potencial en el mercado en el caso de que las exportaciones rusas sigan viéndose afectadas en el futuro.

Un pico de precios que destruya la demanda podría llevar al petróleo a más de 200 dólares

Todo mercado alcista de materias primas nace de un desequilibrio entre la oferta y la demanda. El mecanismo de los precios intenta resolver el desequilibrio de una de las dos maneras siguientes: incentivar una mayor oferta o reducir la demanda.

En el último año, el mercado del petróleo ha señalado la necesidad de más oferta (o menos demanda) mediante una subida constante de los precios. Y sin embargo, a pesar de que el petróleo ha alcanzado máximos de varios años por encima de los 90 dólares, los productores han tenido dificultades para añadir suficiente oferta. Como se comenta en este artículo de dos partes, muchos de estos problemas de producción no pueden resolverse con precios más altos a corto plazo.

Mientras tanto, la demanda sigue repuntando en todo el mundo.

Ahora, la amenaza de perder hasta 4.8 millones de bbl/d de exportaciones rusas podría eliminar el lado de la oferta de este acto de malabarismo. En el caso de una pérdida total de estas exportaciones rusas, incluso con todos los demás miembros de la OPEP agotando su capacidad de producción, el mercado podría seguir enfrentándose a un déficit de oferta paralizante de más de un millón de bbl/d.

En ese caso, la destrucción de la demanda a gran escala sería el único mecanismo disponible para equilibrar el mercado. Nadie sabe hasta dónde llegarían los precios en este escenario, pero 200 dólares podrían ser sólo el principio.

Por supuesto, ese escenario no sería bueno para nadie. Por el bien de todos los habitantes del planeta, deberíamos esperar que la situación entre Rusia y Ucrania se resuelva lo antes posible.

Pero para los inversionistas, este posible escenario se ha convertido en uno de los principales riesgos que podrían afectar a todas las clases de activos mundiales, y que parece aumentar su probabilidad cada día que pasa.

Encuentra Parte I aquí

Este contenido fue publicado originalmente en Ross Report.