Recopilo estadísticas sobre mis operadores. Mi mejor operador sólo gana dinero el 63% de las veces. La mayoría de los operadores sólo ganan entre el 50% y el 55%.

Eso significa que te vas a equivocar muchas veces. En ese caso, será mejor que te asegures de que tus pérdidas sean lo más pequeñas posible y de que tus ganancias sean mayores".- Steve Cohen, fundador del fondo de cobertura Point72

Esta es una verdad difícil de aceptar para muchos macroinversionistas: sólo acertaremos en torno al 50-55% de las ocasiones.

Si su porcentaje de victorias es muy superior, le sugiero que amplíe la muestra de operaciones que está analizando o que evalúe si no está operando con macro, sino vendiendo opciones: las estrategias de volatilidad/opciones cortas tienen porcentajes de victorias de hasta el 90% o más, pero le aniquilan por completo cuando se equivoca.

En los últimos 10 años, he obtenido una tasa de ganancias a largo plazo del 53% en mis operaciones macro direccionales.

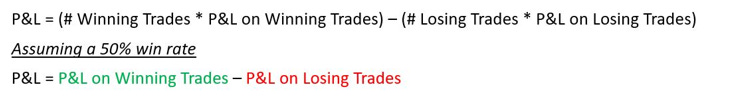

Una vez que me di cuenta de eso y dado que la fórmula de pérdidas y ganancias de fin de año se puede escribir de la siguiente manera:

Supe que debía asegurarme de que el tamaño de mis pérdidas no se descontrolara.

Esto se puede lograr de dos maneras: dimensionando las operaciones correctamente y diseñando un sistema que permita a sus ganadores correr.

Vamos a hablar de mi enfoque de ambos ángulos en un segundo, pero antes, otra observación importante.

Para aumentar la tasa de ganancias en las macrooperaciones del 50% al 55%, por ejemplo, durante un largo periodo de tiempo, es necesario obtener alguna ventaja sobre otros inversionistas en macrooperaciones.

¿Cuál podría ser?

- Un enfoque basado en datos con modelos macro superiores

- La capacidad de evaluar la gigantesca cantidad de señales del mercado de activos cruzados mediante herramientas cuantitativas

- Una ventaja particular en un nicho de mercado en el que haya aprendido a desenvolverse bien a lo largo del tiempo

- Ser menos tonto que los demás

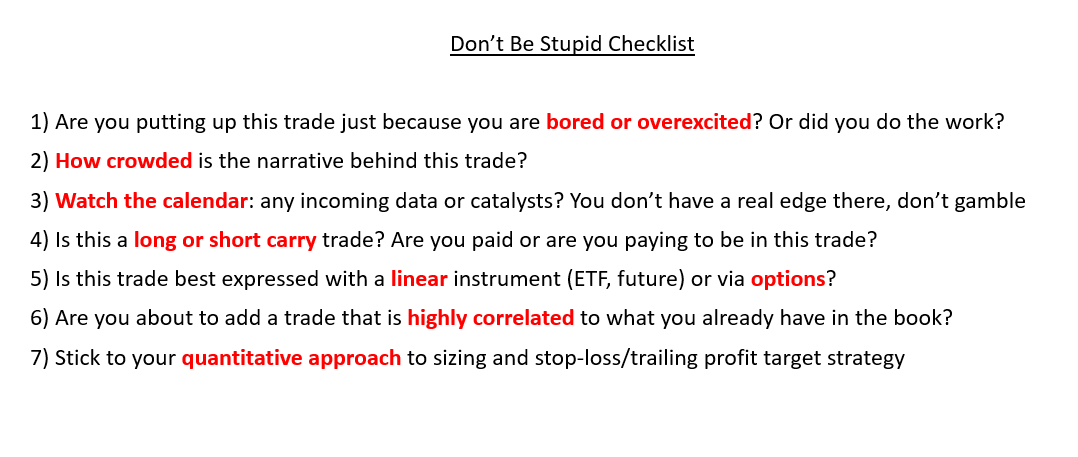

Los modelos macroeconómicos y las herramientas interactivas ayudan, pero mi lista de comprobación llamada ''no sea tonto'' también añade valor: esto es lo que repaso para cada operación táctica que establezco:

Los puntos 1 a 3 controlan mis emociones y me permiten realizar una evaluación más racional de la operación.

Los puntos 4-6 se refieren a la ejecución.

Una advertencia: las operaciones carry trade cortas (y las opciones largas) son caras de mantener en el tiempo si no pasa nada.

Un recordatorio: en mercados muy agitados, las operaciones lineales pueden pararle rápidamente, incluso si su tesis resulta ser correcta; considere si el régimen de mercado favorece las implementaciones lineales o de opciones.

No sea tonto: compruebe si la operación que está a punto de añadir no es simplemente otra expresión de una operación que ya tiene en marcha - he visto a gente explotar cuando las 10 operaciones que estaban ejecutando eran simplemente... la misma operación.

Pero es el punto 7 el que llama la atención: el tamaño y la gestión del riesgo definen la mayor parte de las pérdidas y ganancias al final del año.

***

Descargo de responsabilidad: Este artículo se publicó originalmente en The Macro Compass. Únase a esta vibrante comunidad de inversionistas macroeconómicos, asignadores de activos y fondos de cobertura.¡ÚLTIMA LLAMADA! 30 días gratis de InvestingPro en este enlace con el código “LUISMINEGOCIOS” ¡Pruébalo YA!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Cómo evitar ser malo para operar en bolsa

Publicado 22.06.2023, 12:44 p.m

Cómo evitar ser malo para operar en bolsa

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2024 - Fusion Media Ltd. Todos los Derechos Reservados.