Investing.com - La fuerte caída de ayer en las acciones estadounidenses ha vuelto a centrar la atención en una verdad perenne: el mercado puede bajar y lo hace. Obvio, por supuesto, pero fácil de pasar por alto cuando los precios suben prácticamente sin parar, como ha sucedido durante gran parte de los últimos seis meses, hasta ahora.

La última disminución ha captado la atención del público por varias razones, incluido el hecho de que las ventas se producen en un momento de nuevas preguntas sobre la inflación, la política de la Reserva Federal y el mayor riesgo de un conflicto más amplio en Oriente Medio.

Decidir si las últimas oscilaciones del mercado son ruido o señal es el arte y la ciencia del análisis de mercado. No existen técnicas perfectas para adivinar el futuro, pero sí existen varias técnicas para mantener la perspectiva, lo que puede ser una base para tomar decisiones informadas sobre cómo y cuándo reequilibrar las carteras.

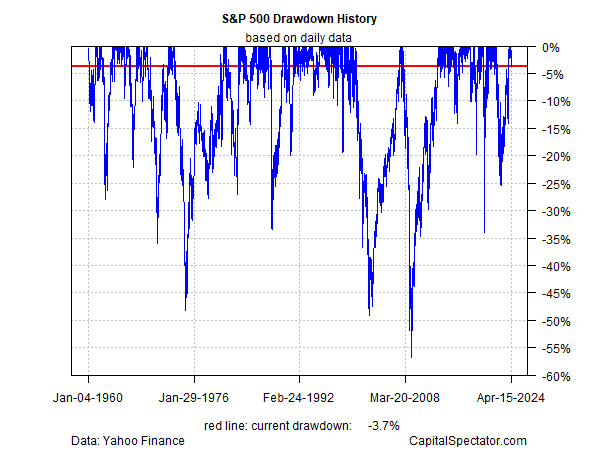

Comencemos por recordar que la corrección actual del índice S&P 500 sigue siendo leve según los estándares históricos. El mercado cerró ayer (15 de abril) un 3,7% por debajo de su pico anterior, una corrección que es irrelevante en el gran esquema de la historia del mercado para las caídas de máximo a mínimo.

¿Qué constituiría una posible advertencia temprana de problemas más profundos en el futuro? No hay una cifra mágica, pero si el mercado se desliza aún más y cae por debajo de una corrección del -5%, eso llamaría mi atención.

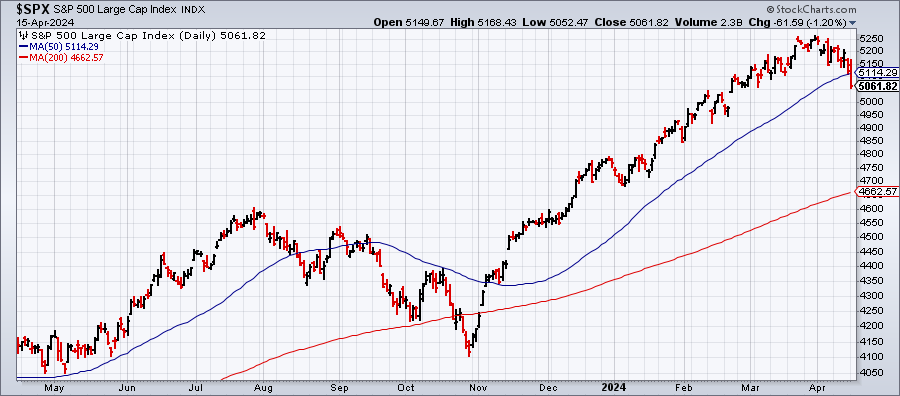

Otra forma de intentar separar el trigo de la paja: monitorear cómo evoluciona el perfil de tendencia del S&P 500. Un enfoque convencional es observar los promedios móviles de 50 y 200 días. Siguiendo ese criterio, todavía estamos muy lejos de una señal de venta, al menos para los inversores con mentalidad estratégica y horizontes a medio/largo plazo.

Todo mercado bajista comienza con una caída relativamente suave e inocua. Por eso, es importante vigilar un conjunto de promedios móviles a corto plazo como posible señal de alerta temprana. El peligro aquí es que los marcos temporales más cortos sufren un mayor grado de volatilidad, por lo que se requiere especial precaución. Por el momento, no hay ninguna prueba contundente, incluso para una perspectiva a corto plazo. En concreto, la media a 20 días del S&P 500 sigue estando cómodamente por encima de sus medias a 50 y 100 días.

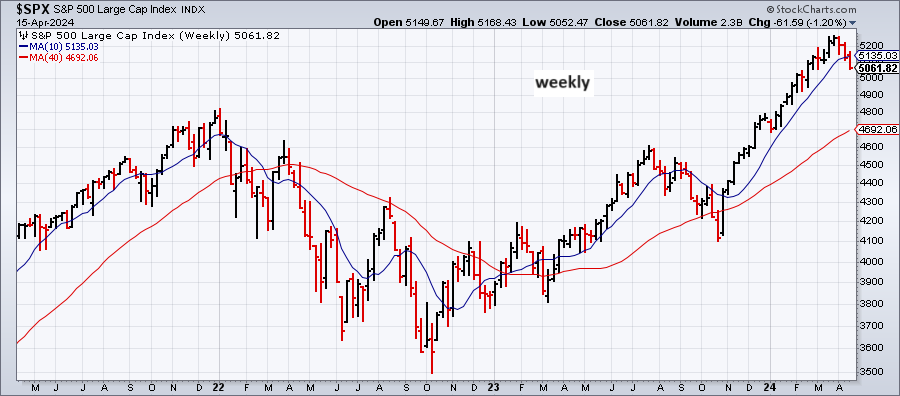

Otra forma de minimizar el ruido es centrarse en los gráficos semanales. Como destaca el siguiente gráfico, la tendencia se mantiene firmemente positiva desde esta perspectiva, basada en los promedios de 10 y 40 semanas.

El análisis anterior apenas roza la superficie de las técnicas para resaltar señales y minimizar el ruido, pero es una forma razonable de comenzar. Para refinar aún más el proceso, podemos agregar perfiles de volatilidad y valoración, y en esos frentes los resultados se inclinan hacia la adopción de una postura de riesgo más cautelosa. En resumen, la valoración del mercado es alta y la volatilidad reciente ha sido baja, una combinación que sugiere que las probabilidades de una corrección del mercado son elevadas en comparación con la historia reciente.

Si sumamos el reciente aumento del riesgo geopolítico a través del conflicto Israel- Irán, que aún está evolucionando, cada vez es más fácil racionalizar el caso de reducir la exposición al riesgo.

Otra dimensión que ayuda a determinar cómo, o si, cambiar su posición de riesgo: el horizonte temporal de inversión. Para los especuladores a corto plazo, hay un argumento relativamente más fuerte para retirar dinero de la mesa; menos, al menos por ahora, para los inversores a medio y largo plazo.

La respuesta a todo esto es que una estrategia de comprar y mantener ganará al final. Entendido, y para algunos inversores esa es la mejor opción. Pero la suposición aquí es que usted es realmente un inversor de comprar y mantener. Es fácil decirlo, pero difícil de hacerlo, por lo que la gestión del riesgo en plazos más cortos es práctica, aunque no siempre óptima.

¡Felicidades! Eres elegible para obtener un descuento espectacular para adquirir las poderosas herramientas de InvestingPro. Como lector de este artículo, te otorgamos el código MASTERPRO para que adquieras tu suscripción con una rebaja adicional del 10% sobre los precios de promoción actuales. ¡La oferta se acaba hoy! Solo haz clic aquí o selecciona una de las siguientes opciones para aplicar tu oferta: