-

Las acciones de Walt Disney han bajado casi un 37% desde el inicio de 2022.

-

Los inversionistas prestan mucha atención a los suscriptores de streaming, la asistencia a los parques temáticos y el gasto per cápita.

-

Los inversionistas a largo plazo podrían considerar la compra de acciones de DIS a los niveles actuales.

-

Para obtener herramientas, datos y contenidos que le ayuden a tomar mejores decisiones de inversión, pruebe InvestingPro+.

-

Inflación

-

La agitación geopolítica

-

Tecnologías disruptivas

-

Subidas de los tasas de interés

Los accionistas de la empresa mundial de entretenimiento y medios de comunicación Walt Disney (NYSE:DIS) han visto cómo el valor de su inversión ha bajado un 43.7% en las últimas 52 semanas y un 36.8% en lo que va de año. En comparación, el Dow Jones U.S. Media Index ha bajado más de un 31% en 2022. Mientras tanto, las acciones de otras empresas líderes en entretenimiento, Netflix (NASDAQ:NFLX) y Fox (NASDAQ:FOXA) han perdido un 69.8% y un 10.8% en lo que va de 2022, respectivamente.

Fuente: Investing.com

El 9 de septiembre de 2021, las acciones de DIS superaron los 187 dólares, alcanzando un máximo de 52 semanas. Sin embargo, el 22 de junio, vieron un mínimo de varios años de 92.01 dólares. El rango de 52 semanas de la acción ha sido de 92.01 dólares a 187.58 dólares, mientras que la capitalización de mercado se sitúa actualmente en 178,100 millones de dólares.

Datos recientes

Disney publicó los datos del segundo trimestre el 11 de mayo. Los ingresos aumentaron un 23% interanual, hasta los 19,250 millones de dólares. El BPA ajustado fue de 1.08 dólares, lo que supone un aumento del 37% interanual respecto a los 79 centavos del periodo anterior. El efectivo y los equivalentes terminaron el trimestre en 13,300 millones de dólares.

Sobre los resultados, el consejero delegado Bob Chapek declaró:

"Nuestros sólidos resultados en el segundo trimestre, incluidos los fantásticos resultados en nuestros parques nacionales y el continuo crecimiento de nuestros servicios de streaming -con 7.9 millones de suscriptores de Disney+ añadidos en el trimestre y un total de suscripciones en todas nuestras ofertas DTC que supera los 205 millones- demostraron una vez más que estamos en una liga propia."

En su trimestre más reciente, los ingresos del segmento de parques temáticos de Disney se dispararon hasta los 6,600 millones de dólares, lo que supone un aumento interanual de más del 100%. Durante los confinamientos, la empresa realizó importantes ajustes en el funcionamiento de los parques temáticos, lo que permitió aumentar el gasto de los clientes y la rentabilidad. El gasto per cápita en sus parques temáticos se disparó más del 40% en comparación con el mismo trimestre de 2019.

Mientras tanto, Disney+ creció un 33% interanual para alcanzar casi 138 millones de suscriptores a finales de marzo. La dirección prevé que el crecimiento de suscriptores de Disney+ en la segunda mitad del año supere al de la primera mitad. Para el año fiscal 2024, la empresa prevé que Disney+ tendrá entre 230 y 260 millones de abonados.

Antes de la publicación de los resultados del segundo trimestre, las acciones de DIS se movían en torno a los 105 dólares. En el momento de redactar este artículo, el martes por la tarde, se encontraban a 97.70 dólares.

Qué esperar de las acciones de Disney

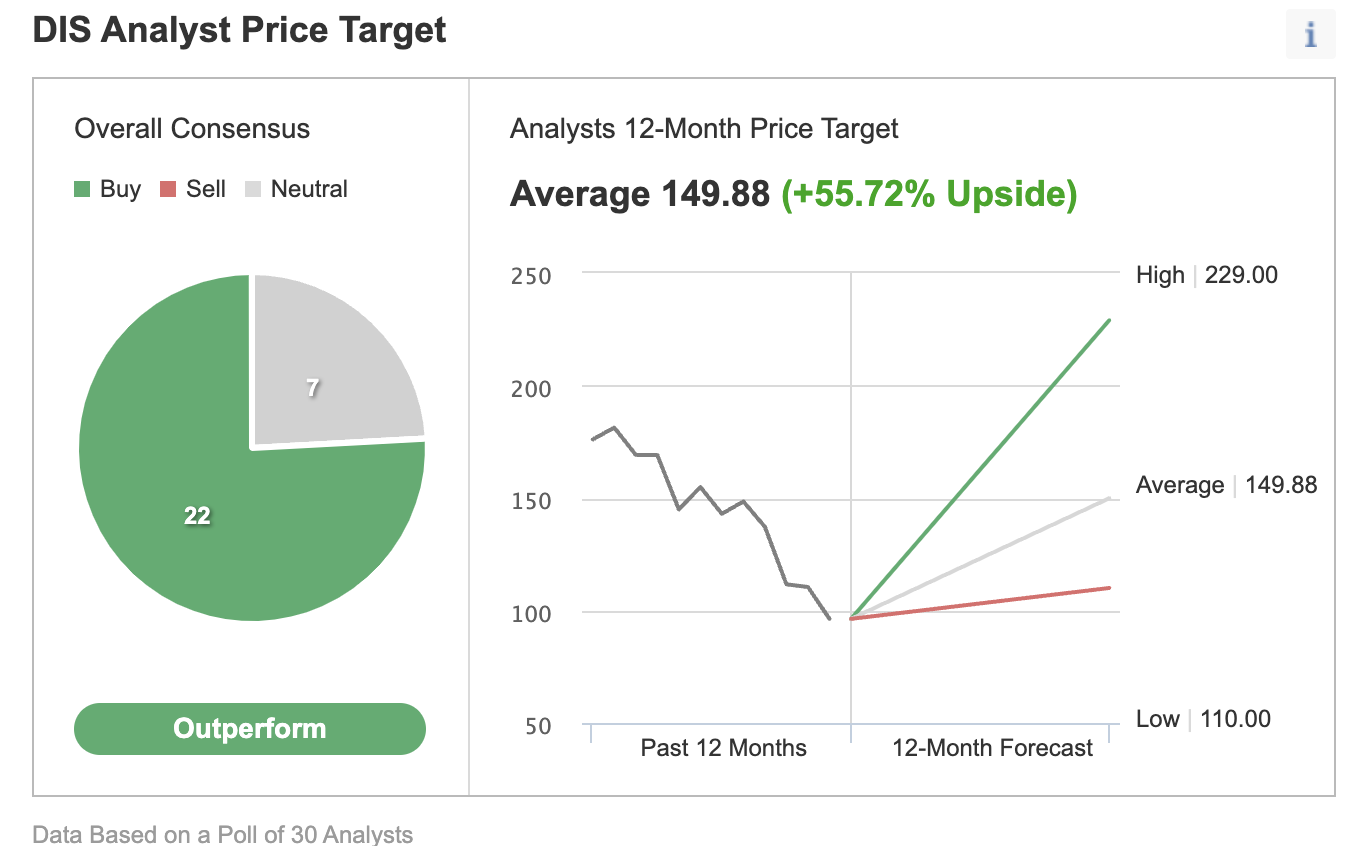

Entre los 30 analistas encuestados a través de Investing.com, las acciones de DIS tienen una calificación de "outperform". Wall Street tiene un objetivo de precio medio a 12 meses de 149.88 dólares para la acción, lo que sugiere un aumento del 55.7% desde el precio actual. El rango de precios a 12 meses se sitúa actualmente entre 110 y 229 dólares.

Fuente: Investing.com

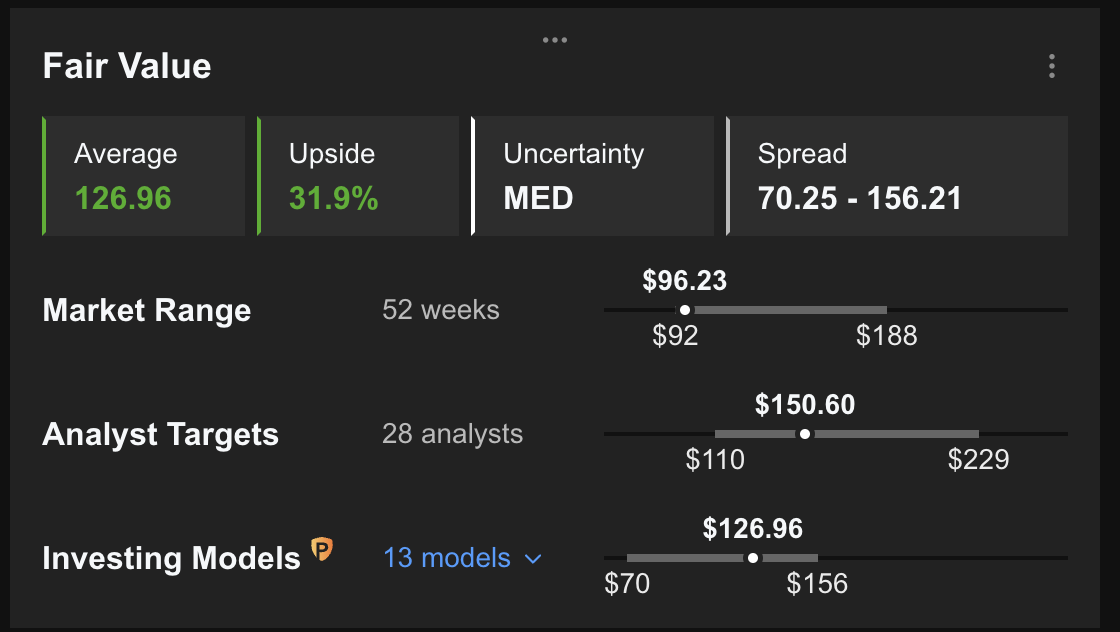

Asimismo, según una serie de modelos de valoración, como los que consideran los múltiplos precio-beneficio, precio-ventas o los valores terminales, el valor razonable medio de las acciones de DIS en InvestingPro se sitúa en 126.96 dólares.

Fuente: InvestingPro

En otras palabras, la valoración fundamental sugiere que las acciones podrían subir alrededor de un 30%.

Actualmente, los ratios precio-valor contable y precio-ventas de Disney son de 1.9x y 2.3x, respectivamente. Las métricas comparables de sus pares se sitúan en 2.2x y 1.8x, respectivamente.

Nuestra expectativa es que las acciones de DIS construyan una base entre 95 y 105 dólares en las próximas semanas. Después, las acciones podrían iniciar un nuevo tramo al alza.

Añadir las acciones de DIS a las carteras

Los alcistas de Disney que no estén preocupados por la volatilidad a corto plazo podrían considerar invertir ahora. Su precio objetivo sería de 126.96 dólares, según el nivel de valoración sugerido por las métricas cuantitativas.

Por otra parte, los inversionistas que esperan que las acciones de DIS reboten en las próximas semanas podrían considerar la posibilidad de establecer un spread de opciones de compra alcista.

La mayoría de las estrategias de opciones no son adecuadas para todos los inversionistas minoristas. Por lo tanto, el siguiente análisis sobre las acciones de DIS se ofrece con fines educativos y no como una estrategia real a seguir por el inversionista minorista medio.

Spread de opciones compra alcista sobre las acciones de Walt Disney

Precio intradía en el momento de la redacción: 97.70 dólares

En un spread de opciones de compra alcista, un operador tiene una compra larga con un precio de ejercicio inferior y una compra corta con un precio de ejercicio superior. Ambas partes de la operación tienen la misma acción subyacente (es decir, Disney) y la misma fecha de vencimiento.

El operador quiere que las acciones de DIS suban de precio. En un spread de opciones de compra alcista, tanto los niveles de beneficios como de pérdidas potenciales son limitados. La operación se establece por un costo neto (o débito neto), que representa la pérdida máxima.

La operación de spread de opciones de compra alcista de hoy implica la compra de la opción de compra de 100 puntos con vencimiento el 16 de septiembre por 5.90 dólares y la venta de la opción de compra de 105 puntos por 3.85 dólares.

La compra de este spread de opciones de cuesta al inversor unos 2.05 dólares, o 205 dólares por contrato, que es también el riesgo máximo de esta operación.

Debemos tener en cuenta que el inversionista podría perder fácilmente esta cantidad si la posición se mantiene hasta el vencimiento y ambas partes expiran sin valor, es decir, si el precio de las acciones de DIS al vencimiento es inferior al precio de ejercicio de la opción de compra larga (o 100 dólares en nuestro ejemplo).

Para calcular la máxima ganancia potencial, podemos restar la prima pagada del diferencial entre los dos precios de ejercicio, y multiplicar el resultado por 100. En otras palabras: (5.00 – 2.05) x 100 = 295 dólares.

El operador obtendrá este beneficio máximo si el precio de las acciones de Disney está en o por encima del precio de ejercicio de la opción de compra corta (el precio de ejercicio más alto) al vencimiento (o 105 dólares en nuestro ejemplo).

Por último, también podemos calcular el precio de equilibrio de las acciones al vencimiento. En nuestro ejemplo, es de 100 dólares + 2.05 dólares = 102.05 dólares. En otras palabras, añadimos la prima neta pagada al precio de ejercicio de la opción de compra larga, que es el precio de ejercicio inferior (o 100 dólares en este caso). Por lo tanto, el día del vencimiento, el operador necesitaría que las acciones de Disney cerraran por encima de los 102.05 dólares para obtener beneficios de esta operación.

Aquellos operadores que esperan un aumento gradual del precio de las acciones de DIS hacia el precio de ejercicio de la opción de compra corta (es decir, 105 dólares aquí) podrían considerar una operación de compra alcista. Tenga en cuenta que las cifras que hemos utilizado en los cálculos no incluyen la comisión de corretaje ni las tasas.

Conclusión

En los últimos meses, las acciones de Disney se han visto sometidas a una importante presión. Sin embargo, el descenso ha mejorado el margen de seguridad para los inversionistas que compran y mantienen, que podrían considerar invertir pronto. Por otra parte, los operadores experimentados también podrían establecer una operación de opciones para beneficiarse de una posible subida del precio de las acciones de DIS.

***

El mercado actual hace más difícil que nunca tomar las decisiones correctas. Piense en los desafíos:

Para afrontarlos, necesita buenos datos, herramientas eficaces para clasificar los datos y una visión de lo que significa todo ello. Hay que eliminar la emoción de la inversión y centrarse en los fundamentos.

Para ello, existe InvestingPro+, con todos los datos y herramientas profesionales que necesita para tomar mejores decisiones de inversión.