Los precios del cobre extendieron sus ganancias la semana anterior hasta su nivel más alto en tres semanas, después de que los datos clave sobre empleo en Estados Unidos mostraron que el mercado laboral se puede estar debilitando. El anuncio motivó a los operadores a anticipar dos recortes de tasas de interés de la Reserva Federal, uno en septiembre y otro en diciembre.

El crecimiento del empleo estimado para mayo se ajustó a la baja, con 57,000 empleos menos que el dato anterior, y la tasa de desempleo fue ligeramente más alta, ubicándose al 4.1%. Esto impulsó los precios porque la probabilidad de tasas más bajas disminuye el costo de oportunidad de poseer cobre o cualquier metal que no tienen rendimiento.

El cobre, por su amplio uso en sectores industriales, tecnológicos y de construcción, se sigue considerando un indicador económico global. Históricamente, los precios del cobre han reflejado las tendencias económicas globales y las políticas monetarias.

Por ejemplo, durante periodos de expansión económica y avances tecnológicos, la demanda de cobre ha tendido a aumentar, impulsando sus precios al alza. Inversamente, en tiempos de recesión o políticas monetarias restrictivas, los precios han mostrado una tendencia a la baja.

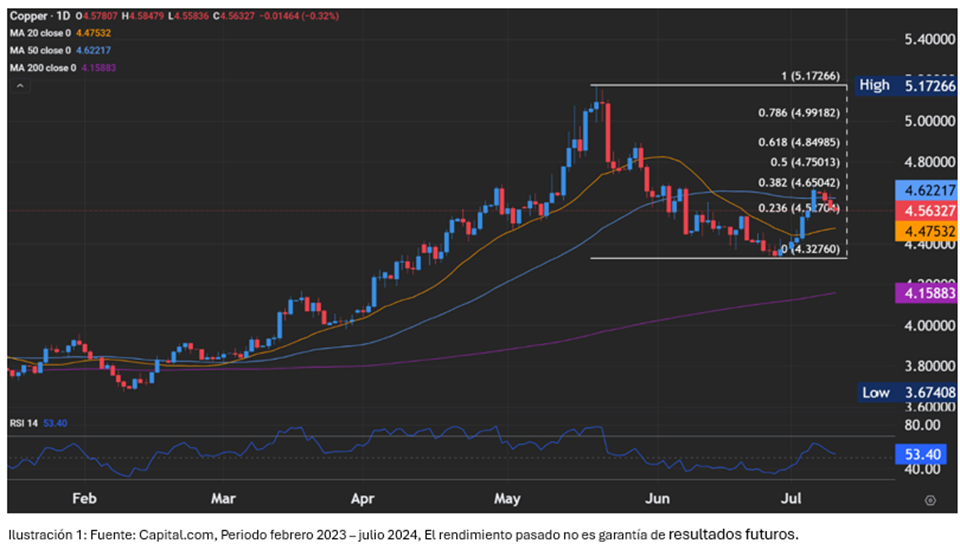

Así que la expectativa de un cambio de ciclo económico este año, y el inicio de los recortes de las tasas de interés, no solo de la FED, sino también de los principales Bancos Centrales, ha impulsado los precios del cobre, que han subido un notable 17% en lo que va del 2024.

La política monetaria, especialmente la de la Reserva Federal de EE.UU., ha tenido un impacto significativo en los precios del cobre. Las tasas de interés bajas tienden a debilitar el dólar, lo que hace que el cobre sea más barato para los inversores con otras monedas, aumentando así la demanda y los precios del metal. Este fenómeno se ha observado en varios ciclos económicos y es un factor clave para entender la dinámica del mercado del cobre.

Otra razón que animo al mercado, fueron los comentarios del presidente de la FED, Jerome Powell, quien dijo el martes que los últimos datos económicos sugieren que la inflación está volviendo a una tendencia bajista. No obstante, señaló que es necesario tener más evidencias antes de bajar los costos de endeudamiento y se abstuvo de dar indicaciones concretas sobre el calendario para las reducciones.

Por otro lado, el cobre se ha beneficiado de las expectativas de un estímulo al crecimiento que vendrá de la reunión de la Tercera Plenaria China que se celebrará más adelante este mes. Al tiempo que hay señales positivas de que el estímulo en el sector inmobiliario ha mejorado el sentimiento del mercado e impulsado los precios de los productos para la construcción. Después de que Beijing ha presentado una serie de medidas de estímulo para revitalizar su debilitado mercado inmobiliario, uno de los mayores consumidores de cobre.

Cabe recordar que parte del descenso desde los niveles máximos de mayo, se debió al incremento de los inventarios mundiales y la baja demanda china. Evidenciando el papel clave que tiene China en la determinación de las tendencias del mercado, por ser un importante productor y consumidor de cobre.

Adicionalmente, el repunte en los precios del metal coincidió con un reciente aumento en los retiros de los almacenes de la Bolsa de Metales de Londres en Gwangyang, Corea del Sur, lo que podría ser evidencia de un aumentó en su demanda.

En conclusión, el cobre continúa siendo un indicador vital de la salud económica mundial. Los recientes movimientos en su precio son un testimonio de la interacción entre la oferta, la demanda y las políticas macroeconómicas, como lo evidencia la respuesta positiva a la expectativa de recortes de tasas de interés, la mejora en el sentimiento del mercado y las señales positivas del estímulo en el sector inmobiliario chino.

Capital Com es un proveedor de servicios únicamente de ejecución. El material proporcionado en este artículo tiene fines informativos únicamente y no debe entenderse como asesoramiento de inversión. Cualquier opinión que pueda proporcionarse en esta página no constituye una recomendación por parte de Capital Com o sus agentes. No hacemos ninguna representación ni garantizamos la exactitud o integridad de la información que se proporciona en esta página. Si confía en la información de esta página, lo hace bajo su propio riesgo.

Mauricio Fernandez es un analista de Capital.com Latinoamérica, con más de 30 años de experiencia en los mercados financieros, como director de inversiones en entidades financieras y fondos de inversión. Con especial interés en las operaciones de Bonos, Acciones y Forex. A lo largo de su carrera, ha demostrado sólida gestión estratégica de inversiones, con un enfoque conservador y experiencia probada.