- Las acciones de Wall Street han prolongado esta semana su rally alcista a pesar de la postura agresiva de la Reserva Federal.

- Los inversores siguen luchando contra la Fed, ya que Powell advirtió de que la reunión de julio será “de gran interés".

- Por ello, los inversores deberían prepararse para más movimientos bruscos en las próximas semanas.

- ¿Busca ayuda en el mercado? Los miembros de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima. Más información

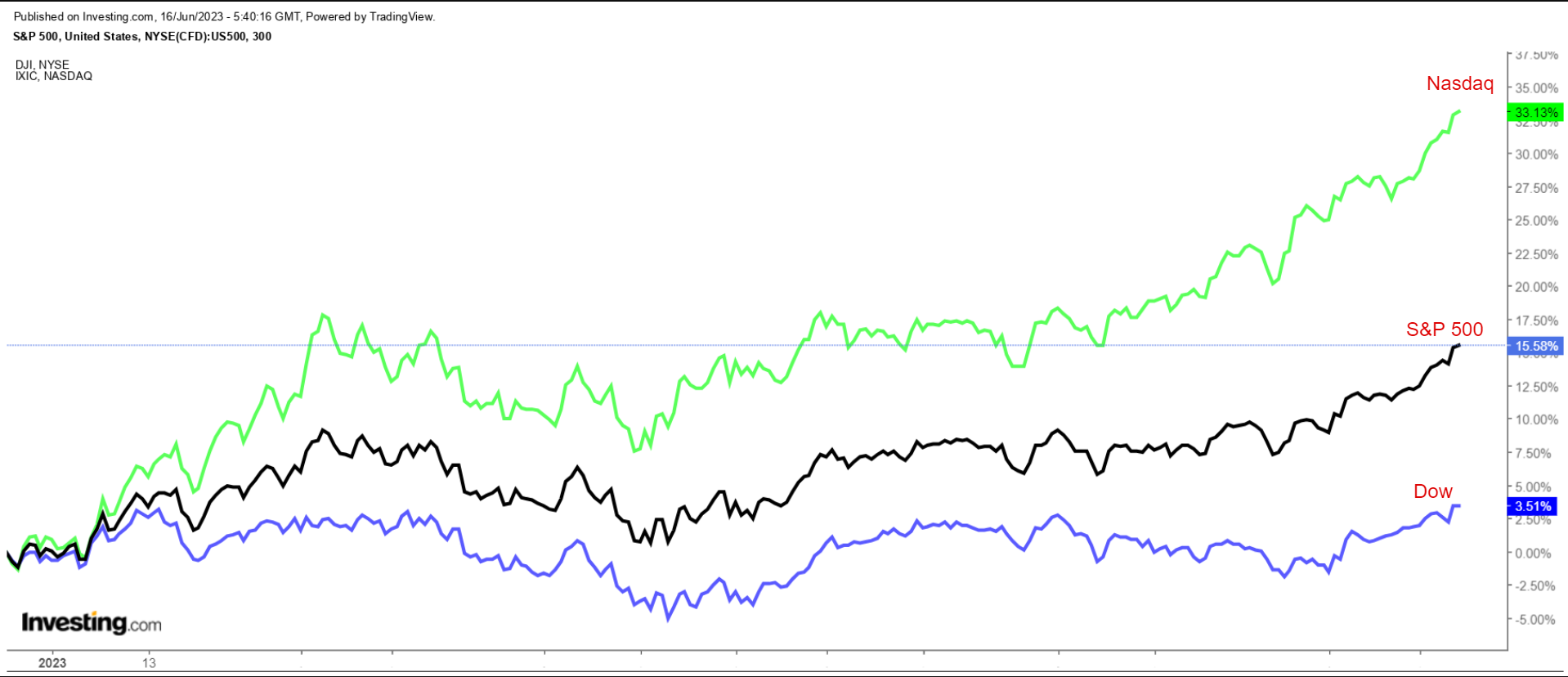

Las acciones de Wall Street van camino de cerrar la semana con fuertes ganancias, alcanzando tanto el S&P 500 como el Nasdaq Composite sus cotas más altas desde agosto de 2022 a raíz de la decisión de política monetaria de la Reserva Federal.

De los tres principales índices estadounidenses, el Nasdaq de tecnológicas ha sido el que mejor se ha comportado este año, con una subida del 31,7% en lo que va de año.

En comparación, el índice S&P 500 ha subido un 15,7%, y el índice Dow Jones de Industriales, un 4%.

Dicho esto, parece existir un riesgo cada vez mayor de que la Reserva Federal suba los tipos por encima de las actuales previsiones de los mercados, lo que provocaría una corrección a corto plazo.

Una "pausa agresiva”

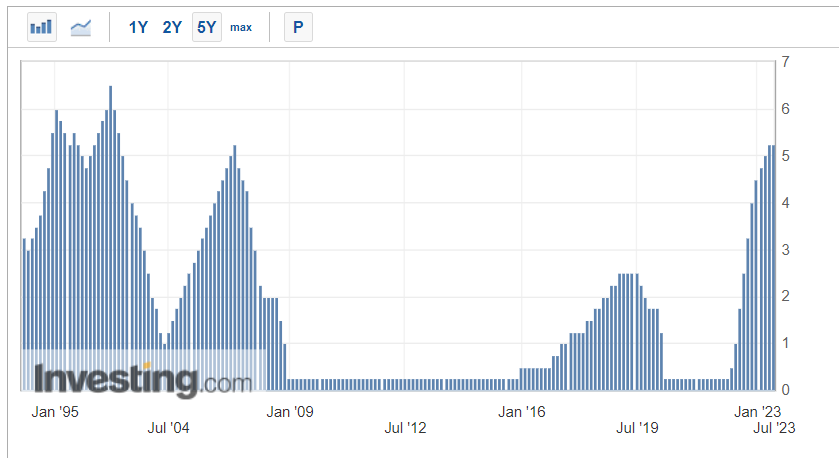

La Reserva Federal se abstuvo de subir los tipos de interés el miércoles por primera vez desde que comenzara su histórica campaña para enfriar la inflación en marzo de 2022. Los responsables de política monetaria de la Fed votaron unánimemente a favor de mantener el rango objetivo para el tipo de los fondos federales entre el 5% y el 5,25%.

La pausa se produce tras 10 subidas consecutivas en 15 meses, incluidas cuatro subidas de 75 puntos básicos el año pasado, seguidas de una subida de medio punto y tres subidas de un cuarto de punto este año.

Al omitir una subida de tipos en junio, Jerome Powell y otros altos funcionarios de la Fed esperan utilizar el tiempo extra para evaluar más a fondo cómo ha afectado la subida de los tipos a la inflación y la economía.

"Mantener el rango objetivo estable en esta reunión permite al Comité evaluar la información adicional y sus implicaciones para la política monetaria", decía en la rueda de prensa posterior a la reunión de la Fed.

Más subidas de tipos en camino

En un giro sorprendentemente agresivo, los responsables de la política monetaria de la Reserva Federal publicaron previsiones que muestran que prevén al menos otras dos subidas de tipos de un cuarto de punto en las cuatro reuniones que quedan este año.

Según el último gráfico de puntos, la mayoría de los miembros del FOMC prevén ahora que el tipo de interés de los fondos federales tocarán techo en un nuevo intervalo objetivo del 5,5%-5,75%, medio punto porcentual más que cuando se publicaron las previsiones comparables de marzo.

Los miembros de la Fed también prevén que los tipos de interés de referencia se mantendrán más elevados más tiempo de lo que preveían hace tres meses.

"Casi todos los miembros del comité consideran probable que este año procedan nuevas subidas de tipos", dijo Powell, presidente de la Fed, en la rueda de prensa posterior a la reunión.

Y añadió:

"La inflación se ha moderado algo desde mediados del año pasado, no obstante, las presiones inflacionistas siguen siendo elevadas y el proceso de bajar la inflación al 2% tiene un largo camino por delante".

Powell ha señalado que la reunión de julio será "de gran interés", en un fuerte indicio de que la Fed llevará a cabo una subida de tipos el mes que viene.

En mi opinión, este nuevo discurso envía un mensaje claro: "Aún no hemos terminado". Creo que la Fed subirá los tipos 25 puntos básicos en julio y luego otros 25 en septiembre.

La inflación sigue siendo un factor delicado

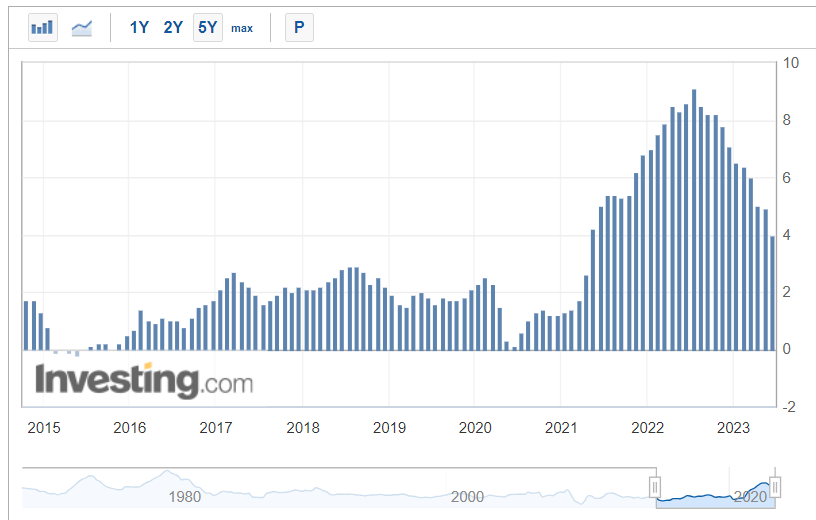

Es posible que la inflación se esté enfriando, pero aún no lo suficientemente rápido para la Reserva Federal.

La inflación de los precios al consumo de Estados Unidos subió en mayo un 4% con respecto al año anterior, el menor incremento anual desde marzo de 2021.

Aunque la inflación ha descendido considerablemente desde que tocara techo por encima del 9% anual el verano pasado, se mantiene en un nivel que duplica el objetivo del 2% de la Reserva Federal.

Más preocupante es que la inflación subyacente, de la que se excluyen los volátiles precios de la energía y los alimentos, se mantiene en un nivel excepcionalmente alto del 5,3%.

Los miembros de la Reserva Federal siguen de cerca el dato de la inflación subyacente, pues consideran que proporciona una evaluación más precisa del futuro rumbo de la inflación.

"Entendemos que permitir que esta inflación se afiance en la economía estadounidense es algo que no podemos permitir que ocurra por el bien de los trabajadores, las familias y las empresas de hoy, pero también del futuro", subraya Powell.

Así pues, los argumentos para seguir subiendo los tipos siguen siendo sólidos".

Fuente: Investing.com

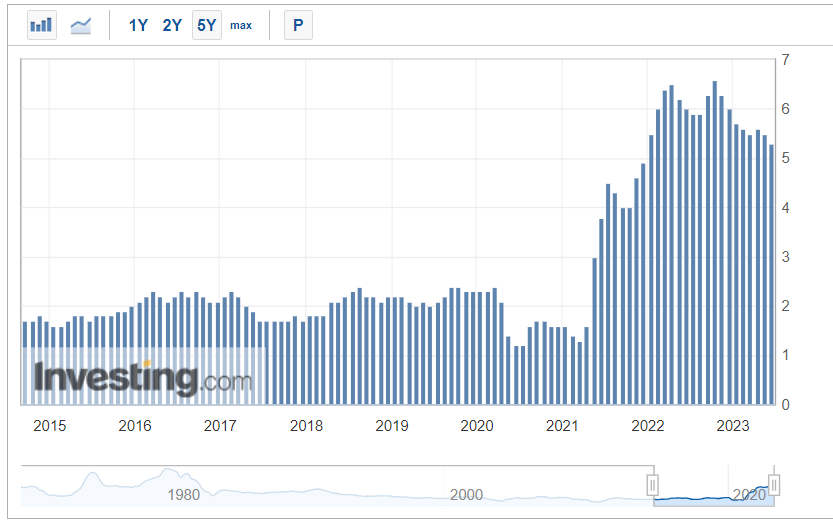

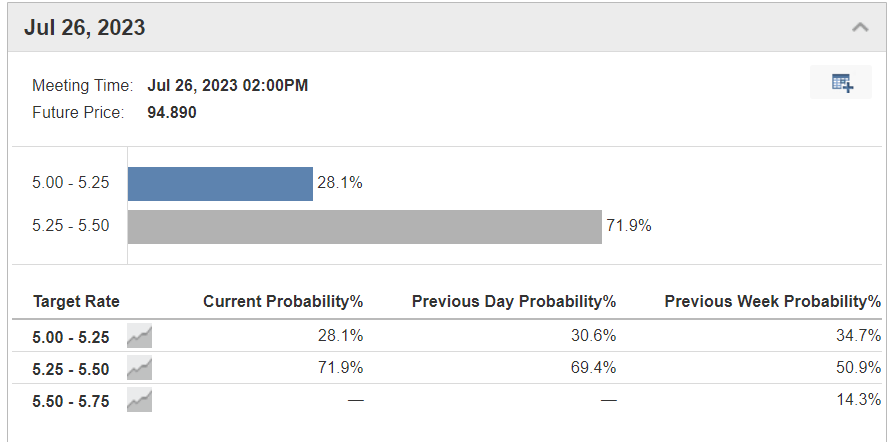

A partir del viernes por la mañana, los inversores auguran actualmente un 72% de posibilidades de una subida de tipos de 25 puntos básicos en la reunión de la Fed de los días 25-26 de julio, según el Barómetro de Seguimiento de Tipos de la Fed de Investing.com.

Qué hacer ahora

El mensaje agresivo de la Reserva Federal ante este fuerte repunte bursátil plantea a los inversores un dilema: cómo mantener la exposición a las acciones al alza al tiempo que se protegen contra la posibilidad de una inminente corrección.

Aunque he ido ampliando mis posiciones en acciones durante el actual repunte, tengo previsto cambiar de postura y mantenerme al margen si la tendencia empieza a cambiar y el mercado comienza a variar su rumbo. En general, es importante seguir siendo paciente y estar atento a las oportunidades. Sigue siendo importante no comprar valores a largo plazo y no concentrarse demasiado en una empresa o un sector concretos.

Teniendo esto en cuenta, he utilizado el buscador de acciones de InvestingPro para elaborar una lista de valores de alta calidad que siguen infravalorados en el actual entorno de mercado.

No es sorprendente que algunos de los nombres que figuran en la lista sean Alphabet (NASDAQ:GOOGL), UnitedHealth (NYSE:UNH), ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX), Merck & Company, Pfizer (NYSE:PFE), Cisco (NASDAQ:CSCO) y Qualcomm (NASDAQ:QCOM), por citar algunos.

Fuente: InvestingPro

Con InvestingPro, puede acceder cómodamente a una vista en una sola página con información completa y exhaustiva sobre diferentes empresas en un solo lugar, lo que elimina la necesidad de recopilar datos de múltiples fuentes y le ahorra tiempo y esfuerzo.

***

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y en el Nasdaq 100 a través del ETF SPDR S&P 500 (SPY) y del ETF Invesco QQQ Trust (QQQ). También estoy posicionado en largo en el ETF TechnologySelect Sector SPDR (XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.