Esta semana será el broche de oro de 2023 porque lo que ocurra esta semana será un mensaje de despedida a medida que se acerca 2024.

Esta semana conoceremos los datos del IPC, IPP y ventas minoristas en el frente económico. Las subastas de bonos del Tesoro a 3,10 y 30 años y las reuniones de bancos centrales como la Fed, el BCE, y el BoE.

Para terminar, el viernes vencen las opciones de la cuádruple hora bruja. ¿Me he perdido algo? La semana que viene quizá sea la penúltima reunión de bancos centrales, la del Banco de Japón.

Subastas

La semana arrancará con una subasta de 50.000 millones de dólares en pagarés a 3 años a las 17.30 horas (CET), seguida de una reapertura de 37.000 millones de dólares de pagarés del Tesoro a 10 años el mismo día a las 19.00 horas (CET). A continuación, el martes, el Tesoro subastará una reapertura de 21.000 millones de dólares en bonos del Tesoro a 30 años a las 19:00 horas (CET).

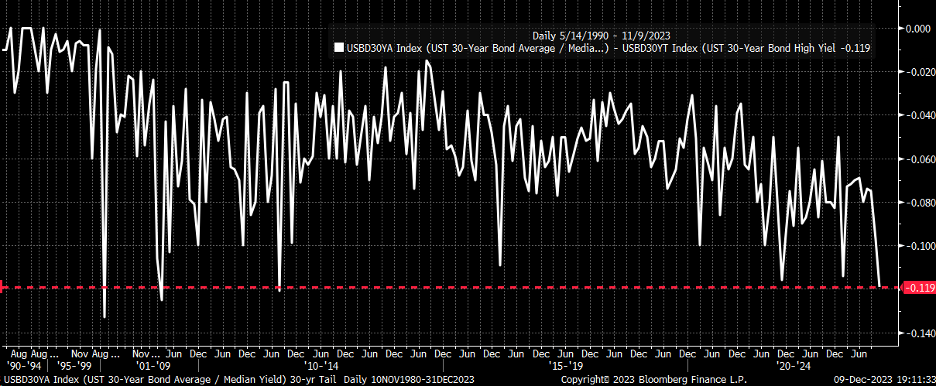

La última vez que se subastaron bonos a 30 años en noviembre, se produjo su mayor racha perdedora desde 2011, durante la rebaja de la deuda.

El IPC no debería sorprender

Por supuesto, antes de la subasta de bonos a 30 años se conocerán los datos de inflación, y no tengo claro que el informe del IPC depare grandes sorpresas.

Todo apunta a que la cifra de inflación aumentará un 0,0% intermensual en noviembre, igual que en octubre, y un 3,1% interanual, frente al 3,2% de octubre. Se espera que IPC subyacente suba un 0,3% intermensual, frente al 0,2% de octubre, y un 4,0% interanual, igual que en octubre.

La Fed aún no hablará de recortes de tipos

No creo que la Fed apoye los recortes de tipos, más bien se aferrará a que es prematuro hablar todavía de recortar los tipos. Supongo que el mensaje sonará muy similar al que Powell ofreció en su discurso antes del periodo de silencio previo a las reuniones de la Fed, mensaje que el mercado ignoró.

Ese mensaje se transmitirá a través de Powell y los gráficos de puntos, con la mediana de 2024 sin cambios, la subida de 2025, y posiblemente una subida de la tasa a más largo plazo también.

Creo que, en última instancia, veremos un repunte de los tipos a largo plazo. No estoy seguro de que eso signifique nuevos máximos, pero un descenso me parece correcto.

Los bonos a 10 años han roto su tendencia bajista en el índice de fuerza relativa y se acerca al extremo superior de una tendencia bajista. Pero un retroceso del 61,8% de la reciente caída de los tipos de interés podría volver a llevar fácilmente los bonos a 10 años al 4,70%.

Por su parte, el índice dólar también parece ir a subir con respecto a los niveles actuales. Parece existir un patrón inverso de cabeza y hombros en el índice dólar.

El dólar repuntó bruscamente desde el nivel de retroceso del 61,8% y ahora tiene un RSI que parece dirigirse al alza a largo plazo y recientemente ha superado una tendencia bajista a corto plazo. Un impulso por encima de 104,5, de nuevo camino de 105,60.

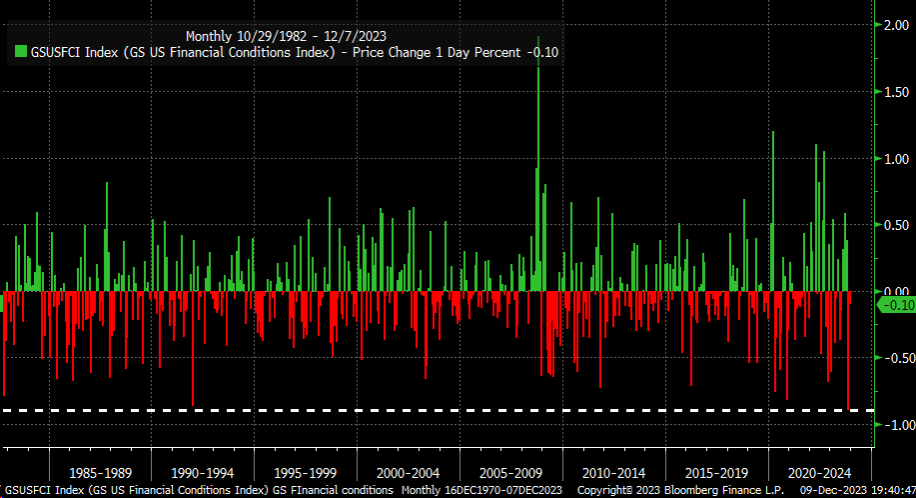

No cabe duda de que harán falta tipos más elevados y un dólar más fuerte para que se ajusten las condiciones financieras, especialmente desde que la Fed decidió incluir en su comunicado de noviembre que el ajuste de las condiciones financieras podría lastrar la actividad económica. Las condiciones financieras de GS experimentaron en noviembre la mayor relajación de su historia.

Mercados: Los vendedores de opciones de compra lastran los índices

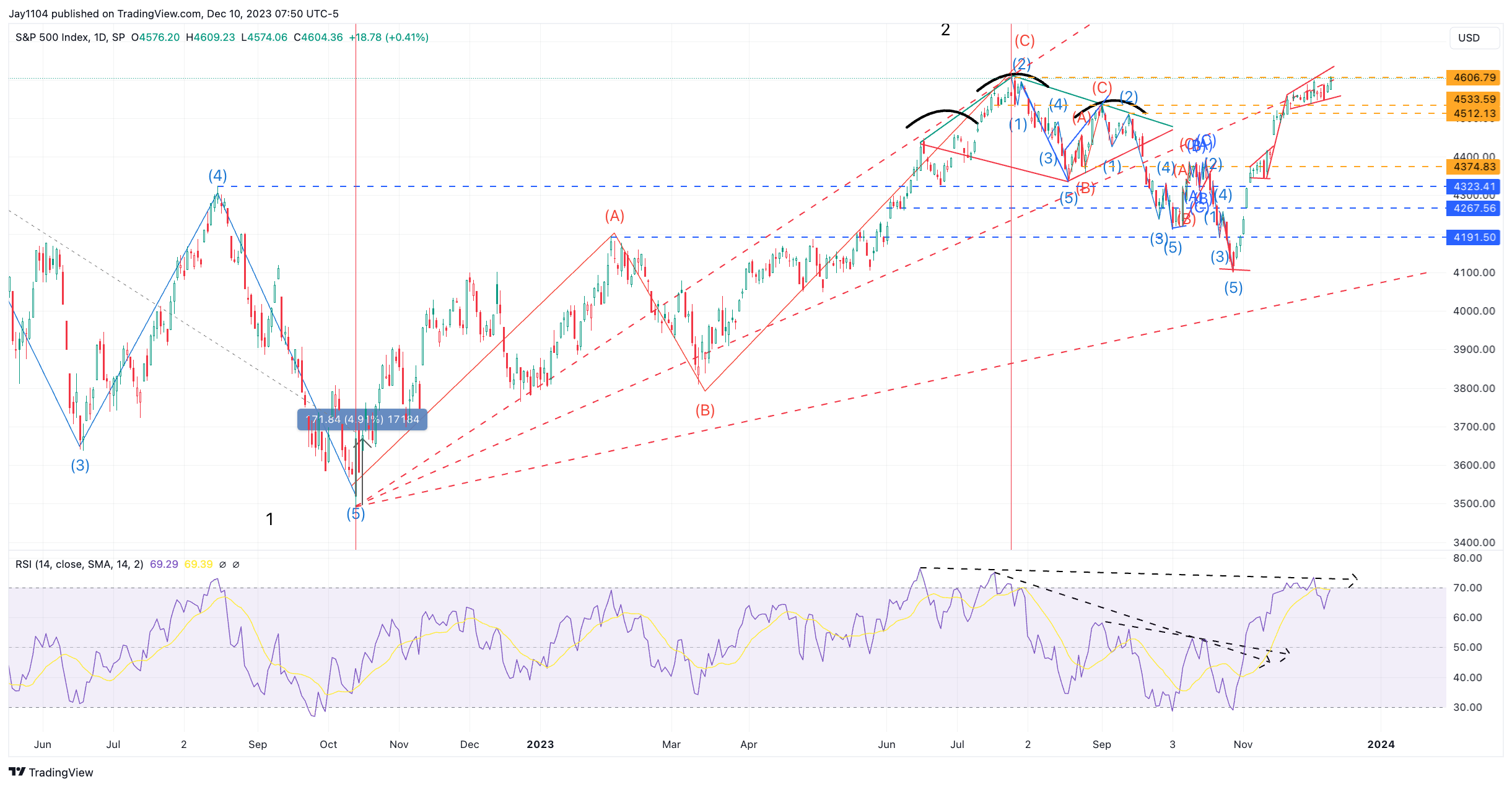

Por su parte, el índice S&P 500 subió el viernes y superó por los pelos sus máximos de julio. Si hoy bajamos, no tendrá mucha importancia, pero si seguimos subiendo, tendré que redibujar mi recuento de ondas y pensármelo mejor.

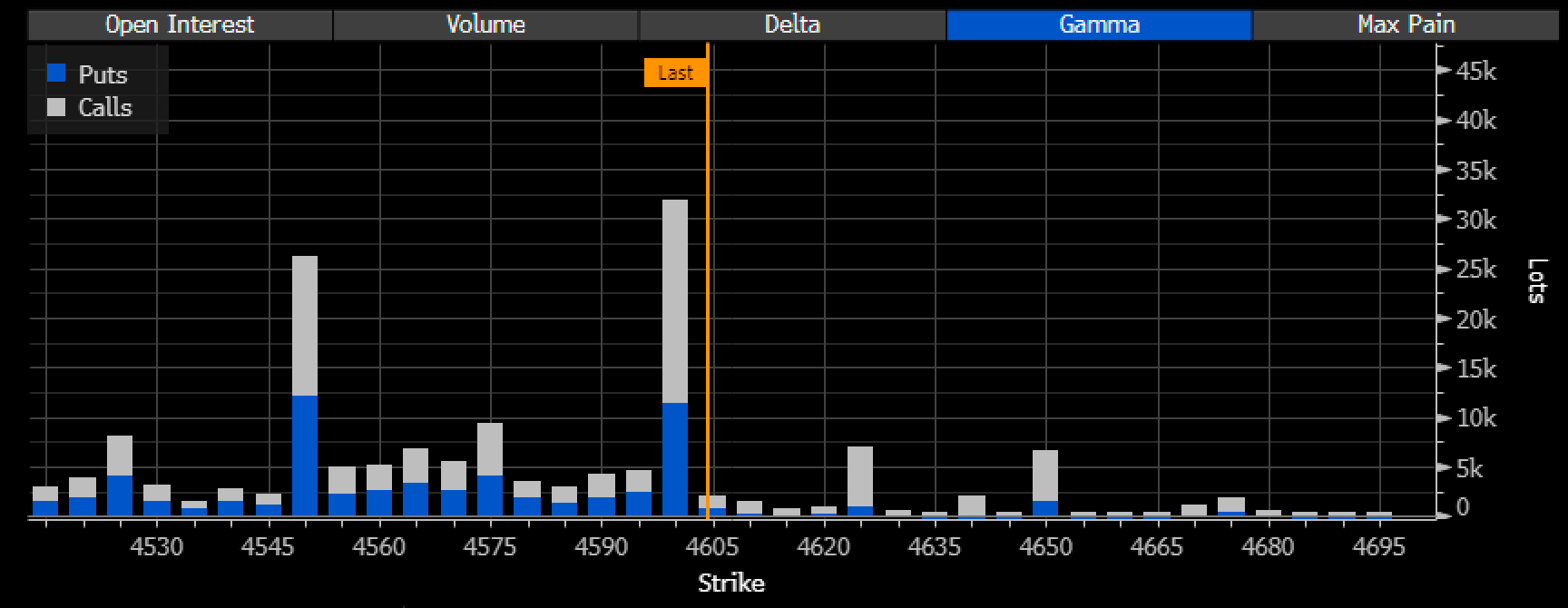

Pero lógicamente, hay muchas razones por las que las acciones no deberían seguir subiendo, siendo la razón más obvia el call wall de este próximo viernes en 4.600 puntos.

Que yo sepa, ese nivel no ha cambiado y, como se señaló el jueves, es probable que atraiga a los vendedores de opciones de compra.

Según Goldman, la ventana de bloqueo corporativo comienza este lunes, y la máquina del VWAP diario de 5.000 millones de dólares entrará en hibernación a mediados de enero.

Si la acción del precio del viernes parecía mecánica, lo anterior probablemente tuvo mucho que ver, ya que las recompras se detuvieron a las 21:00 horas (CET), que fue exactamente cuando terminó el movimiento mecánico.

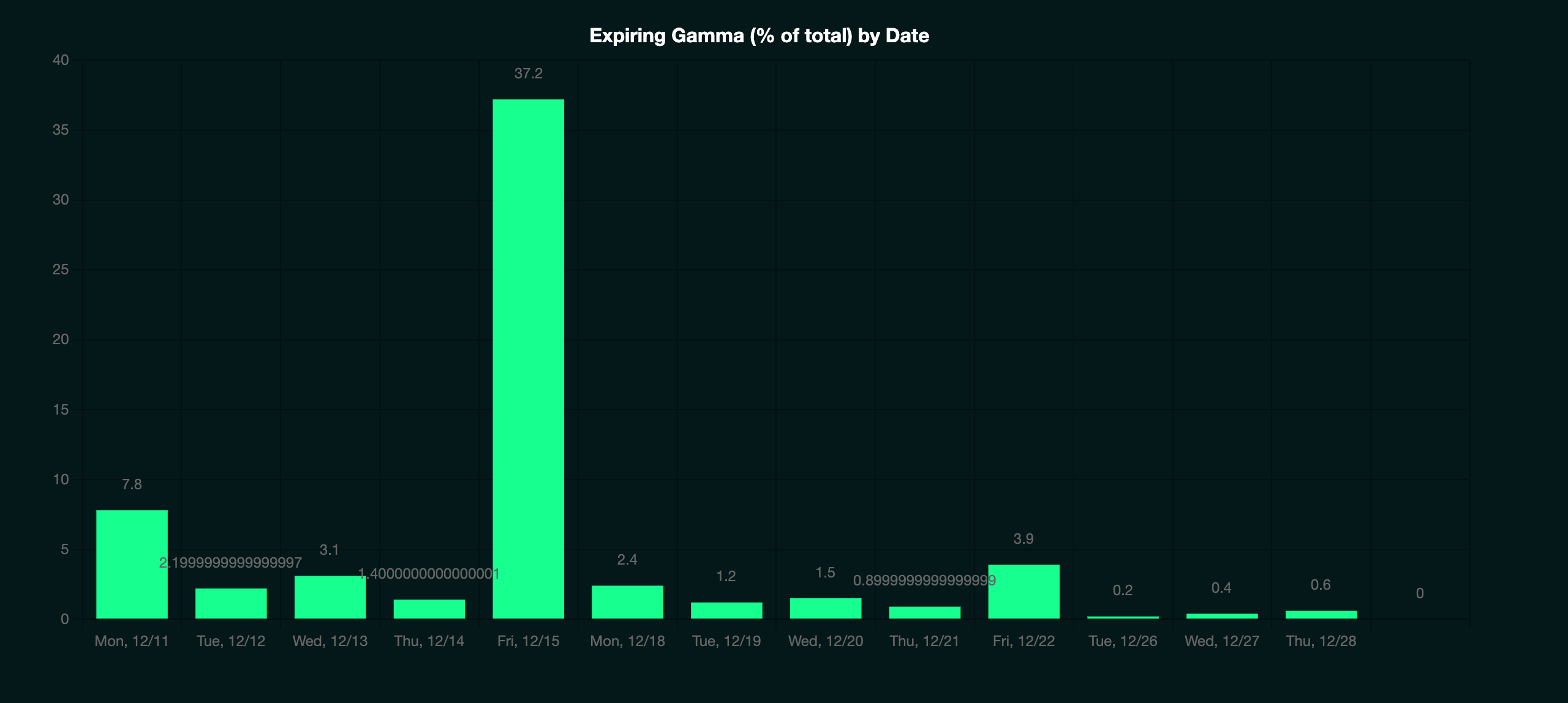

Mientras tanto, una vez que pasemos el opex del viernes, el 37% de la gamma del S&P 500 saldrá, lo que podría alimentar la volatilidad del mercado.

La pérdida de gamma y la ausencia de las recompras preparan al mercado para un aumento de la volatilidad, especialmente durante las múltiples reuniones de los bancos centrales. La gran reunión de bancos centrales será la del BoJ, que se celebra la semana que viene.

Si el Banco de Japón decide abandonar su política de tipos de interés negativos, empezará a fortalecer el yen y a hacer que baje, lo que pone en peligro la estabilidad, ya que es probable que comience a deshacerse la estrategia carry of trade, y es difícil medir el impacto que eso tendría.

El yen ya ha empezado a fortalecerse en previsión de un cambio en la política monetaria del Banco de Japón.

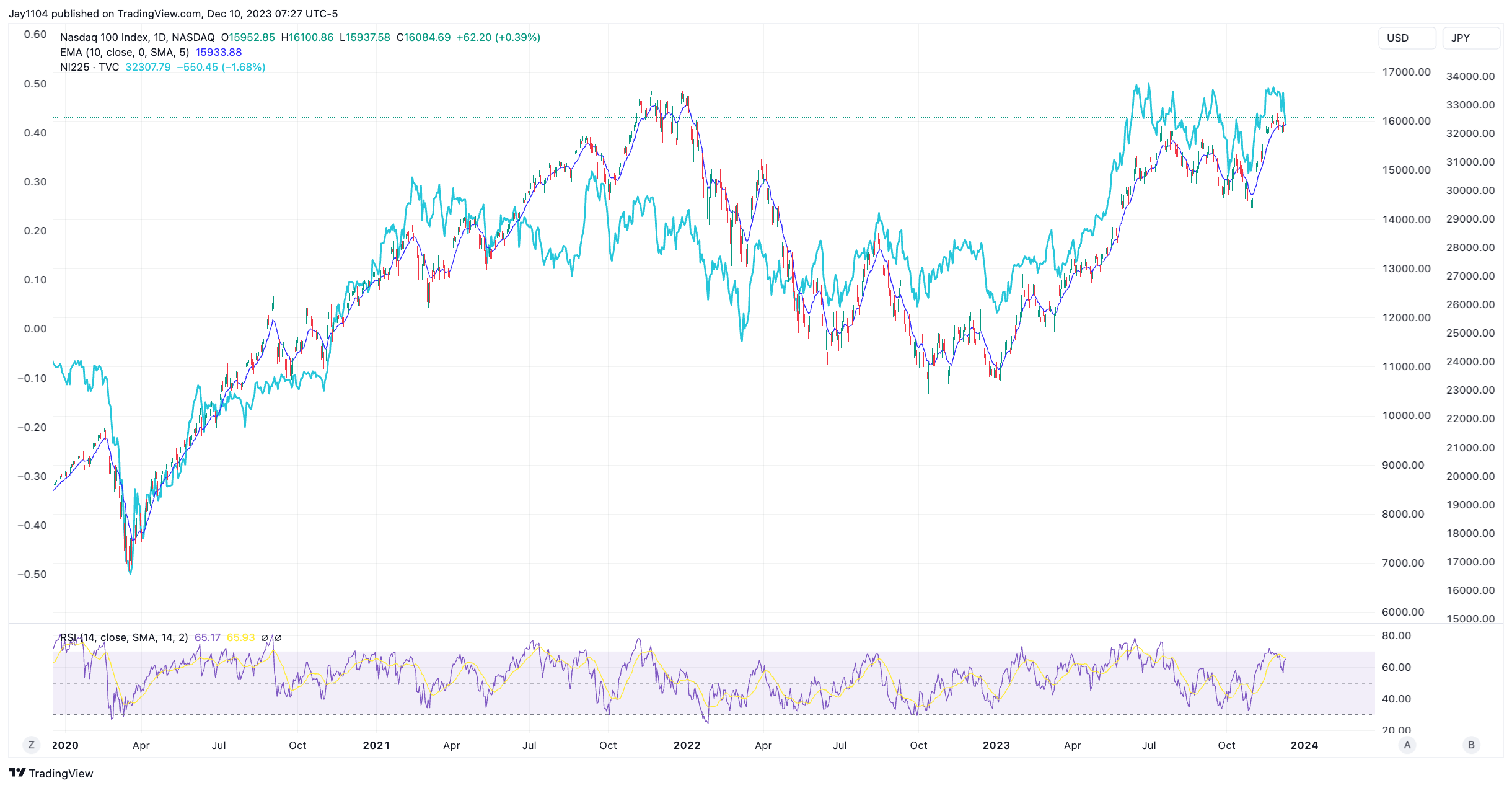

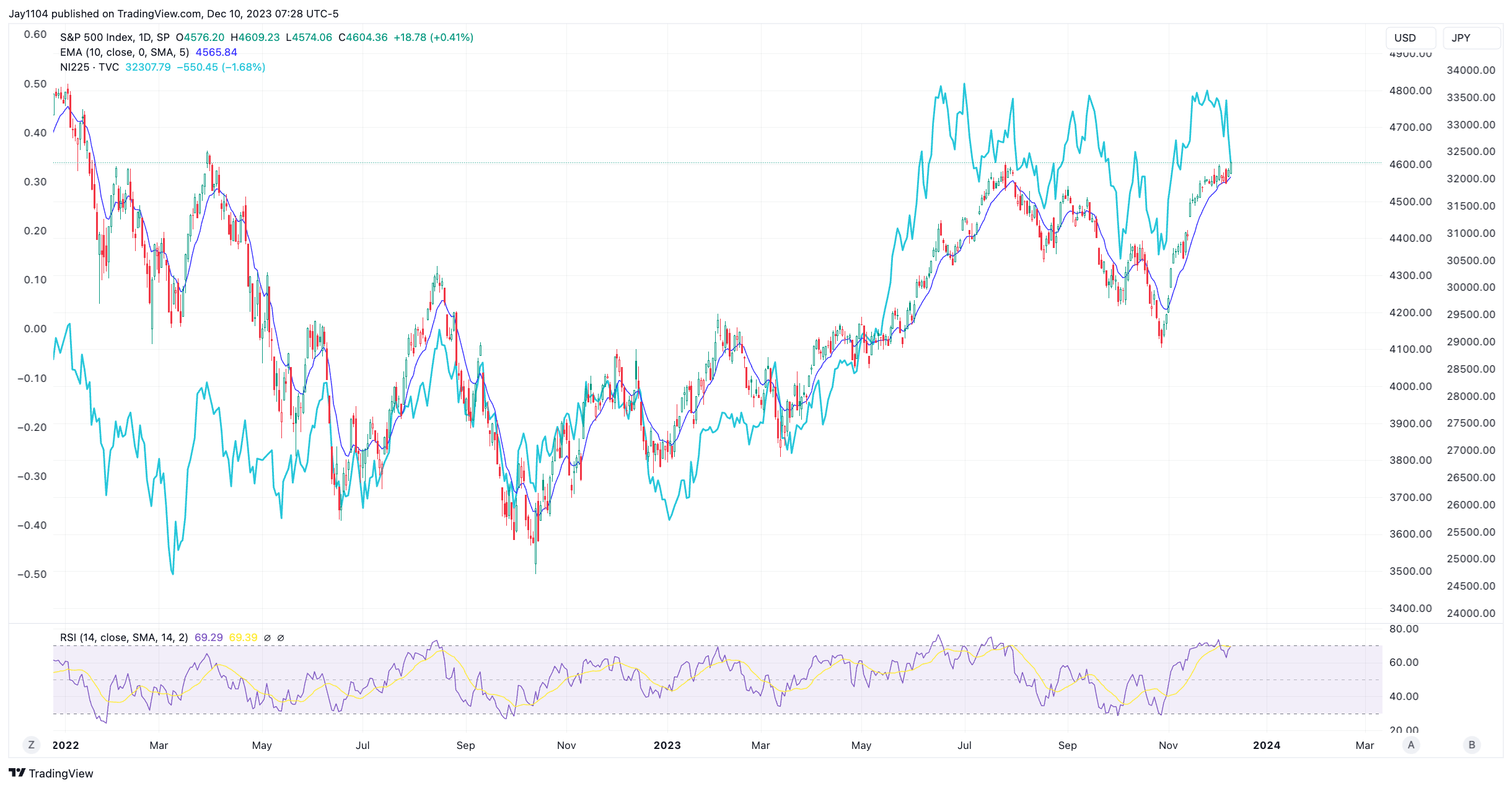

Podemos utilizar el índice Nikkei como aproximación, porque si el repunte del Nikkei se ha debido a la debilidad del yen y no a un verdadero mercado alcista, entonces el fortalecimiento del yen lastrará las acciones en Japón.

Al fin y al cabo, la subida registrada en Japón a partir de marzo se debió al debilitamiento del yen.

Coincidencia o no, la subida del Nikkei es idéntica a la del NASDAQ registrada en el mismo periodo.

Al igual que la subida del S&P 500.

Mientras tanto, la línea de resistencia y velocidad de 1/3 desde los mínimos de octubre de 2022 sigue ofreciendo una resistencia considerable para el S&P 500, y el patrón de diamante, por mi parte, parece ser incorrecto a menos que volvamos a bajar rápidamente hoy.

Sin embargo, la cuña de ampliación ascendente sigue siendo parte del patrón grande, y esas cuñas de ampliación ascendentes tienden a ser patrones bajistas; también hay un patrón de divergencia bajista presente en el RSI.

Por lo tanto, mi línea de pensamiento de que el S&P 500 volverá a los 4.100 puntos y llenará la brecha sigue siendo válida en este momento. El repunte del viernes no hizo suficiente daño como para conseguir eliminar la idea por completo.

El video de YouTube de esta semana es parte de una serie de 3 partes: