Las bolsas bajaron ayer, mientras los tipos subían a escala mundial y el dólar ganaba posiciones. Hay muchas fuerzas en juego, lo que hace que el mercado de valores se encuentre en una situación potencialmente volátil, especialmente a medida que se acerca la temporada de presentación de resultados.

Ayer, el VIX se disparó por encima de ese nivel de 14,5, ya pasada la opex del VIX, y que siga subiendo dependerá en gran medida de los factores macroeconómicos del mercado.

También dependerá de cómo se adapte el mercado a la idea de que lo más probable es que la Fed no recorte los tipos 6 ó 7 veces de aquí a enero de 2025.

Especialmente si siguen llegando este tipos de datos, como el informe del IPC, los informes de empleo, y los datos de ayer ventas minoristas, mejores de lo esperado.

El momento puede ser igual de relevante porque este fin de semana comienza además el periodo de silencio de la Fed; así que cualquier sabor de boca que les quede a los gobernadores y a los miembros del consejo se mantendrá ahí.

El mercado recibirá también una fuerte dosis del gobernador de la Fed de Atlanta, Bostic, y de la gobernadora de la Fed de San Francisco, Daly; ambos prevén recortes de tipos este año, y Bostic cree que sólo habrá dos.

Ambos son también miembros con derecho a voto este año. Su discurso será probablemente similar al que hemos escuchado durante semanas en relación con los recortes de tipos.

Además, se podría argumentar que incluso si el ritmo de la inflación se ralentiza y la economía se mantiene saludable, puede que ni siquiera haga falta recortar los tipos.

Si la política monetaria fuera realmente restrictiva, pensaría que a estas alturas ya hemos visto los efectos en la economía.

O eso, o la inflación no ha bajado tanto como hace parecer el informe del IPC, y los efectos de la caída de los precios del petróleo han enmascarado la subida de las tasas de inflación en la economía.

S&P 500: ¿Está el índice revirtiendo la tendencia?

Ayer, el S&P 500 cerró por debajo de la media móvil exponencial de 10 días.

Aunque es sólo un día, el hecho de que el índice cayera por debajo de ese nivel a principios de año, volviera a sobrepasarlo la semana pasada y ahora esté de nuevo por debajo podría estar indicándonos que se está iniciando un cambio de tendencia.

Una señal importante es que la MME de 10 días comience a actuar como nivel de resistencia.

Una ruptura por debajo de 4.685 confirmaría un doble techo a corto plazo y proyectaría un descenso inicial hasta alrededor de 4.575 puntos, un importante nivel de soporte. Una ruptura por debajo de 4.575 probablemente abriría las compuertas a niveles mucho más bajos y a una posible vuelta a los 4.100 puntos.

Todo esto está aún muy lejos, pero una vez más, la dinámica del mercado está cambiando, y eso se debe principalmente a que el mercado empieza a valorar menos subidas de tipos, de tipos del Tesoro y del dólar.

Esto también se debe a que los flujos de cobertura de apoyo del mercado de opciones disminuyen a medida que nos acercamos a la OPEX y la dejamos atrás.

Mientras tanto, observamos un impulso positivo del índice dólar, con el RSI en una tendencia alcista.

En estos momentos, el dólar se encuentra atrapado en un nivel de resistencia por debajo de 103,50, y si el dólar consigue superar ese nivel de resistencia, entonces podría tener un mayor potencial de subida hasta alrededor de 104,40 o hasta 105,60.

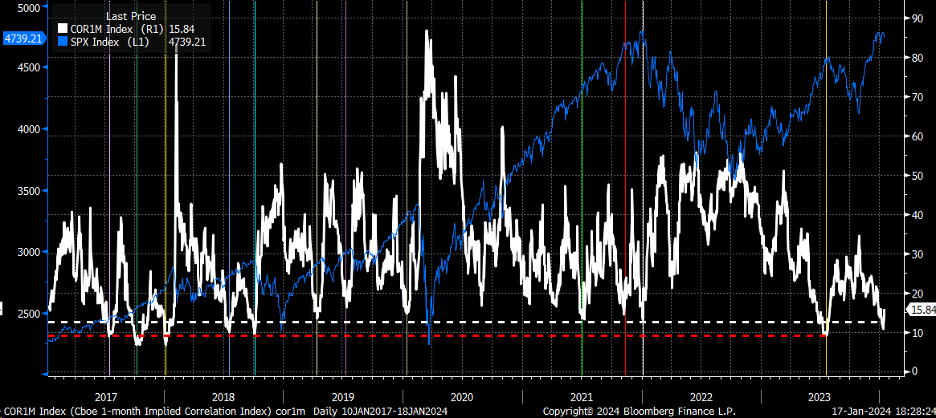

Además, estamos viendo que el índice de correlación implícita a un mes está subiendo, lo que nos indica que la volatilidad implícita de los valores individuales y del S&P 500 está aumentando, lo que significa a su vez que la dispersión de la volatilidad no está funcionando.

Es importante observar esto porque podría decirnos mucho sobre el rumbo del VIX y, lo que es más importante, sobre el rumbo del S&P 500.

Vídeo de Youtube:

¡¡ÚLTIMOS DÍAS!!

InvestingPro CON REBAJA DE HASTA 50%. ¿Quieres más? Te otorgamos un DESCUENTO ADICIONAL en plan 1 año con el código 2024soypro1, o en tu suscripción de 2 años con el cupón 2024soypro2. ¡Haz clic aquí y no olvides agregar el código de descuento!