El rendimiento de los bonos del Tesoro estadounidense a 10 años cae por debajo del nivel clave del 2% mientras los inversores buscan refugio ante la creciente preocupación en torno a una inminente recesión. ¿Por qué, entonces, acaba de registrar el S&P 500 máximos históricos consecutivos?

¿Seguirán los traders de acciones comprando las acciones más caras de la historia, incluso aunque el desplome del rendimiento de los bonos muestra serios indicios de una ralentización económica?

Las acciones representan unidades de las empresas. Por lo tanto, el valor de las acciones aumenta cuando las empresas se lucran, y cae cuando descienden los beneficios. Las fortunas de las empresas tienden a estar vinculadas con las de la economía. Así que ¿por qué está aumentando la demanda tanto de bonos, ante las expectativas de contracción económica, como de acciones, ante las previsiones de crecimiento de los beneficios?

Desde el desplome de 2008, seguido de la Gran Recesión, los inversores han llegado a depender de los bancos centrales para aumentar la liquidez, lo que a su vez abarata el dinero. Puesto que los activos están denominados en ese mismo dinero, se hacen más fáciles de adquirir, lo que hace descender su valor. Por lo tanto, cuando los inversores sintieron que los responsables de la política monetaria adoptaban una postura acomodaticia sin precedentes, vendieron a causa del pánico. Todos los indicios de más estímulos, por el contrario, propiciaron una exuberante demanda, independientemente del rendimiento económico real del momento.

Mercado patas arriba

El mercado de valores siempre se ha considerado uno de los principales indicadores de la economía —basándonos en la premisa de que algunas de las personas más inteligentes del planeta, con el dinero de las personas más ricas del planeta, fueron las que más idea tenían de hacia dónde se dirige la economía y capitalizaron ese conocimiento. Pero en el actual mercado financiero que está patas arriba, la economía se ha convertido en uno de los principales indicadores del mercado de valores.

Los inversores reconvirtieron la inversión en su cabeza, comprando acciones cuando la economía se debilitaba —contando con más estímulos— y vendiendo cuando se fortalecía, como si presentaran el síndrome de abstinencia de las drogas del banco central.

Ahora mismo, tanto las acciones como los bonos están subiendo ante las mismas expectativas; tipos más bajos en una economía en contracción. Los inversores en acciones se miran unos a otros con desconfianza, esperando que todo el mundo compre incluso en niveles récord cada vez que la Fed vaya a flexibilizar la política monetaria. No quieren perder posiciones frente a sus competidores.

Punto de venta

Sin embargo, cuanto mayor sea la divergencia acciones-rendimiento de los bonos —en plena reversión de la curva de rendimiento, incrementando la probabilidad de una recesión inminente— más se cuestionarán sus propias decisiones los alcistas de las acciones, hasta el límite. En esa coyuntura, los mismos inversores, aún recelosos unos de otros, se apresurarán a vender las acciones que lleven sobrevaloradas mucho tiempo.

Mientras tanto, el rendimiento de los bonos ha ampliado su repunte a la baja de un patrón de continuación de banderín, tras una bandera ascendente, a la baja en la tendencia bajista —patrones bajistas consecutivos— sugiriendo decididamente que el rendimiento de los bonos seguirá descendiendo.

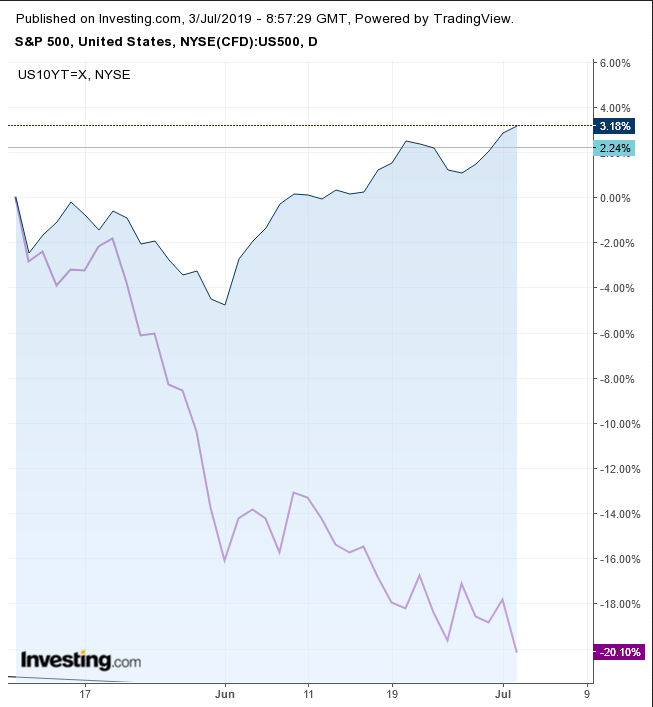

Y por lo tanto, ahora que el rendimiento de los bonos se ha llevado por delante todas las ganancias desde que Donald Trump se hiciera con la presidencia de Estados Unidos en el año 2016, ¿debemos esperar que las acciones sigan su ejemplo?

Eso implicaría una corrección del 28%. Sin embargo, si eso sucediera, significaría que el S&P 500 probablemente ha entrado en una tendencia bajista a largo plazo. Esto crearía el potencial para una corrección incluso más absoluta que los mínimos de 2002 y 2008. En este escenario, el SPX perdería más del 70% de su valor.