Este artículo fue escrito en exclusiva para Investing.com

-

La inflación en EE.UU. está en máximos generacionales

-

El IPC de la zona euro está en máximos históricos

-

El nivel de equilibrio de la inflación puede haber aumentado

La semana pasada, una vez más se produjeron las impresiones de inflación más altas en una generación y media. Creo que podría empezar a hablar de lo que estamos viendo en unidades de "generaciones", ya que "41 años" parece tanto exagerado como infravalorado.

La última vez que la inflación general llegó a un 8.5% o más en este país fue en 1981. La última vez que la inflación básica fue del 6.5% o más fue en 1982. El IPC medio nunca ha sido tan alto como el 4.91% de este mes, porque la Fed de Cleveland no empezó a calcular la cifra hasta 1983. La última vez que vimos una inflación así, Mohammed Ali todavía boxeaba y AT&T (NYSE:T) todavía era Ma Bell. Todavía se fabricaban autos DeLorean. Todavía no se había publicado Thriller de Michael Jackson.

Si ninguno de esos elementos significa nada para usted, entonces gracias, ese es exactamente mi punto. La inflación era algo de lo que hablaban los viejos. Literalmente, la mitad de los estadounidenses que viven hoy en día nunca han visto una inflación tan alta. (Fuente: Censo de EE.UU., datos aquí.)

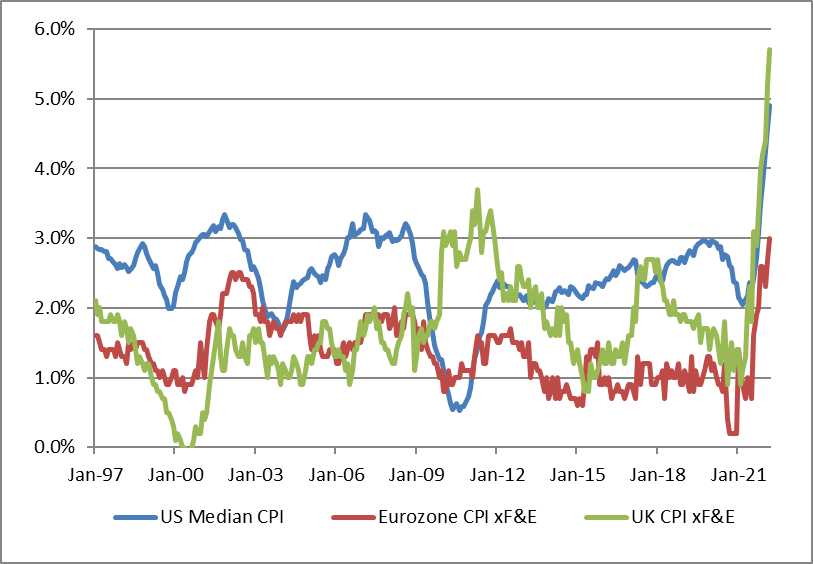

Este estertor económico tampoco se limita a los Estados Unidos. El IPC para la Eurozona está en máximos históricos (ya que la Eurozona sólo data de 1999) y la inflación, es decir, el IPC medio en el Reino Unido, es más alto que el de EE.UU. y la EZ (ver gráfico, fuente Bloomberg).

Dando un paso atrás...

Obsérvese que las tres líneas del gráfico anterior, que antes no estaban muy correlacionadas, ahora sí lo están. Incluso durante la crisis financiera mundial, la inflación en el Reino Unido aumentó, mientras que disminuyó en Europa y Estados Unidos. Entonces, ¿por qué las no correlacionadas están ahora correlacionadas?

Bueno, cuando el crecimiento monetario es bajo y constante, las tasas de inflación relativas están determinadas en parte por los movimientos de los tipos de cambio relativos y en parte por el "ruido", que es lo suficientemente grande como para notarlo cuando la inflación, por lo demás, es plácida. Cuando el dólar estadounidense se aprecia frente a la libra esterlina, EE.UU. "exporta" parte de su inflación al Reino Unido, y viceversa, pero también hay caprichos específicos de cada país que pueden marcar la diferencia.

El hecho de que todas estas líneas se estén moviendo en conjunto muestra que todas las monedas están perdiendo valor juntas. Los movimientos relativos de las divisas son comparativamente poco importantes cuando estamos hablando de presiones inflacionistas de un orden de magnitud superior al de la última generación. Los países no están cambiando el tamaño de sus tajadas relativas del pastel de la inflación: todo el pastel se está haciendo mucho más grande, por lo que todo el mundo está recibiendo una tajada mayor.

La causa de ese aumento de el pastel de la inflación es evidente. EE.UU. lideró el camino con aumentos extraordinarios en el gasto público que, de manera importante, fueron financiados por la Reserva Federal. Si el gasto deficitario no es financiado por la autoridad monetaria, entonces el gasto del gobierno es compensado en gran medida por la disminución del gasto de los inversionistas que compran los bonos del gobierno. Los dólares que entran, salen.

Pero cuando la Fed imprime el dinero para pagar el gasto del gobierno, ese sistema no se equilibra. Dado que el gobierno no está tomando el dinero de los contribuyentes o de los inversionistas a través de impuestos explícitos o de la venta de bonos, tienen que tomarlo a través de la inflación. Esto no es muy difícil de entender. Milton Friedman (escucha mi "entrevista" con él aquí) hablaba de ello hace dos generaciones.

Lo fascinante es que a pesar de que Estados Unidos gastó muchísimo más dinero que cualquier otra nación, y de que el M2 de EE.UU. creció mucho más que la oferta monetaria de cualquier otra región, la inflación está golpeando en todas partes. Esto se debe, en parte, a que la liquidez es fungible: una inundación en mi patio probablemente haga que el tuyo también se llene de barro. El dinero funciona de la misma manera.

(Japón ahora mismo es un caso especial, pero la caída del 9% del yen en el último mes hará que se embarre pronto).

El hecho de que la mitad de los estadounidenses nunca haya visto una inflación a este nivel tiene implicaciones para los mercados de inversionistas. Las medidas de mercado de las expectativas de inflación a largo plazo, como los umbrales de inflación a 10 años de bonos TIPS, no reflejan aún la probable circunstancia de que el nivel de equilibrio de la inflación se haya desplazado de forma semipermanente al alza.

Los umbrales de inflación a diez años se sitúan actualmente en el 2.91%, y sólo en el 2.78% a un año vista (es decir, 10 años desde principios de 2023 hasta principios de 2033), lo que es coherente con el objetivo degasto personal de consumo en el 2.25% aproximadamente. Los inversionistas ni siquiera pueden imaginar que la inflación pueda mantenerse elevada por encima del 4% durante varios años y se niegan a ponerle precio. Del mismo modo, los múltiplos de valores siguen siendo extremadamente ricos y el choteado meme de que "la inflación es buena para la renta variable" -una falsedad flagrante que se desmonta fácilmente reflexionando sobre el rendimiento de las acciones en la década de 1970- ha vuelto a hacer acto de presencia. Por ahora.

No es necesariamente algo malo que los jóvenes inversionistas no estén cargados con las viejas formas de pensar sobre el valor en una economía donde el valor de la unidad monetaria es débil e incierto. Es posible que todos, desde Graham y Dodd hasta el Dr. Doom, estuvieran equivocados sobre el efecto de la inflación en la renta variable y que la tendencia histórica de las acciones a hacerlo muy mal en esos períodos fuera un error (como pensaba Modigliani) y se esté corrigiendo ahora. Pero si se equivocan, será un duro descubrimiento para los mequetrefes a manos de los sabios.

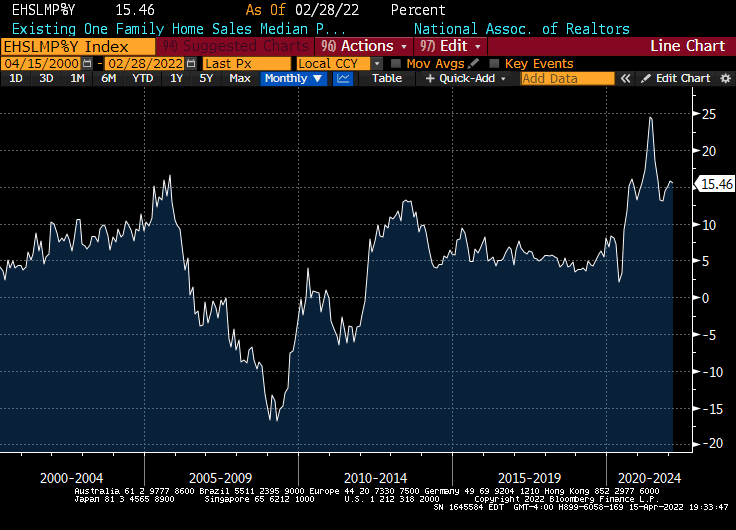

Esta semana que viene, los datos económicos son decididamente de segundo nivel, aunque estaré atento a las ventas de viviendas existentes (Consenso: SAAR de 5.80 mm) el martes y especialmente el precio medio de venta. Como ilustra el gráfico siguiente (fuente: Bloomberg), los precios de las viviendas siguen apreciándose a un ritmo superior al 15% anual.

Se trata de una tasa comparable a la del punto álgido de la burbuja inmobiliaria en 2005-06, aunque se haya alejado de los máximos. Para ser justos, las tasas de interés siguen siendo mucho más bajos ahora que entonces, y la inflación es mucho mayor. Mientras los precios de la vivienda sigan subiendo, los alquileres (un componente clave del IPC) también seguirán subiendo con fuerza. No puede durar siempre a este ritmo.

Más allá de los datos económicos, estoy pendiente de la liquidez en el mercado del Tesoro. Los diferenciales entre oferta y demanda han sido mayores y los tamaños menores recientemente. Con las tasas del Tesoro a 10 años subiendo hasta cerca del 3%, y las tasas de interés reales a 10 años subiendo hasta cerca del 0%, aunado a la alta volatilidad en los mercados de materias primas, los presupuestos de riesgo especulativo están probablemente bajo cierta presión.

Sigue habiendo mucha liquidez, pero eso no significa que esté toda a nuestro servicio.

Michael Ashton, a veces conocido como "El chico de la inflación", es el director general de Enduring Investments, LLC. Es un pionero en los mercados de la inflación con una especialidad en la defensa de la riqueza contra los asaltos de la inflación económica, que discute en su podcast bimensual Cents and Sensibility.