- El S&P 500 desafió las tendencias históricas de mayo con una sólida subida del 4,8%.

- Sin embargo, la amplitud del mercado es motivo de preocupación, ya que un menor número de valores participa en el repunte, lo que indica posibles señales bajistas.

- Los inversionistas están ahora pendientes de una posible bajada de tipos de la Fed en septiembre, con la esperanza de que pueda sostener el actual mercado alcista.

Mayo desafió su reputación histórica, cerrando el S&P 500 con una fuerte subida del 4,8% —su mayor rendimiento en 15 años.

Pero, ¿qué hay de junio?

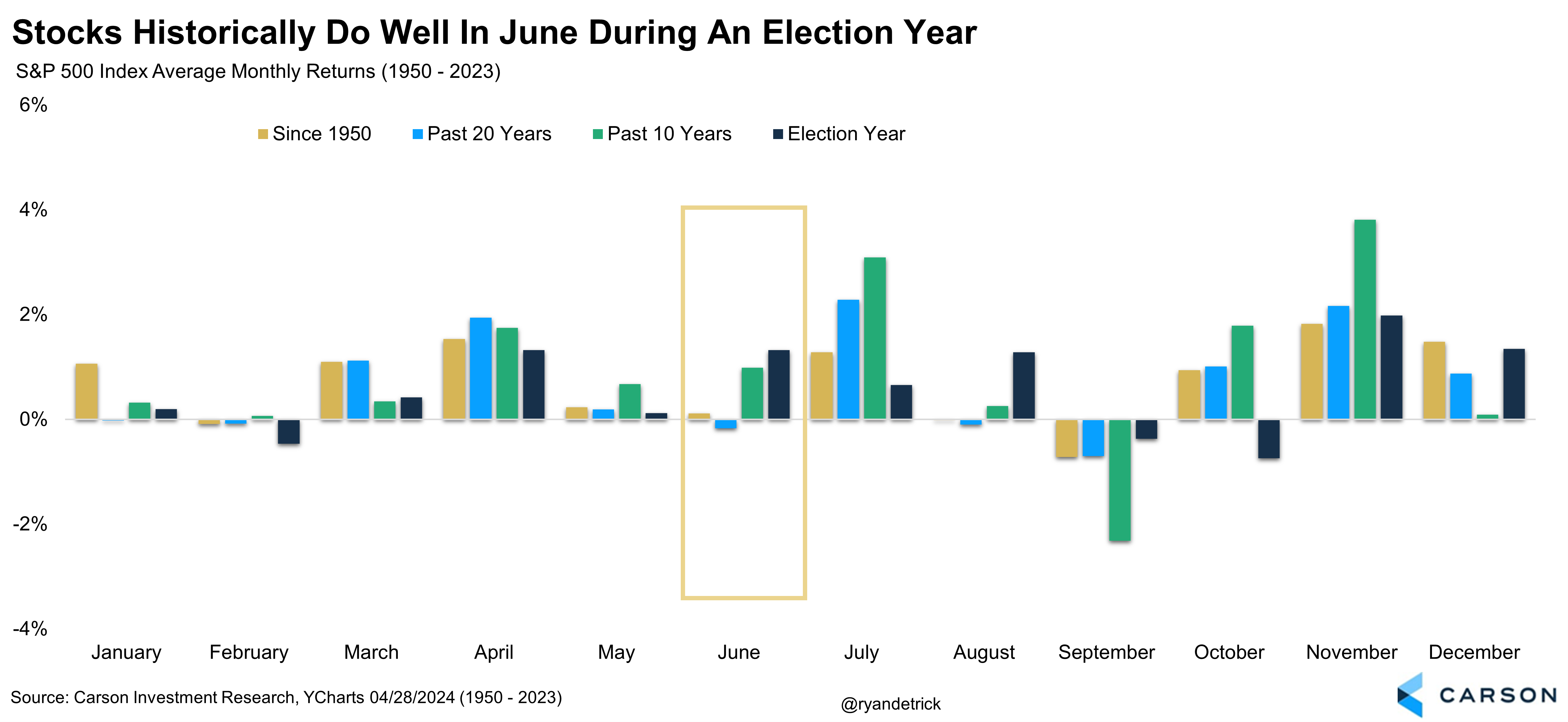

Históricamente, junio ha sido un poco más predecible para el S&P 500, con una rentabilidad media de un discreto 0,1% desde 1950.

Mejor aún, el 55% de las veces, junio ofrece una ganancia media mensual más robusta del 0,7%. Además, en años de elecciones, el índice suele subir una media del 1,3%.

El estrechamiento del mercado sigue siendo preocupante

Sin embargo, a pesar de que el S&P 500 ha alcanzado nuevos máximos tanto en el conjunto del año (24º máximos históricos) como desde marzo, ha surgido un problema. La amplitud del mercado, una medida del número de valores que participan en el rally, parece estar debilitándose.

Aunque el índice está subiendo, las ganancias parecen concentrarse en unas pocas acciones de gran capitalización.

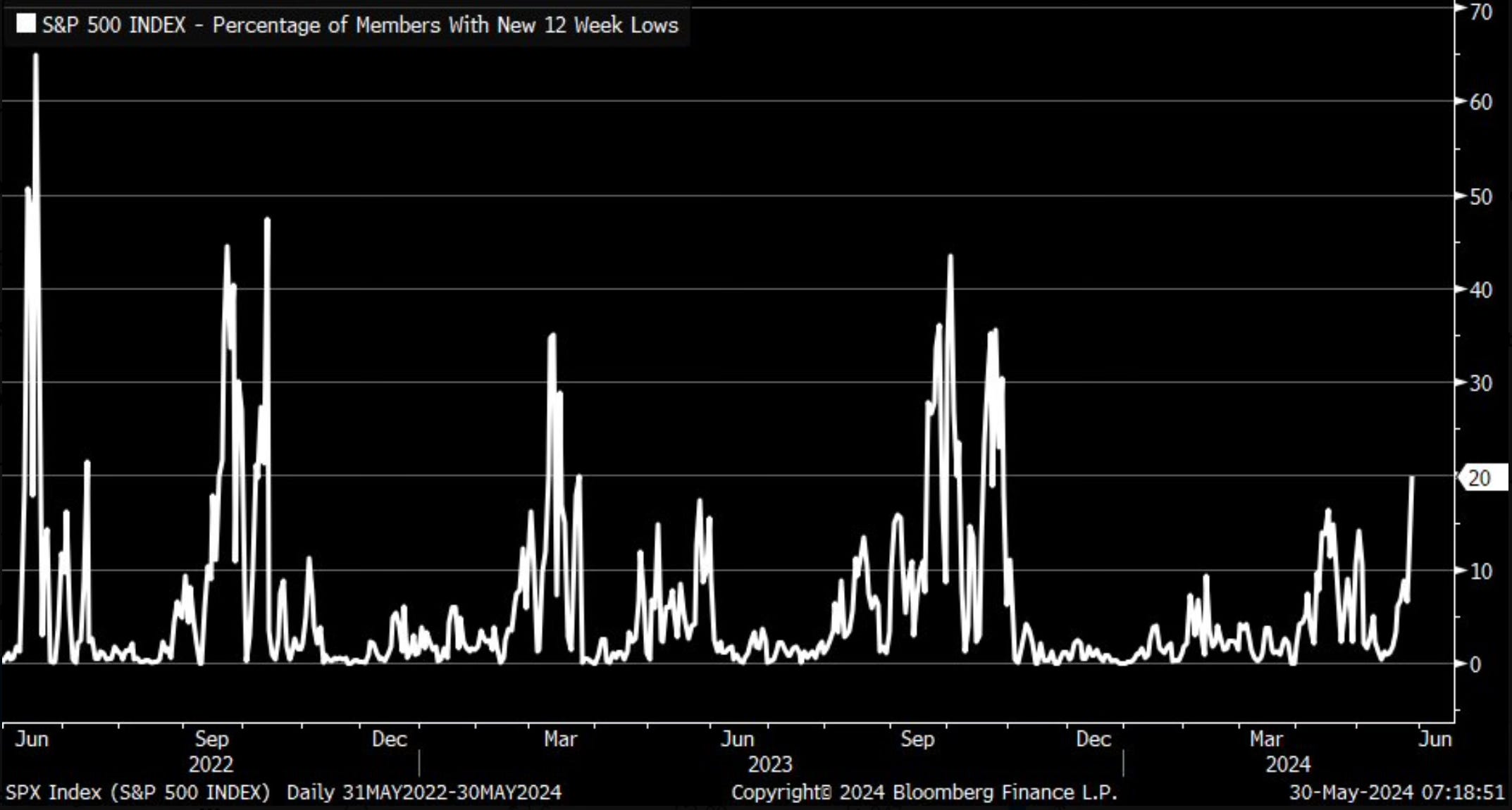

La semana pasada surgió una tendencia preocupante. Alrededor del 20% de las acciones de gran capitalización registraron mínimos de tres meses, una situación que no se veía desde octubre de 2023.

Además, el porcentaje de acciones que cotizan por encima de su media móvil de 50 días está disminuyendo, lo que sugiere un posible giro bajista.

Esto se ve reforzado por el menor número de valores que alcanzan nuevos máximos de 52 semanas y cotizan por encima de su media móvil de 200 días en comparación con marzo.

El gráfico revela una inquietante similitud con el descenso de abril. Aunque el índice superó sus máximos anteriores en mayo, la participación en la subida fue escasa.

Esto contrasta con la amplia participación del mercado, evidente a principios de año, cuando más valores cotizaban por encima de sus medias móviles de 50 y 200 días. Esta divergencia entre el índice y los valores individuales crea una señal bajista.

¿Se prevé una profunda corrección en junio?

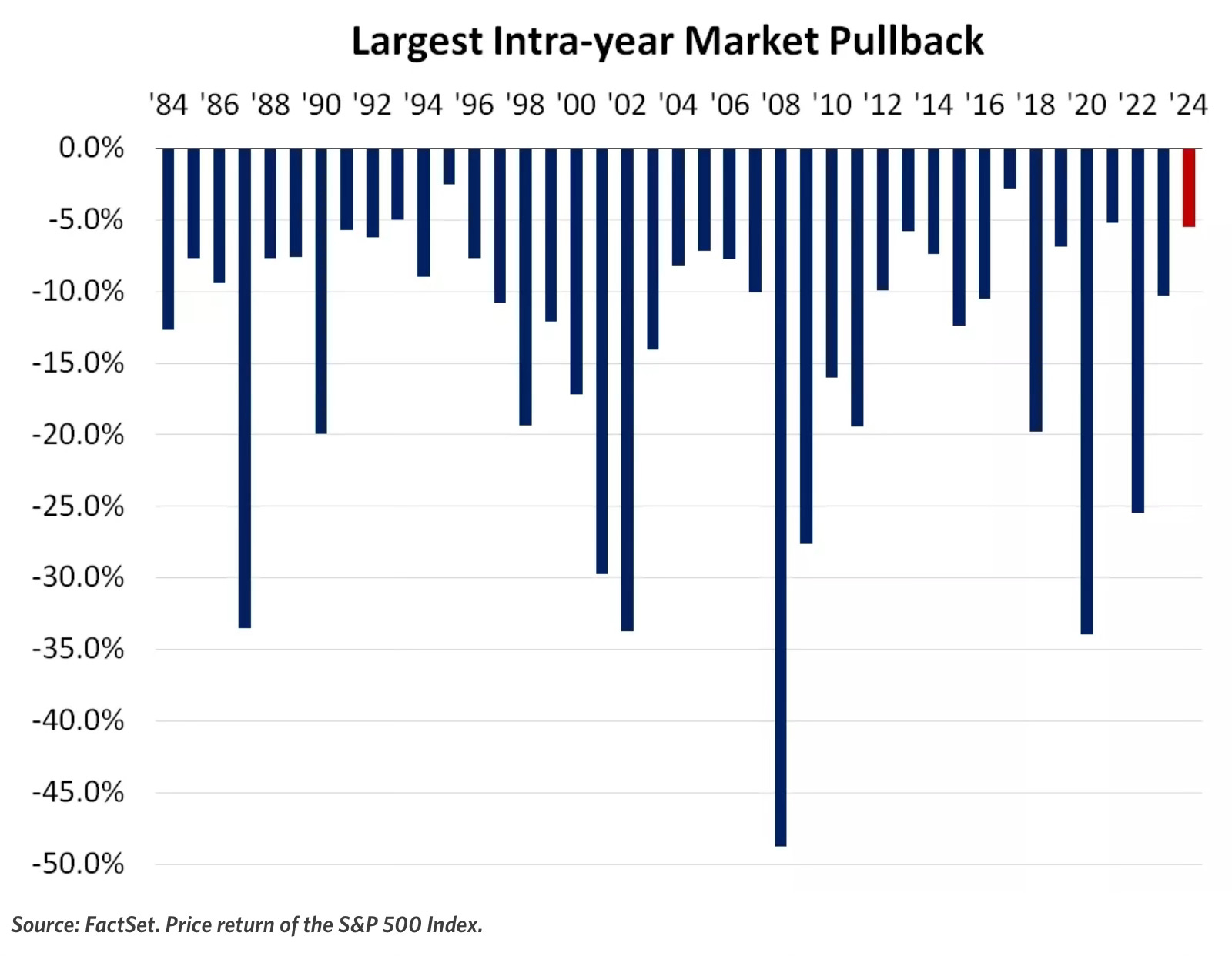

Aunque los retrocesos y la volatilidad son normales en el mercado de valores, el año 2024 ha sido extraordinariamente tranquilo. La mayor caída del año sólo ha sido del 5,5%, lo que lo convierte en uno de los periodos menos volátiles de la historia reciente.

Esta falta de volatilidad es sorprendente, sobre todo teniendo en cuenta la actual preocupación por los tipos de interés, la inflación y los riesgos geopolíticos. Incluso con estos factores en juego, las reacciones del mercado a la publicación de datos y noticias han sido moderadas.

Históricamente, la caída media anual del mercado es del 14,2%, e incluso excluyendo los mercados bajistas, sigue siendo del 10,1%. Esto nos dice que incluso los mercados fuertes experimentan caídas temporales.

Por lo tanto, el descenso del 5% que hemos visto en lo que va de 2024 podría no ser el último. Es probable que resurja la incertidumbre y provoque nuevas fluctuaciones del mercado, aunque esperamos que no sean prolongadas ni graves.

El mercado deposita sus esperanzas en un recorte de tipos

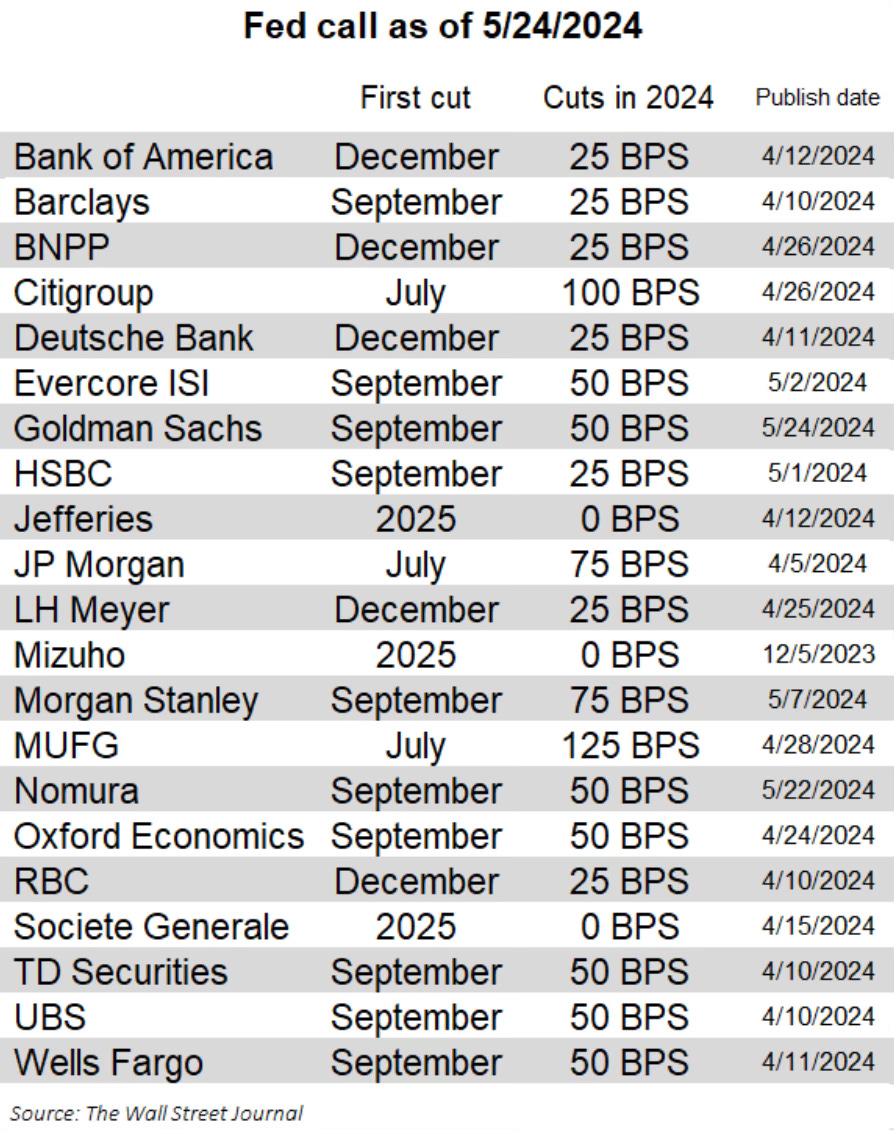

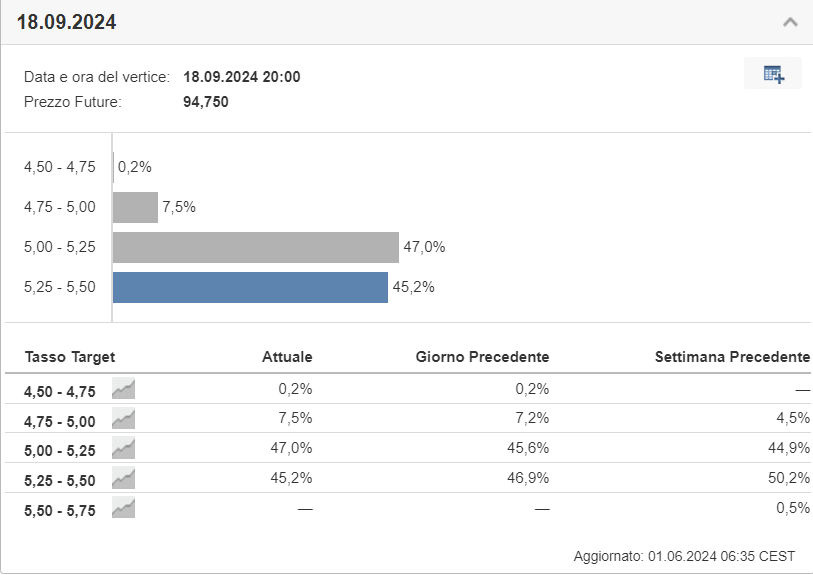

Muchos anticipan que el primer recorte de tipos de la Fed se producirá en septiembre.

El Barómetro de Seguimiento de los Tipos de la Fed de Investing.com que refleja las expectativas del mercado sobre los ajustes de la política monetaria, así lo confirma. Actualmente calcula en un 47% la probabilidad de un recorte de tipos antes de la reunión del 18 de septiembre.

Los inversores buscan señales clave: ¿podría ser esta posible bajada de tipos el catalizador que siga alimentando el actual mercado alcista?

***

Conviértase en un profesional: ¡Regístrese ahora! HAGA CLIC AQUÍ para unirse a la Comunidad PRO con un importante descuento.

Descargo de responsabilidad: Este artículo se ha escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir, por lo que no pretende incentivar la compra de activos de ninguna manera. Me gustaría recordarle que cualquier tipo de activo se evalúa desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo responsabilidad del inversor.