Los valores cerraron la jornada de ayer en general a la baja, descendiendo 313 valores del S&P 500 y subiendo sólo 185. Eso es algo que nunca se sabría viendo el índice, que cerró la jornada con una subida de 23 puntos básicos, gracias sobre todo a Broadcom (NASDAQ:AVGO), y a —sorpresa) Nvidia (NASDAQ:NVDA).

- ¿Quiere invertir aprovechando las oportunidades del mercado? ¡No lo dude! ¡Pruebe InvestingPro! ¡Suscríbase AQUÍ Y AHORA por menos de 9 dólares al mes y consiga casi el 40% de descuento por tiempo limitado en su plan a 1 año!

En algún momento, quizás el S&P 500 debería rebautizarse como S&P 1 o S&P 2, porque no es apropiado llamarlo S&P 500. El ETF Equal Weight Index S&P 500 (NYSE:RSP), RSP, cerró la jornada con una caída de 28 pb, el Dow, que no incluye Nvidia, terminó el día con una caída de 17 pb, y el Russell 2000 bajó casi 90 pb.

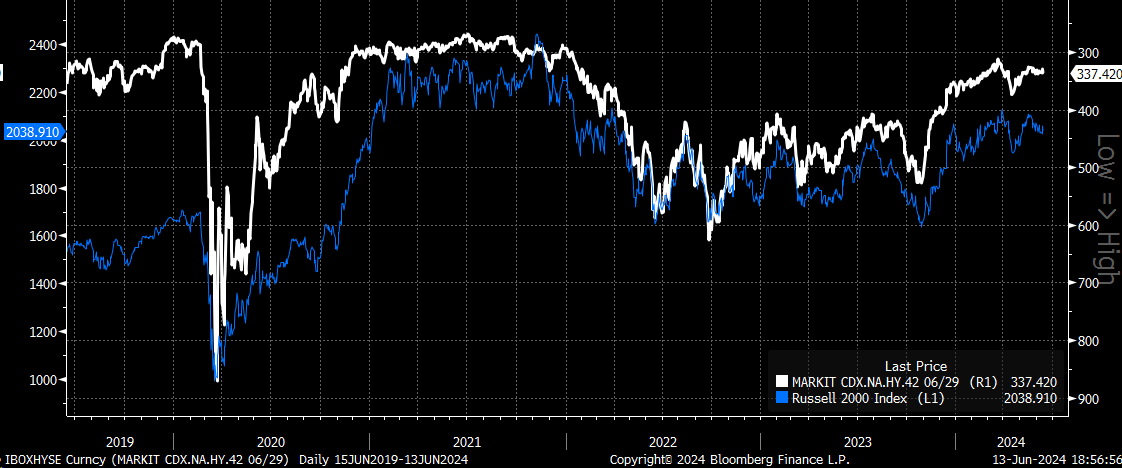

Ayer, el índice Russell 2000 (IWM) consiguió abrirse camino al alza y repuntar alrededor de un 3%; a mediados de la jornada de hoy, todas las ganancias se habían esfumado y el hueco se había cerrado. Desde un punto de vista técnico, el índice alcanzó ayer su media móvil de 20 días, fue rechazado y hoy ha cerrado por debajo de su media móvil de 50 días. Probablemente no sea un indicio positivo de hacia dónde se dirige este índice, que probablemente sea a la baja. La caída dependerá de si el índice puede repuntar en el soporte de 191 dólares o si se encuentra en plena formación de un doble techo.

¿Por qué podría bajar el Russell? Como la mayoría de los índices de acciones, el Russell está muy correlacionado con los diferenciales de crédito. El índice CDX de diferenciales de crédito de alto rendimiento subió unos 8 puntos. No es nada importante, pero bastó para presionar a las empresas de pequeña capitalización.

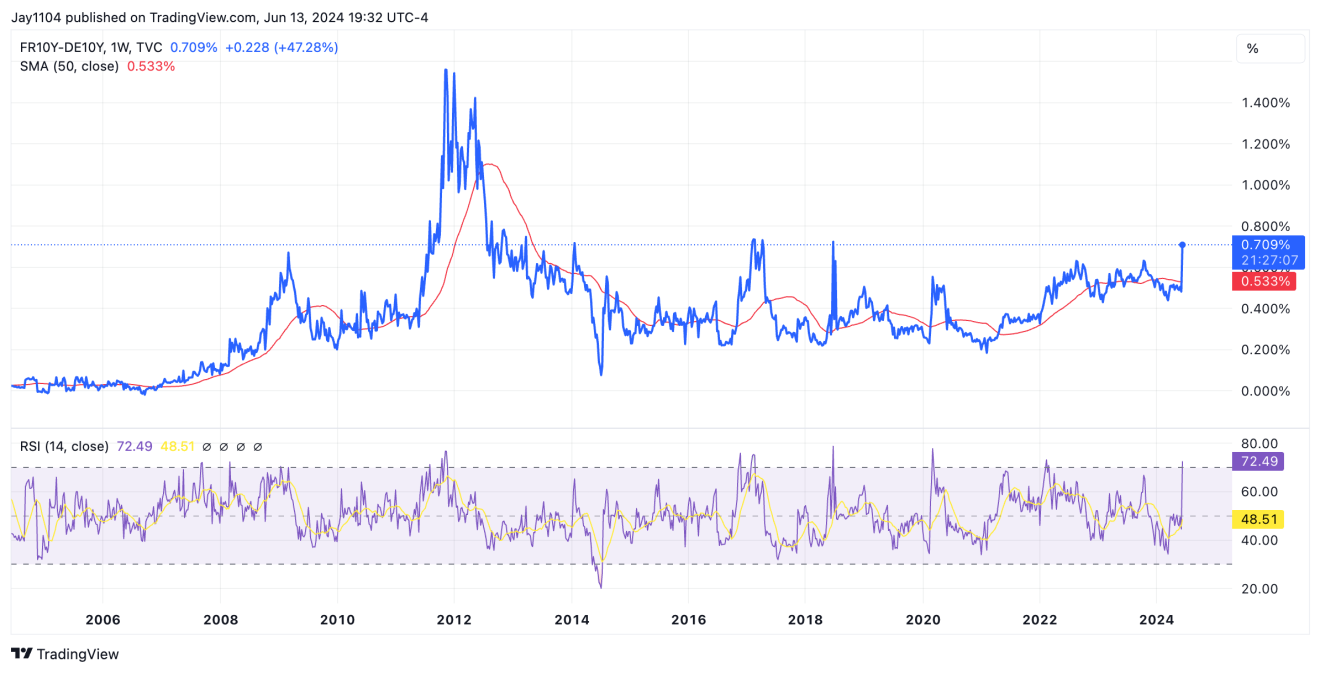

Pero los diferenciales de crédito se están ampliando en lugares como Europa, y el diferencial a 10 años entre Francia y Alemania ha alcanzado su cota más alta desde 2017 ahora que tenemos elecciones anticipadas en Francia. Ahora mismo, el diferencial es de sólo 70 puntos básicos, lo que no parece mucho, pero definitivamente se encuentran en el extremo superior del rango, incluso si están muy por debajo de los niveles de la crisis de deuda europea.

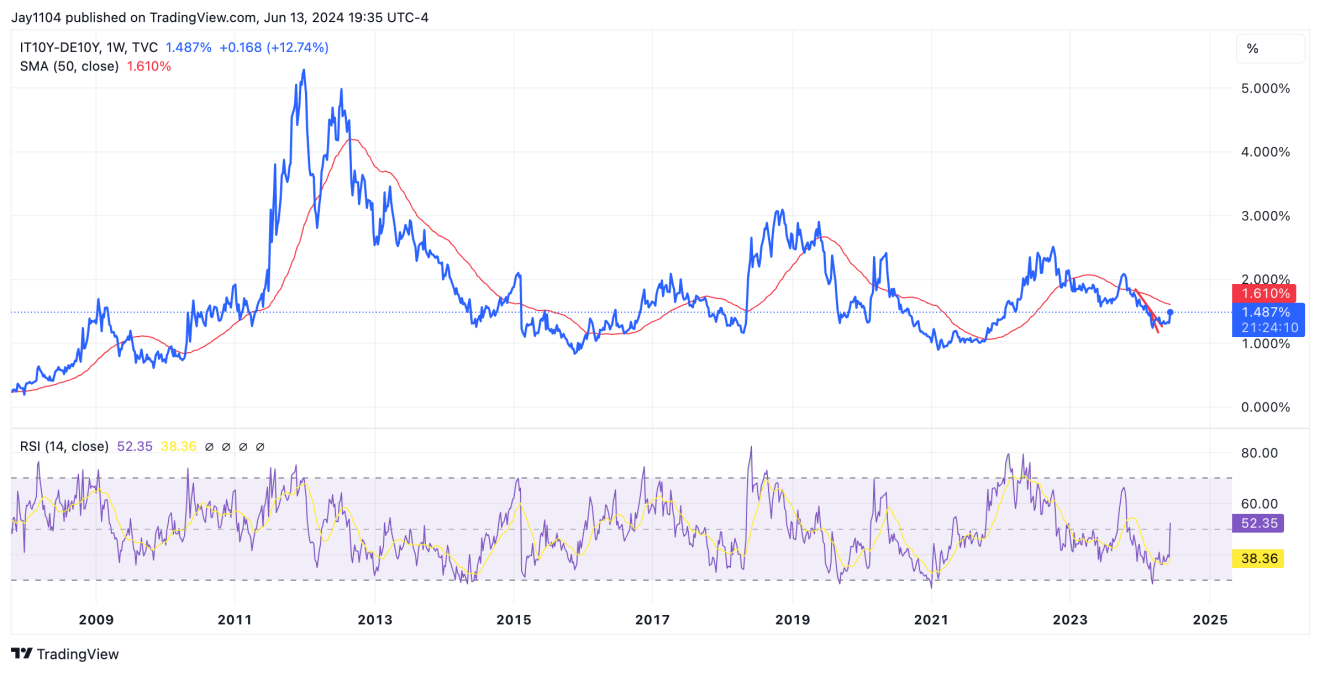

El diferencial de los tipos italianos y alemanes a 10 años también se ha ampliado algo hoy, pero no tanto, y siguen en niveles bajos. Todos estos diferenciales tienden a moverse a la vez, por lo que si los diferenciales en Europa siguen aumentando, es probable que los diferenciales en Estados Unidos sigan su ejemplo.

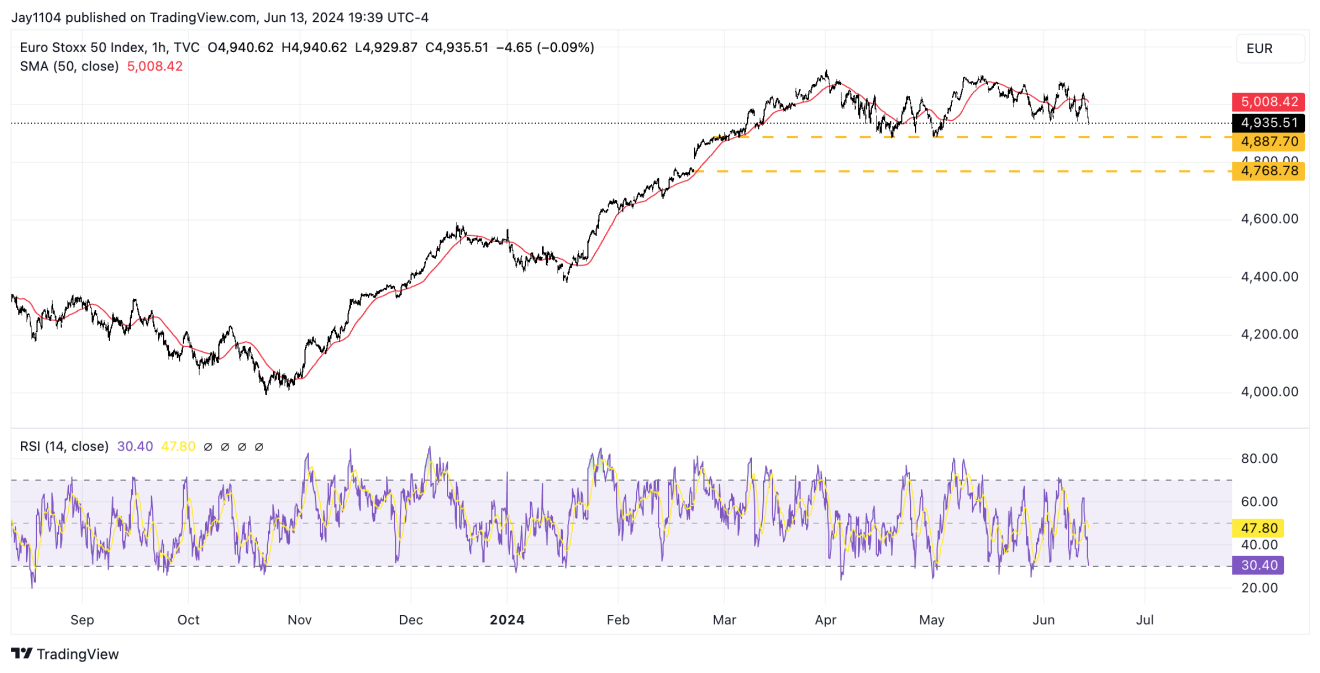

El Euro Stoxx 50 bajó hoy alrededor de un 2%. Se encuentra en un punto bastante interesante del gráfico, y se parece bastante al Dow y al Russell en algunos aspectos. Pero está claro que una ruptura del nivel de soporte de 4.885 no sería buena para el índice. También hay un hueco en torno al nivel de 4.768.

Ahora mismo, todas estas pequeñas cosas son importantes porque todo el mercado de valores se ha construido sobre un exceso de asunción de riesgos, que es lo que ocurre cuando las acciones suben puramente por las ampliaciones múltiples y los beneficios del año natural siguen moviéndose lateralmente durante más de 18 meses. Tal ha sido el caso de las estimaciones de beneficios para 2024.

Así que ahora mismo, el S&P 500 cotiza a 22,5x las estimaciones de beneficios para 2024 y aproximadamente a 20x los beneficios para 2025, que son valoraciones increíblemente elevadas, especialmente si tenemos en cuenta que el plazo de 10 años se sitúa entre el 4,25 y el 4,5%. En términos generales, solía pensar que 17x los beneficios a un año era caro, lo que colocaría el valor del S&P 500 en torno a 4.600 a 17x los 270 dólares de beneficios para 2025.

Hoy he observado que GE ha roto un importante nivel de soporte tras la rebaja de JPMorgan (NYSE:JPM). Si nos fijamos en el gráfico, podría seguir bajando, con el siguiente nivel de soporte en 147 dólares.

En fin, por ahora eso es todo.

¿Cómo seguir aprovechando las oportunidades del mercado? Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan anual de InvestingPro por menos de 9 dólares al mes. Use el código MEJORPRO y obtenga un 40% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!