Se anticipa una semana crucial para los resultados empresariales y los datos económicos, que probablemente influirán en la dirección del mercado en las próximas semanas. Se percibe un cambio fundamental en este entorno, que parece estar experimentando agitación en los niveles superiores.

-

¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y pruebe las estrategias ProPicks con acciones con potencial para superar los índices de referencia del mercado.

Si bien el S&P 500 ha registrado un incremento de aproximadamente el 3% desde mediados de julio, alcanzando un nuevo máximo, el NASDAQ aún no ha logrado establecer un nuevo récord. Además, el sector tecnológico y las principales acciones han enfrentado dificultades para avanzar.

En las últimas semanas, han emergido diversas señales bajistas en el S&P 500. La semana pasada, se formó una vela envolvente bajista en el gráfico semanal de los futuros del S&P 500. El cuerpo de esta vela envuelve al de la semana anterior, sugiriendo un potencial riesgo de caídas en el índice.

Asimismo, el gráfico semanal muestra una cuña ascendente y el RSI en baja.

El rendimiento del bono estadounidense a 10 años ha experimentado una tendencia al alza, y los datos económicos serán clave para determinar si mantiene su ascenso y se encamina nuevamente hacia el 5%.

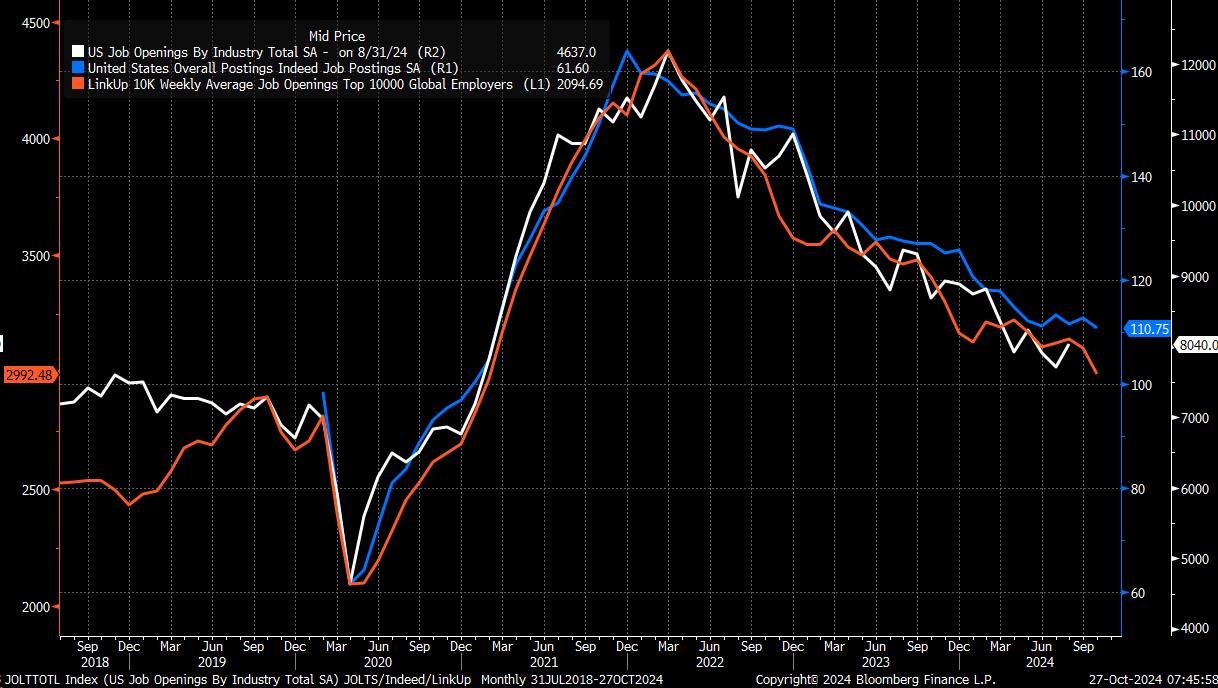

El informe JOLTS dará el pistoletazo de salida a esta serie de noticias el miércoles, y se anticipa que las ofertas de empleo disminuyan a 7,9 millones, en comparación con los 8,0 millones anteriores.

Los datos de LinkUp e Indeed indican que las ofertas de empleo continuaron su descenso en septiembre y octubre, lo que respalda la posibilidad de una reducción de las cifras en el informe JOLTS.

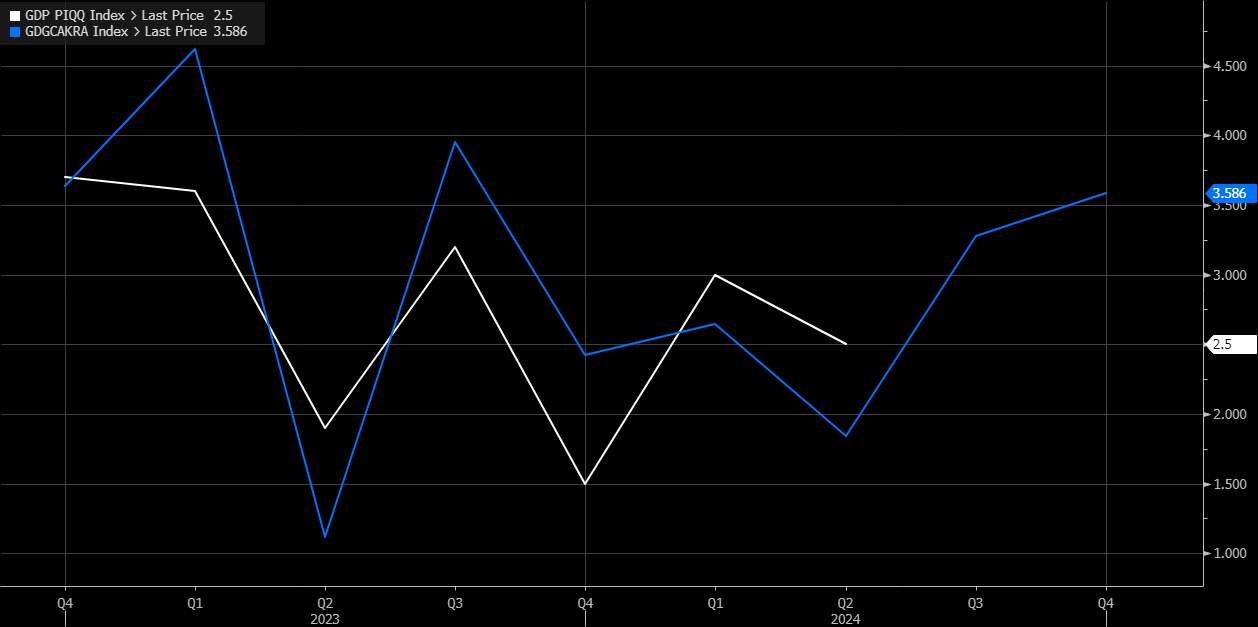

Los datos del PIB se publicarán el miércoles, y los analistas anticipan un crecimiento real del 3% para el tercer trimestre, junto con un índice de precios de solo el 2%. Esto sugiere que el crecimiento nominal se desaceleró al 5% en el tercer trimestre, en comparación con el 5,6% del segundo trimestre.

Sin embargo, el modelo GDPNow de la Reserva Federal de Atlanta prevé un crecimiento real del 3,3% y una tasa de inflación del 3,6% en el PCE, lo que indica un crecimiento nominal del 6,9%.

Esta discrepancia genera incertidumbre sobre la precisión de las estimaciones de los analistas en comparación con el modelo GDPNow.

Un índice de precios superior al esperado podría tener un impacto significativo en el crecimiento nominal y repercutir en los tipos. Soy de la opinión de que las proyecciones de los analistas sobre el índice de precios son demasiado conservadoras y que es probable que superen la estimación del 2%.

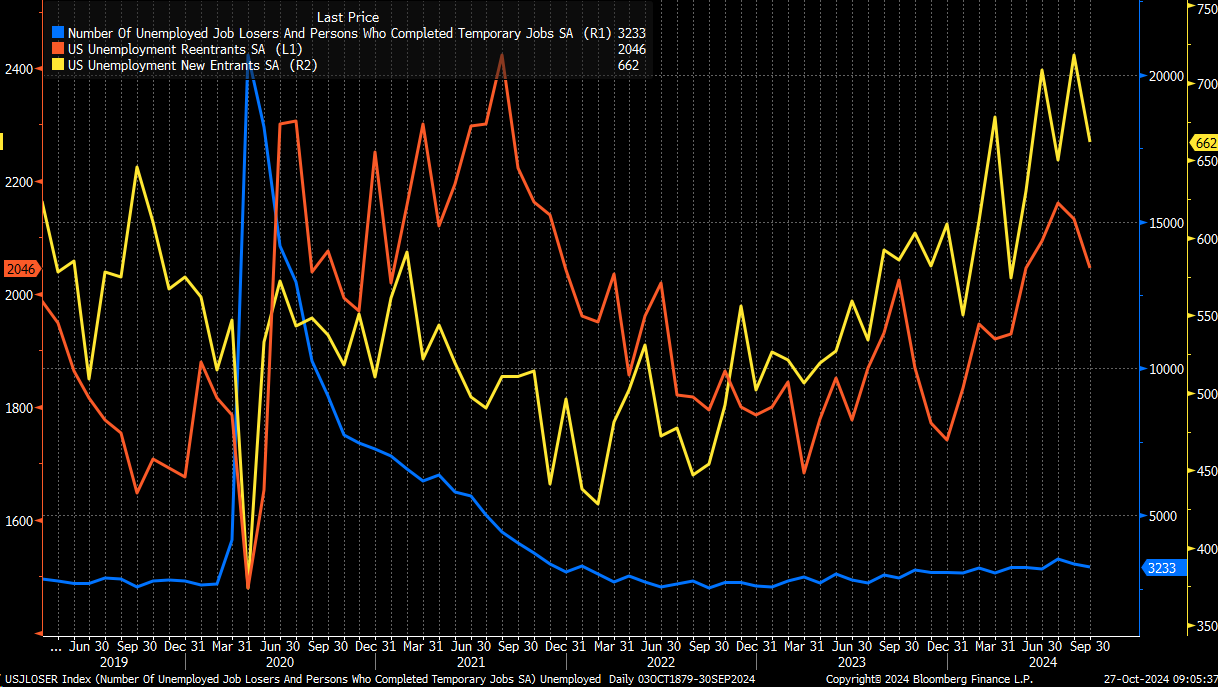

El viernes se dará a conocer el informe sobre empleo, con proyecciones que apuntan a la creación de 110.000 empleos, cifra moderada influenciada por los recientes huracanes y la huelga de Boeing (NYSE:BA).

A pesar de esto, se anticipa que la tasa de desempleo se mantenga sin cambios. Dada la tendencia histórica de revisiones en estos informes, resulta complicado prever con certeza lo que los datos finales puedan revelar.

Una de las razones que explican la reducción de la tasa de desempleo en septiembre fue la disminución en el número de personas que perdieron su trabajo, junto con la caída en la creación de nuevos empleos.

Ahora surge la incógnita de si el flujo de nuevos trabajadores seguirá disminuyendo este mes. En mi opinión, a medida que se reduce la disponibilidad de nuevas ofertas de empleo, los candidatos pueden enfrentarse a una búsqueda laboral más prolongada. Esto podría generar un sesgo que favorezca un aumento en la tasa de desempleo hasta que el mercado laboral logre alcanzar un nuevo equilibrio.

En este momento, hay 2,8 ofertas de empleo disponibles por cada persona que se une a la población activa, cifra que se sitúa por debajo de las 3,0 observadas en 2018, 2019 y principios de 2020, antes de la pandemia.

Este cambio indica que las oportunidades laborales para nuevos trabajadores son menos abundantes en comparación con años anteriores. Si las ofertas de empleo han disminuido en septiembre y octubre, según los datos de Indeed y LinkUp, es plausible que también se observe un incremento en el número de nuevos trabajadores.

Desde que las cifras de JOLTS cayeron por debajo de 9 millones, hemos notado un aumento en la cantidad de nuevos trabajadores. Es posible que hayamos alcanzado un punto en el que no hay suficientes empleos disponibles para absorber todas las nuevas incorporaciones mensuales. Tendremos una mejor comprensión de esta dinámica cuando se publique el informe de empleo este viernes.

- ¿Cómo sortear los riesgos en nuestra cartera? Actualmente hay 23 acciones mexicanas con un potencial alcista superior al +30% según el Valor razonable de InvestingPro y una puntuación en salud superior a 2,5/5. Los suscriptores de InvestingPro con un plan Pro+ pueden encontrarlos haciendo clic aquí.