El mercado de valores parece encontrarse en una fase de locura, con lo que parece ser una subida casi vertical en los dos últimos días. Se ha observado una tasa de cambio que muestra cierta aceleración de la tendencia. Lo que también se observa en el ETF SPY es que ha habido una desaceleración en el volumen. Esto podría deberse al precio más alto, pero creo que es probable que se deba a la falta de vendedores. Si no hubiera compradores, el precio no subiría.

- ¿Cómo sacar el mayor partido al mercado? ¡Pruebe InvestingPro y gane en sus decisiones! ¡AHORA CON LAS REBAJAS DE VERANO! ¡Suscríbase AQUÍ por poco más de 7 euros al mes (24 céntimos al día) y consiga casi el 50% de descuento en su plan a 1 año! ¡A MITAD DE PRECIO!

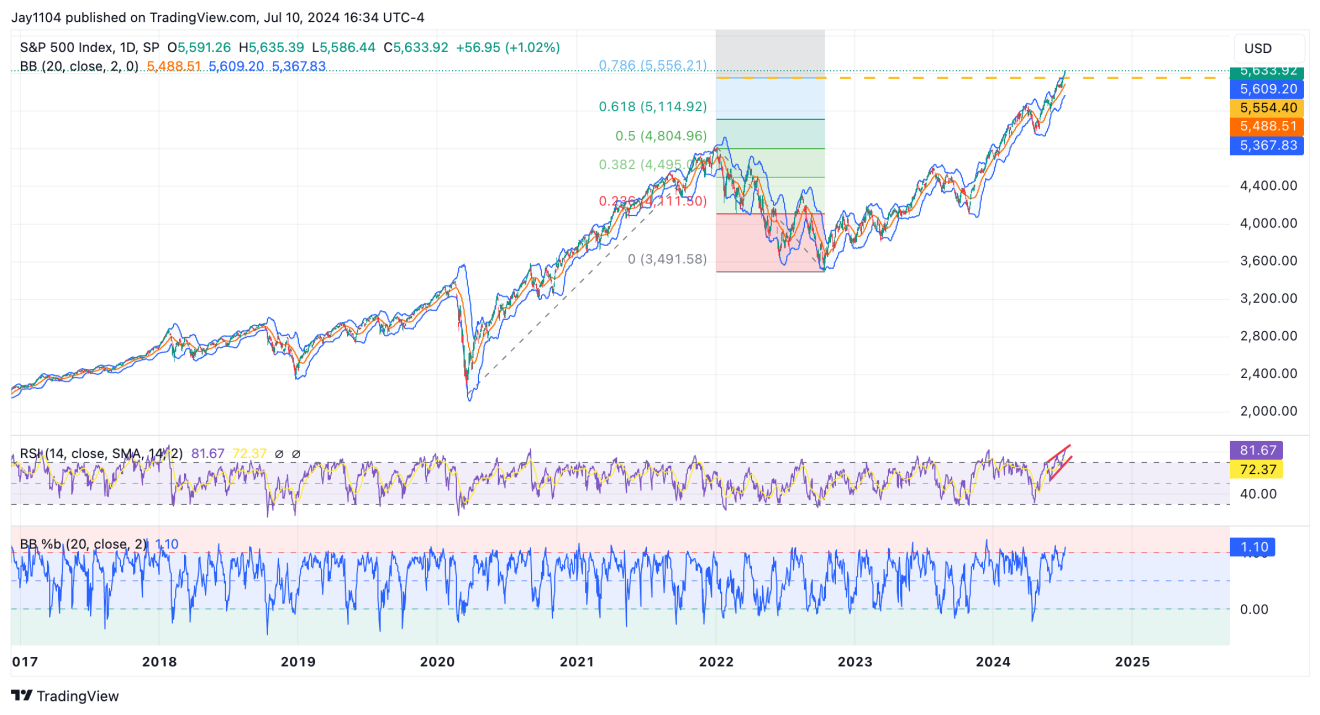

Además, el S&P 500 ha visto subir su RSI hasta 81,7 y su %B hasta 1,1. Este índice cotiza ahora por encima de su banda superior de Bollinger, con un RSI en zona extrema. Estamos en esa zona en la que cabría esperar algún tipo de consolidación, ya sea temporal o alguna desaceleración significativa.

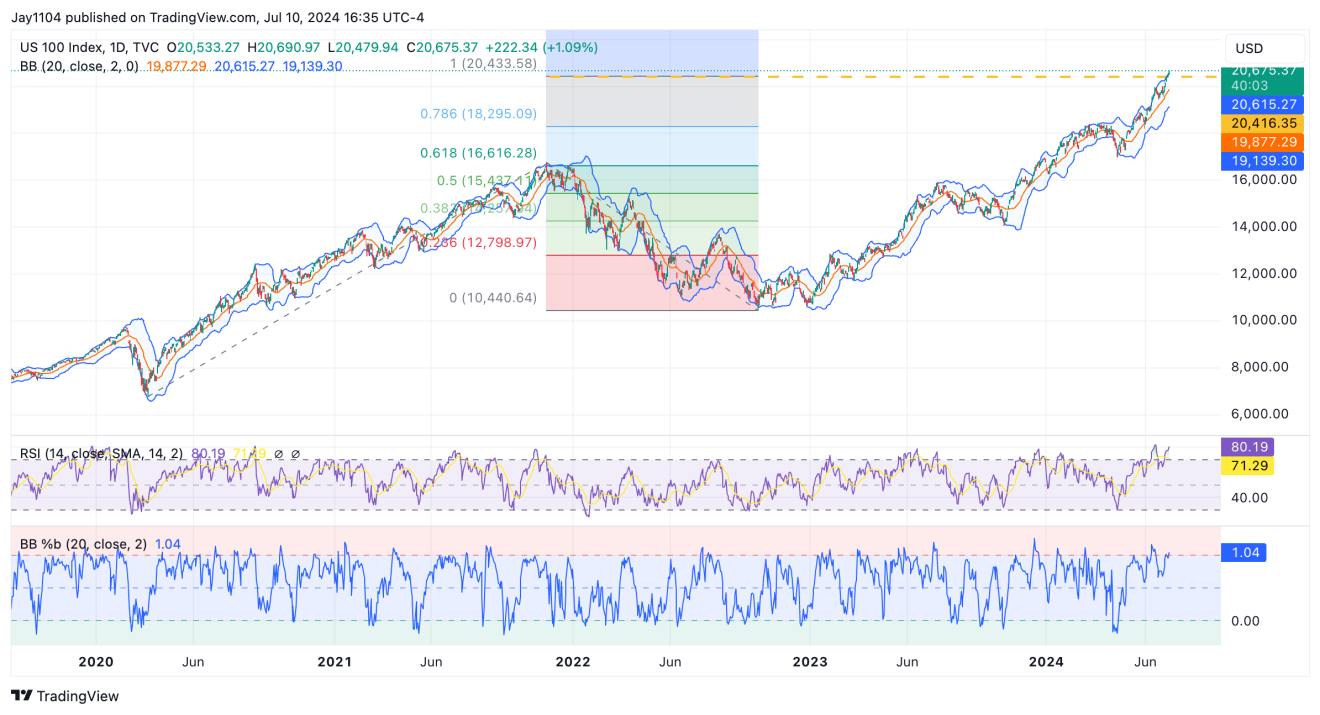

El NASDAQ 100 también cuenta con un RSI por encima de 80 y cotiza por encima de su banda superior de Bollinger.

¿Es sostenible esta subida?

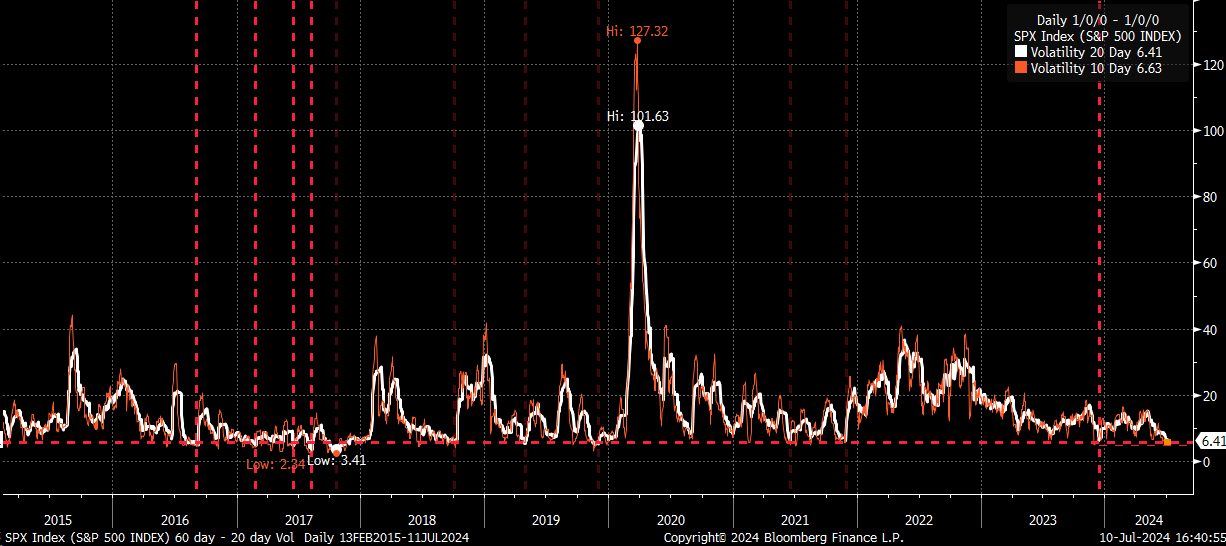

En mi opinión, el rally parece insostenible en este momento; ha entrado en la tierra de los estúpidos. Lo hemos visto todo derrumbarse. La volatilidad realizada ha registrado niveles tan deprimidos que la volatilidad realizada a 10 y 20 días aumentó ayer en el S&P 500.

La regla de los 16 sugiere que un movimiento de 50 puntos básicos requiere una volatilidad realizada de 8, por lo que un movimiento del 1%, como el de ayer, sugeriría una volatilidad realizada de 16, y ahora mismo, tenemos una volatilidad realizada a 20 días de 6,4. Se podría pensar que la volatilidad realizada simplemente no se deprime. Uno pensaría que la volatilidad realizada no puede ser mucho más baja; puede bajar, por supuesto, pero las probabilidades no lo favorecen.

El índice de correlación implícita a 1 mes también subió ayer, porque cuando la volatilidad implícita del índice y de sus componentes sube, las correlaciones suben, que es lo que ocurrió ayer.

En su mayor parte, el IV del MAG7 ha alcanzado probablemente un cierto nivel de meseta, lo que significa que en este momento estamos en condiciones de ver que el índice de correlación implícita toca fondo y probablemente comience a subir pronto, especialmente si la volatilidad realizada sigue aumentando.

Desde mediados de junio, el Bitcoin ha caído en torno a un 20%, y el S&P 500 ha ignorado todo el asunto, lo cual es extraño porque no ocurre muy a menudo.

Mientras tanto, Wingstop ha caído un 11% en pocos días, y al SPX no parece importarle.

Tesla (NASDAQ:TSLA) tiene un RSI de casi 88 en el gráfico diario, que está llegando a ese punto de no tener mucho más espacio para subir, especialmente al chocar contra la banda superior de Bollinger.

En este punto, el informe IPC de hoy ni siquiera parece importar; el SPX está tan estirado que si repunta hoy por el IPC, estará aún más sobrecomprado y extremo. Se podría argumentar que hemos entrado en un máximo explosivo porque los ángulos del avance han sido casi lineales, lo que no es sostenible ni coherente.

Las previsiones de beneficios para este año no han mejorado en absoluto, y las estimaciones para 2025 han mejorado unos 3 dólares por acción con respecto a unas expectativas de 275 dólares por acción.

Mientras tanto, los inversores están pagando 32x los beneficios MAG7 de 2025, por un crecimiento de los beneficios de alrededor del 18% de 2024 a 2025, sobre unas estimaciones que no parecen aumentar. Esto nos dice que no hay fundamentales que respalden este mercado en caso de que cambie la confianza.

De hecho, todo esto me parece como muy 1998-2000, incluso mirando el gráfico sobre una base normalizada. Ayer, el S&P 500, a partir de los mínimos de octubre de 2022, ha superado las ganancias registradas en el S&P 500, a partir de octubre de 1998, durante un período similar. Recordemos que el periodo de mínimos del verano y otoño de 1998 fue la crisis del Long-Term Capital Management y de las divisas asiáticas.

Lo curioso de ese repunte desde octubre de 1998 hasta marzo de 2000, además de que muchas de las empresas ya no existen, es que Intel (NASDAQ:INTC) fue el mayor contribuyente, y sólo representó el 10,2% de las ganancias del Bloomberg 500, un barómetro del S&P 500. Mientras tanto, los 5 valores principales representaron aproximadamente el 41% de las ganancias.

A partir de octubre de 2022, la concentración ha sido mucho mayor, representando Nvidia (NASDAQ:NVDA) casi el 17% de las ganancias, mientras que los 5 primeros representan aproximadamente el 45% de las ganancias.

¿Cómo seguir aprovechando las oportunidades del mercado? ¡INVESTINGPRO ESTÁ A MITAD DE PRECIO! Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan anual de InvestingPro por poco más de 7 euros al mes. Use el código INVESTINGPRO1 y obtenga casi el 50% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!