Las acciones cerraron al alza la jornada de ayer, subiendo el S&P 500 unos 60 puntos básicos. Las actas de la Reserva Federal no fueron de tono "prudente", no si se entendió el sentido de las mismas: que los tipos de interés definitivos serían más elevados de lo que se pensaba. El ritmo de la subida probablemente no importe mucho porque si la Fed quiere que los tipos lleguen al 5%, es probable que sea ahí donde se sitúen a principios de 2023. Una subida de tipos de 50 puntos básicos nos llevaría al 4,5% en diciembre y a otros 50 puntos básicos en enero. La cuestión es si los tipos seguirán subiendo a partir de ahí y qué implica eso para los tipos del Tesoro.

Si la Reserva Federal va a dejar los tipos en el 5% durante el año que viene, entonces, con el tiempo, yo pensaría que los tipos a 2 años alcanzarían ese nivel para reflejar esas expectativas. Que la Fed mantenga los tipos en el 5% durante todo el año 2023 no es la cuestión. La cuestión es si la Fed puede hacer creer al mercado que lo hará.

La que hace falta es mantener la relajación de las condiciones financieras, y sospecho que no están dispuestos a dejar que eso ocurra.

S&P 500

El S&P 500 cerró en su cota más alta desde el 15 de noviembre, y no creo que eso baste para cambiar nada en este momento. Sigue pareciendo una onda correctiva, que parece un doble zigzag. Esto está chocando con un retroceso del 61,8% de los máximos de agosto y una extensión del 78,6% de los mínimos de octubre.

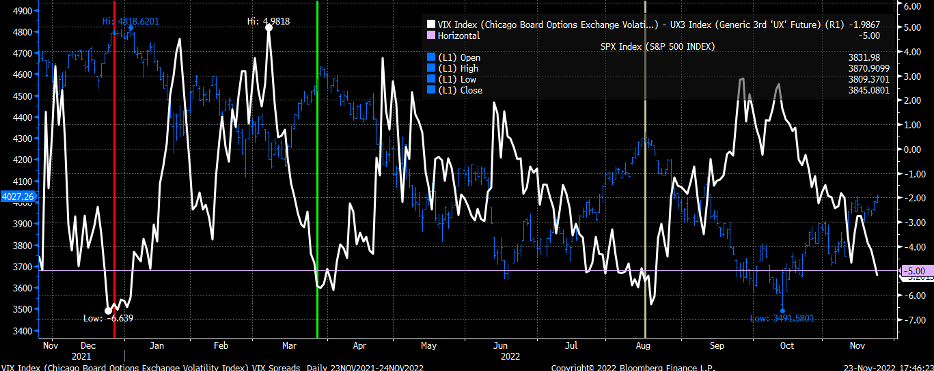

VVIX

Además, el CBOE Vix Volatility experimentó un gran movimiento al alza ayer por segunda jornada consecutiva, y aunque dos días seguidos no son una tendencia, es interesante ya que el índice VIX está bajando.

VIX/VVIX

El índice VIX/VVIX cayó ayer bruscamente y por debajo de su banda inferior de Bollinger. Este año, cada vez que ha sucedido esto, ha coincidido con el tope del S&P 500. Es una observación.

Además, el VIX al contado menos el contrato de futuros genéricos del VIX a 3 meses cayó ayer hasta -5,1. Esto también se ha asociado históricamente con los máximos del mercado este año.

SKE

SKEW

Además, hemos visto subir el índice CBOE SKEW, lo que indica que los traders están buscando repentinamente protección contra el riesgo.

Una vez más, éstos no son los ingredientes de un mercado que se prepara para subir considerablemente; siguen siendo marcas de un mercado que comienza a posicionarse para una mayor volatilidad. ¿Alguna de estas observaciones determinará el momento exacto en que se registrarán máximos? No, pero pueden indicarnos lo que está ocurriendo bajo la superficie y lo que los traders piensan y hacen. Después de todo, al mercado le gusta pensar en la segunda derivada del comercio, y la segunda derivada de la venta de volatilidad es la compra de volatilidad. Además, esta semana incluye un festivo, y las operaciones pre-festivos suelen incluir una venta de la volatilidad a medida que decae el valor del tiempo.

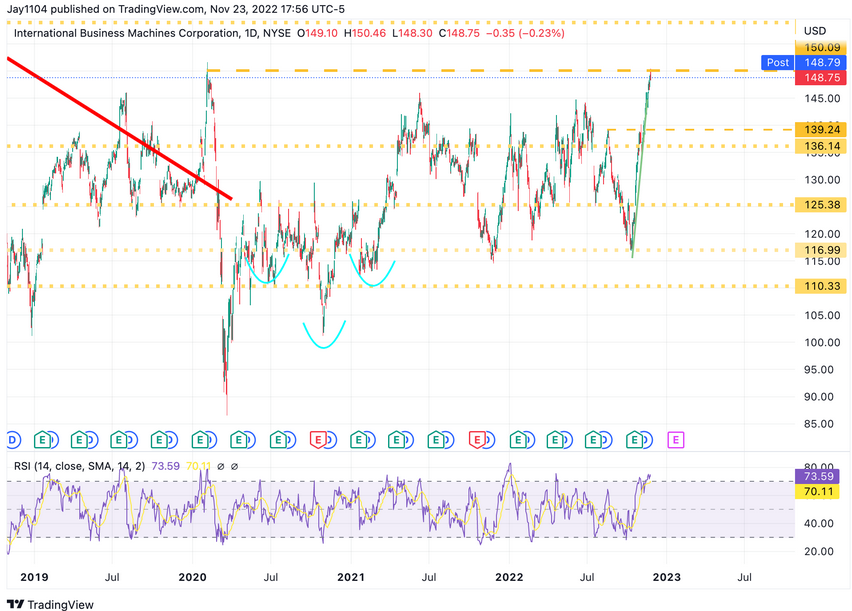

IBM

International Business Machines (NYSE:NYSE:IBM) cerró la jornada de ayer a la baja, uno de los valores que ayudó a impulsar el rendimiento superior del Dow y que sigue siendo digno de atención. Las acciones subieron ayer hasta su cota más alta desde febrero de 2020. Es algo irónico, en cierto modo. Mientras la mayoría de las acciones caen a sus niveles de febrero de 2020, IBM sigue recuperándose de la venta del Covid.

Caterpillar (NYSE:CAT)

Caterpillar también parece interesante, ya que su RSI tiende a la baja y ha formado lo que podría ser un doble techo a corto plazo. El valor volvió a alcanzar ayer el nivel de resistencia en máximos de abril. Además, no se trata tanto de averiguar hacia dónde va esto, sino qué señales está enviando.

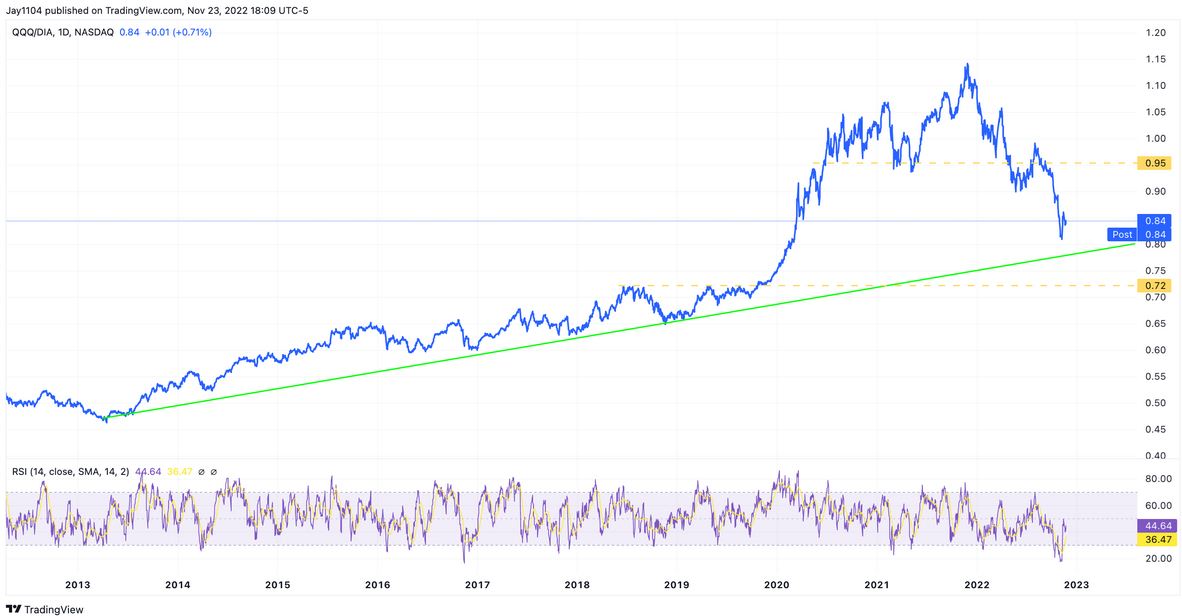

QQQ a DIA (BME:DIDA)

Lo interesante es cuando hacemos una relación entre el QQQ y el DIA. Es evidente al observar esta relación que el dinero está saliendo de las partes de mayor crecimiento del mercado y volviendo a las partes más tradicionales. Estas partes del mercado se han quedado atrás los últimos dos años. Por supuesto, la pregunta es dónde se detendrá y si esto es sólo una vuelta a la línea de tendencia a largo plazo.

De lo contrario, esto podría ser una operación por aproximación al rendimiento de los bonos. No estoy seguro.