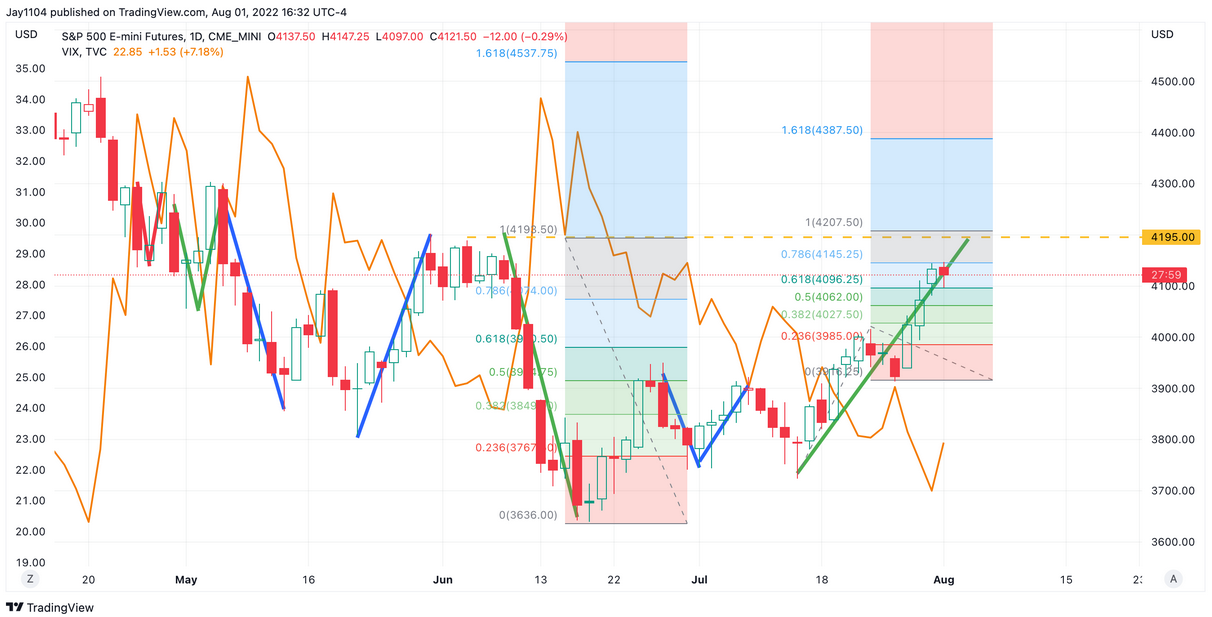

El S&P 500 cerró la jornada de ayer con un descenso de unos 28 puntos básicos, ya que los inversores parecían algo nerviosos por la visita de Nancy Pelosi a Taiwán. El índice intentó remontar e incluso consiguió superar los máximos del viernes, pero no pudo mantener esos niveles. Hoy las condiciones financieras se han ajustado un poco, y la ratio IEF/LQD ha subido 45 puntos básicos. Las condiciones financieras se han relajado mucho, lo que ha ayudado a este mercado a subir en los últimos días y ha añadido liquidez.

Pero el informe del ISM de ayer resultó mejor de lo esperado y correspondió a una tasa de crecimiento del PIB real del 1,4%, ciertamente no recesiva. Además, el índice de precios pagados bajó de 78,5 a 60 puntos. Esto no es lo mismo que la caída de los precios. El descenso del índice de precios pagados del ISM significa que los precios simplemente subieron a un ritmo más lento, pero que siguen subiendo mucho. La inflación no ha desaparecido de repente.

Además, hoy habrá muchas comparecencias de gobernadores de la Fed y sospecho que nos traerán un mensaje aún más agresivo que el gobernador Kashkari, que se ha dedicado a decir que el mercado entendió mal las declaraciones de Powell. Si éste es el caso, las condiciones financieras comenzarán a ajustarse de nuevo.

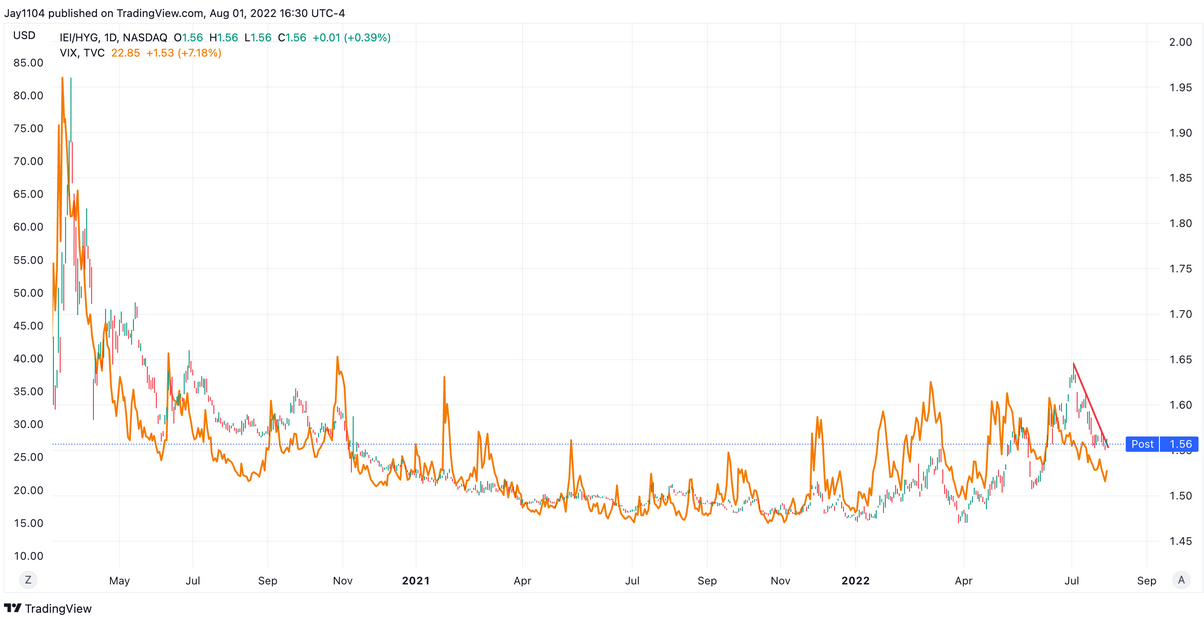

El ratio IEI/HYG también está a punto de empezar a subir aquí.

El ajuste de las condiciones financieras llevará a una subida del VIX con el tiempo, lo que alimentará el repunte del mercado de valores.

Así que, por ahora, el mantra sigue siendo que mientras las condiciones financieras sigan relajándose y el VIX siga subiendo, el mercado de valores puede seguir subiendo. Pero tan pronto como las condiciones financieras sugieran que la relajación ha terminado, las acciones comenzarán a bajar de nuevo.

Sí, el S&P 500 podría alcanzar los 4.200 puntos; incluso podríamos verlo más alto si las condiciones siguen siendo favorables para las acciones. Sin embargo, el ISM de ayer proporciona una prueba más de que la economía no vive una recesión real, sino que se encuentra en un periodo de estanflación inducido por la inflación, en el que los precios suben más rápido que el crecimiento, y eso significa que el trabajo de la Fed está lejos de haber terminado, y que con el tiempo las condiciones financieras se ajustarán y se volverán restrictivas para la economía. La idea de que la Fed ya ha terminado de subir los tipos o que va a pivotar debido a la lentitud es absurda. La elevada tasa de inflación es lo que está causando la lectura negativa del PIB: estamos en estanflación.

XBI

Además, el ETF XBI ha bajado casi un 2%, y este sector tiende a ser muy sensible a los cambios en las condiciones crediticias. Una caída por debajo de los 79 dólares podría suponer un descenso hasta alrededor de los 75,5 dólares. El XBI podría ser un indicador líder aquí, y si el XBI sobrepasa ciertos niveles, no me sorprendería que el mercado hiciera lo propio poco después.

Cisco (NASDAQ:CSCO)

Las de Cisco no son las acciones más emocionantes, pero se encuentran en un punto interesante, ya que se acercan al nivel de resistencia de 45,50 dólares y tiene un gran hueco que rellenar hasta 48,5 dólares desde finales de mayo. El RSI está presionando fuertemente al alza y sugiere que el impulso es alcista.

Block

Block sigue pareciendo fuerte y se está consolidando por debajo del nivel de resistencia de 79 dólares. El RSI es muy alcista y sugiere una subida de precio de Block, con el potencial de subir a 91 dólares.

Que tenga un buen día.