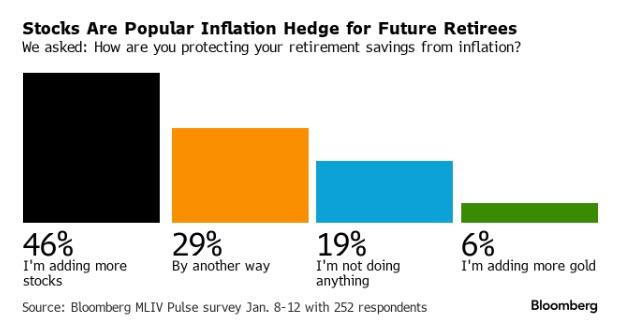

A medida que los mercados financieros cotizan al alza, los ahorradores para la jubilación han decidido conscientemente añadir más riesgo a la renta variable. Tal es el resultado de una reciente encuesta de Bloomberg.

“Según la última encuesta Bloomberg Markets Live Pulse, los ahorradores de cara a la jubilación quieren más acciones en sus carteras como cobertura contra la inflación, lo que podría ofrecer un viento de cola a largo plazo para la renta variable a medida que las sociedades envejecen.

Casi la mitad de los 252 encuestados dijeron que estaban invirtiendo más fondos en acciones como respuesta a la subida de los precios, eclipsando con creces al 6% que dijo que añadiría la tradicional cobertura contra la inflación, el oro". - Simon White

Aunque los encuestados dijeron que compraban acciones como cobertura contra la inflación, lo que puede ser parte de la respuesta, la realidad es que un mercado alcista en alza durante los últimos 14 años es más probablemente la verdadera razón.

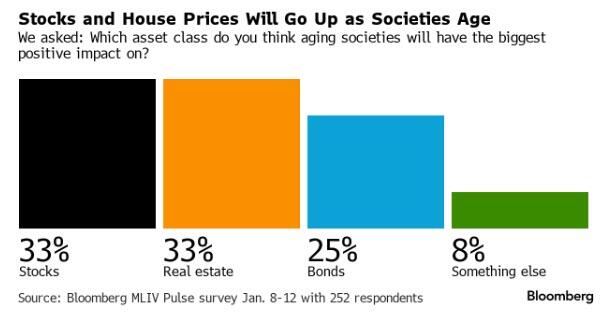

La misma psicología se impregnó en la siguiente pregunta, en la que se preguntaba qué clases de activos irían mejor a medida que la sociedad envejece.

Dada la experiencia en el mundo real de la mayoría de las personas con la subida vertiginosa de los precios de la vivienda y las acciones, no fue sorprendente ver que ambas se situaban en los primeros puestos de las respuestas.

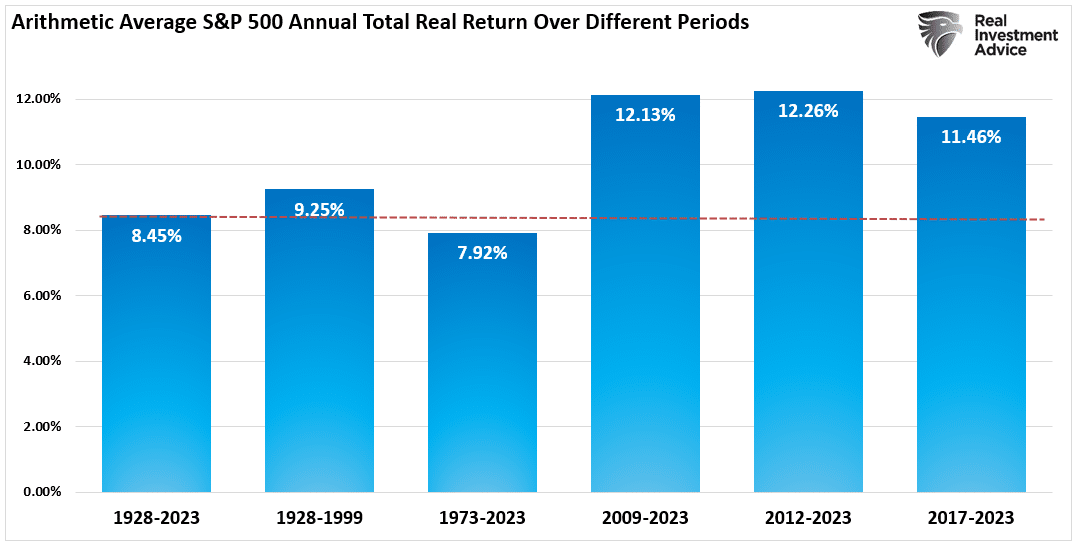

Dado el sesgo retrospectivo de la mayoría de las personas, las respuestas no fueron sorprendentes, dada la enorme proporción de ganancias del mercado en relación con las medias a largo plazo. A saber:

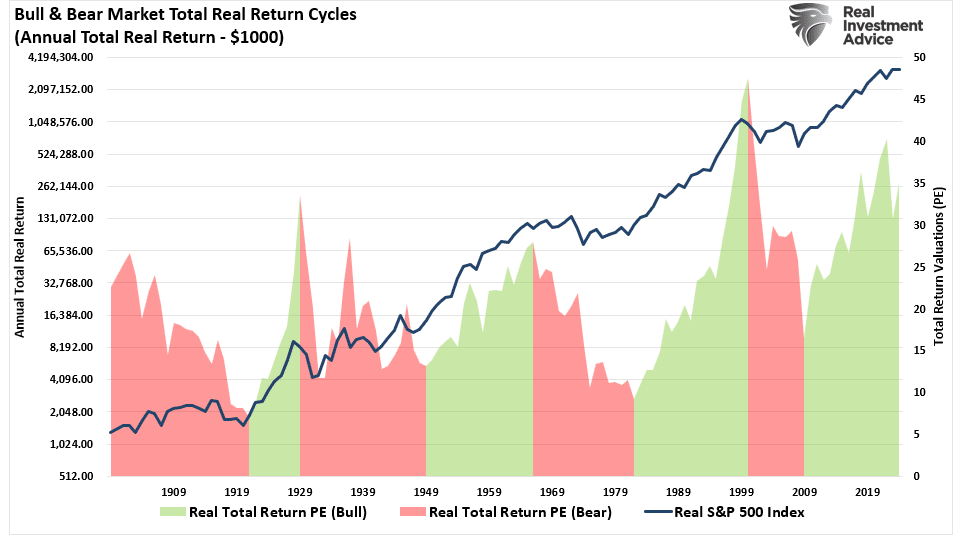

El gráfico muestra los rendimientos totales medios anuales ajustados a la inflación (dividendos incluidos) desde 1928.

He utilizado los datos de rentabilidad total de Aswath Damodaran, profesor de la Stern School of Business de la Universidad de Nueva York. El gráfico muestra que, de 1928 a 2023, el mercado obtuvo una rentabilidad del 8.45% después de la inflación.

Sin embargo, tras la crisis financiera de 2008, los rendimientos se dispararon casi cuatro puntos porcentuales en los distintos periodos.

Después de más de una década, muchos inversores han caído en la complacencia de esperar de los mercados financieros rendimientos elevados de sus carteras. Sin embargo, ¿podrán seguir cumpliéndose esas expectativas en el futuro?".

La última oración es fundamental.

Un déficit asombroso

Hay un par de razones aparentes por las que los particulares están dispuestos a asumir un mayor riesgo en sus carteras; la más obvia es el importante déficit de ahorro.

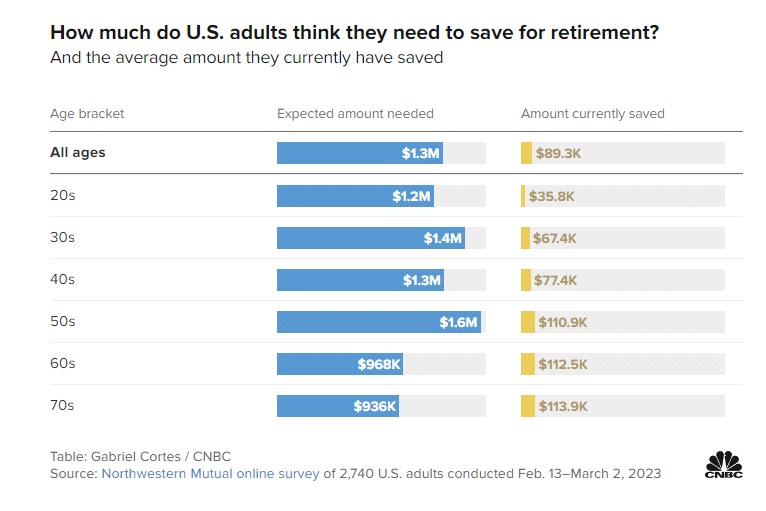

Por ejemplo, una encuesta anterior de la CNBC reveló que la mayoría de los estadounidenses necesitarán 1.3 millones de dólares para jubilarse cómodamente.

"Cuando se trata de cuánto necesitarán para jubilarse cómodamente, los estadounidenses tienen un "número mágico" en mente: 1.27 millones de dólares, según un nuevo estudio de Northwestern) Mutual.

Según la encuesta, los encuestados de 50 años son los que más necesitarán cuando se jubilen: más de 1.5 millones de dólares. Para los que tienen entre 60 y 70 años, que están a punto de jubilarse o ya se han jubilado, esas expectativas se redujeron a menos de 1 millón de dólares".

El problema de esos datos es que la mayoría de los particulares no se acercan ni de lejos a esos niveles de ahorro.

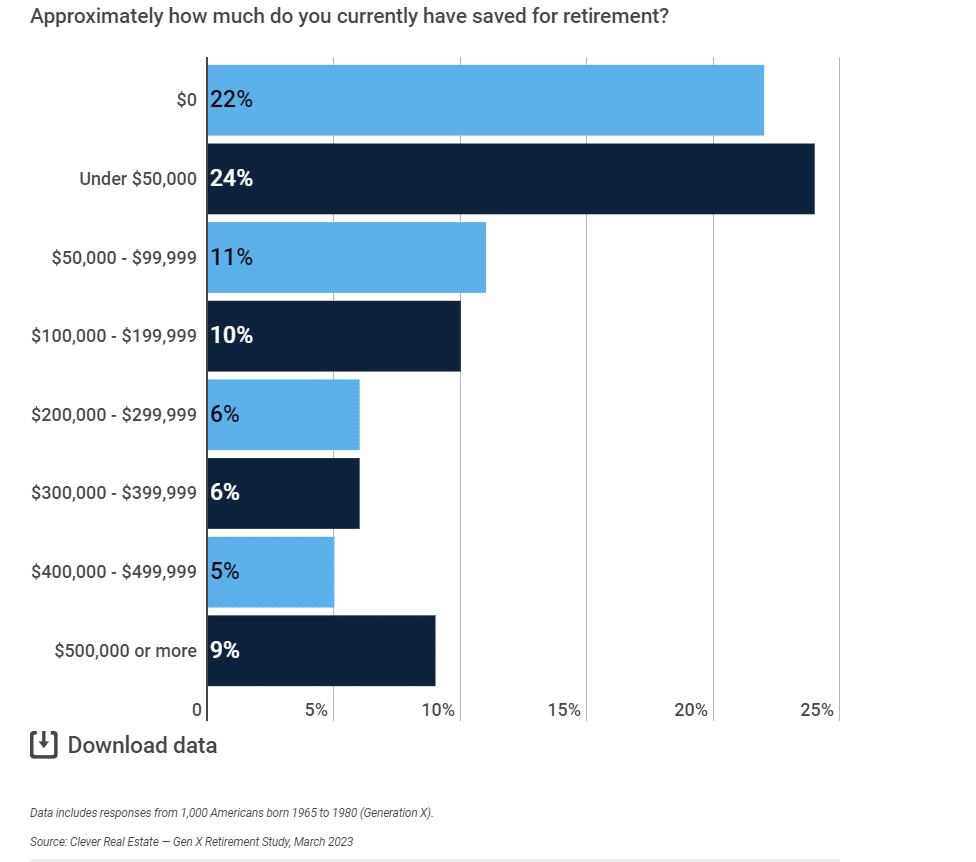

"Una encuesta reciente realizada por Clever Real Estate sondeó a 1,000 miembros de la Generación X nacidos entre 1965 y 1980 para averiguar su situación en lo que respecta a las finanzas personales y el camino hacia la jubilación.

Un asombroso 56% de los Gen Xers dijeron que tienen menos de 100,000 dólares ahorrados para la jubilación, y el 22% dijo que aún no han ahorrado ni un solo centavo.

Aunque el deseo de jubilarse puede estar ahí, el dinero no lo está. La friolera del 64% de los encuestados afirma que ha dejado de ahorrar para la jubilación no porque no quiera, sino porque sencillamente no puede permitírselo."

Además, una encuesta de LendingClub muestra que el 61% de los consumidores estadounidenses viven de cheque en cheque.

Es una situación calamitosa para la mayoría de los estadounidenses, especialmente para los ahorradores de cara a la jubilación. Por ello, no es de extrañar que cada vez más personas busquen en el mercado de valores una solución para compensar el déficit.

Sin embargo, ahí radica el riesgo.

El riesgo del riesgo

Uno de los increíbles rasgos genéticos de los seres humanos es la capacidad de olvidar el dolor. Este rasgo es esencial para la supervivencia de la especie.

Si los hombres de las cavernas recordaran claramente el dolor agonizante de ser atacados por un depredador, probablemente nunca habrían salido de sus cuevas para cazar.

Si las mujeres recordaran vívidamente el dolor atroz del parto, probablemente nunca tendrían más de uno.

En los mercados financieros, los inversores olvidan demasiado pronto los dolorosos recuerdos de los mercados bajistas, sobre todo cuando el toro viene en estampida.

Actualmente, el mercado alcista que comenzó en 2009 permanece firmemente intacto. A pesar de un leve tropiezo en 2022, la tendencia a largo plazo sigue siendo alcista, y los inversores confían en que se mantenga indefinidamente.

Sin embargo, hay un riesgo que se ha pasado por alto en medio de los rendimientos superiores a la media de la última década. Ese riesgo es la liquidez, que analizamos en mayor profundidad en este artículo.

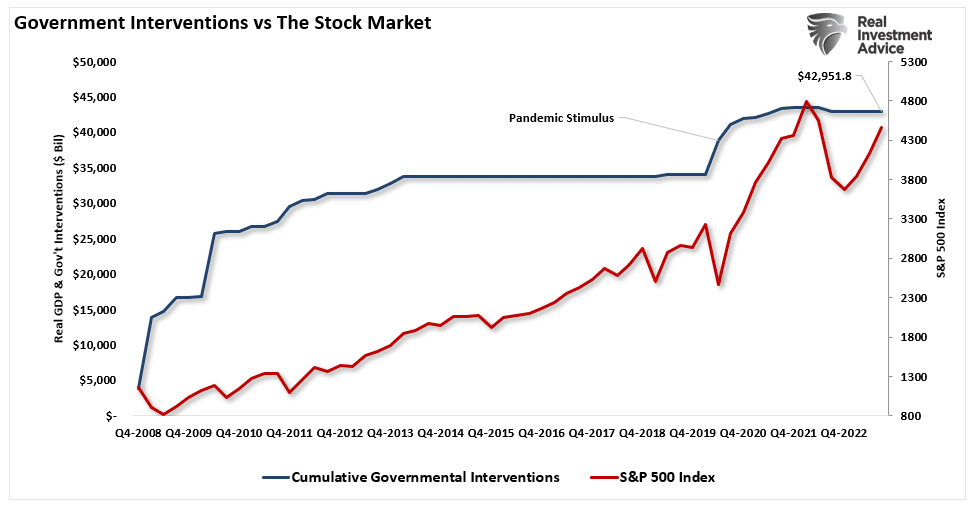

"El cambio psicológico es función de más de una década de intervenciones fiscales y monetarias que han separado los mercados financieros de los fundamentos económicos.

Desde 2007, la Reserva Federal y el Gobierno han inyectado continuamente unos 43 billones de dólares en liquidez en el sistema financiero y la economía para apoyar el crecimiento. Ese apoyo entró en el sistema financiero, elevando los precios de los activos e impulsando la confianza de los consumidores para respaldar el crecimiento económico."

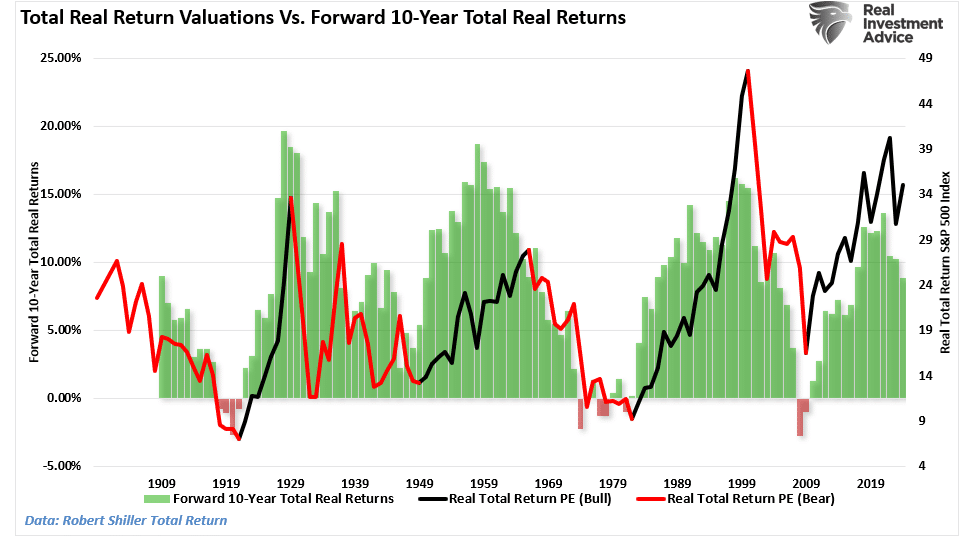

El riesgo de reducción de la liquidez monetaria puede convertirse en un problema para que las acciones mantengan los rendimientos actuales. Como se muestra a continuación, casi el 100% de los rendimientos de los índices desde 1900 hasta la actualidad se produjeron durante los 4 periodos de expansión múltiple.

Con unas valoraciones actualmente muy elevadas, la reducción de la liquidez monetaria puede conducir al siguiente periodo secular de "contracción múltiple", que arrojaría unas tasas de rentabilidad mucho más bajas.

En otras palabras, los ahorradores para el retiro que actualmente asignan más ahorros al riesgo de renta variable bien podrían estar preparándose para un período prolongado de mayor volatilidad y menores tasas de rendimiento esperadas.

Conclusión

Como ya señaló Jeremy Grantham

"Todas las burbujas de renta variable de 2 sigmas de los países desarrollados han recuperado su tendencia. Pero antes de que lo hicieran, unas cuantas se convirtieron en superburbujas de 3 sigmas o más: en EE.UU. en 1929 y 2000 y en Japón en 1989.

También hubo superburbujas inmobiliarias en Estados Unidos en 2006 y en Japón en 1989. Las cinco superburbujas se corrigieron hasta volver a la tendencia con un dolor mucho mayor y más prolongado que la media.

Hoy en Estados Unidos estamos en la cuarta superburbuja de los últimos cien años".

Por lo tanto, a menos que la Reserva Federal se comprometa a un programa interminable de tipos de interés cero y flexibilización cuantitativa, la eventual reversión de los rendimientos a sus medias a largo plazo es inevitable.

Es difícil imaginar cómo las tasas de rentabilidad a futuro no serán decepcionantes en comparación con la última década. Sin embargo, ese exceso de rentabilidad fue el resultado de una ilusión monetaria. La consecuencia de disipar esa ilusión será un reto para los ahorradores de cara al retiro.

Sin embargo, a lo largo de la historia, los inversores han invertido repetidamente la mayor parte del riesgo en renta variable y en los peores momentos posibles. Para los ahorradores de cara a la jubilación, es probable que esta vez no sea diferente.

-------

¡¡ÚLTIMA OPORTUNIDAD!!

¡Queremos acompañarte en tu camino hacia las inversiones exitosas este 2024! Por eso te hacemos esta última llamada para que adquieras InvestingPro CON REBAJA DE HASTA 50%.

¿Quieres más?te otorgamos una DESCUENTO ADICIONAL en el plan 1 año de Pro+ con código 2024soypro1, o en tu suscripción de 2 años cupón 2024soypro2.

¡Haz clic aquí y no olvides agregar el código de descuento!