- Las acciones de MetLife (NYSE:MET) se dispararon a principios de 2021 junto con el rendimiento de los bonos

- Las acciones han languidecido desde principios de mayo

- Las previsiones de Wall Street son alcistas, con una rentabilidad esperada a 12 meses del 20%.

- Las previsiones implícitas del mercado son alcistas, con una volatilidad moderada

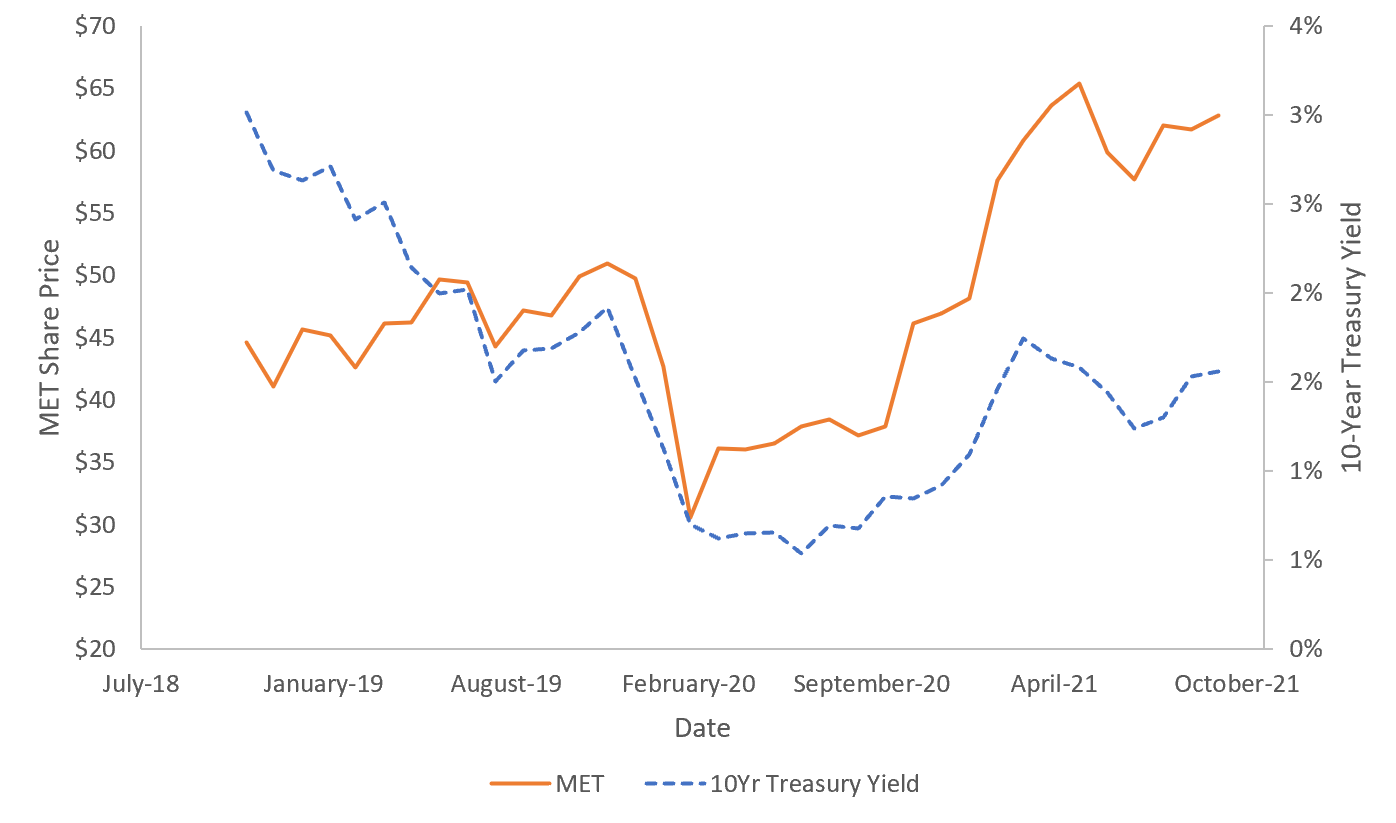

MetLife registró un considerable beneficio a principios de 2021 tras la subida de los tipos de interés, pero sus acciones han languidecido desde principios de mayo. La rentabilidad del precio en los últimos 12 meses ha sido del 38,5%, pero las acciones siguen un 6,3% por debajo de los máximos de 67,16 dólares registrados al cierre del 7 de mayo. Aunque el gigante de los servicios financieros superó las expectativas al presentar sus resultados del tercer trimestre el 3 de noviembre, las acciones han caído desde entonces.

Fuente: Investing.com

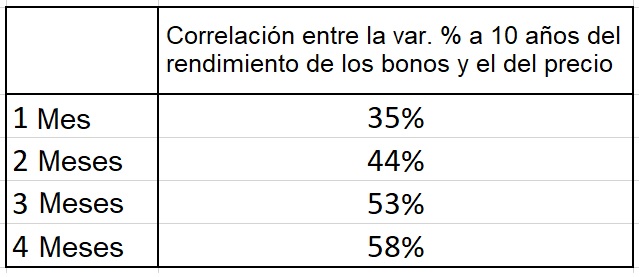

Existe una fuerte correlación entre la rentabilidad del precio de MetLife y el rendimiento de los bonos desde que la empresa salieras a bolsa a principios de 2000. La correlación entre la rentabilidad del precio de MetLife en un mes y la variación porcentual en un mes del rendimiento de los bonos del Tesoro a 10 años es del 35%. Si se observan los periodos multimensuales, la correlación es aún mayor. Para los periodos móviles de cuatro meses, la correlación asciende al 58%.

Fuente: Cálculos del autor con datos históricos de Yahoo! (NASDAQ:AABA) Finance)

La correlación entre el rendimiento de los bonos, los tipos de interés y los resultados de las aseguradoras de vida es de sobra conocida. La subida de los tipos es favorable para las aseguradoras de vida y viceversa. En gran medida, invertir en compañías de seguros de vida es una apuesta por los tipos de interés. La evolución de MetLife en los dos últimos años sigue muy de cerca el rendimiento de los bonos del Tesoro a 10 años.

Fuente: Autor, con datos de Yahoo! Finance

La última vez que escribí sobre MetLife fue el 27 de abril de 2021 y le asigné una calificación neutral. En los casi siete meses transcurridos desde entonces, el precio de las acciones ha caído un 1,14%, frente a la subida del 12,72% del S&P 500. Para establecer mi calificación de MetLife, me basé en dos formas de perspectivas de consenso.

La primera fue la perspectiva de consenso de Wall Street. A finales de abril, la calificación de consenso de Wall Street era alcista, pero el objetivo de precio de consenso a 12 meses estaba aproximadamente un 3,5% por encima del precio de las acciones en ese momento. La segunda perspectiva de consenso que examiné, la perspectiva implícita del mercado, se calcula a partir de los precios de las opciones y refleja la opinión de conjunto de los compradores y vendedores de opciones.

Las perspectivas implícitas del mercado a finales de abril, con vistas a enero de 2022, eran neutrales con una ligera inclinación bajista. Ambas formas de perspectivas de consenso reflejan las creencias de los participantes del mercado sobre el futuro rumbo de los tipos de interés y considero que estas opiniones de conjunto son mejores que las que yo podría elaborar por mi cuenta.

El precio de una opción sobre unas acciones refleja la estimación de consenso del mercado sobre la probabilidad de que el precio de las acciones suba por encima (opción de compra) o caiga por debajo (opción de venta) de un nivel específico (el precio de ejercicio) durante el periodo que va desde hoy hasta el vencimiento de la opción. Analizando los precios de las opciones de compra y de venta en un rango de strikes, es posible calcular una previsión probabilística de precios que concilie los precios de las opciones. Esta es la perspectiva implícita del mercado.

Después de casi siete meses desde mi último análisis, durante los cuales MetLife se ha quedado muy rezagado con respecto al mercado en general, he actualizado las perspectivas implícitas del mercado y la comparación con las perspectivas de consenso de Wall Street para MetLife.

Perspectivas de consenso de los analistas de Wall Street para MetLife

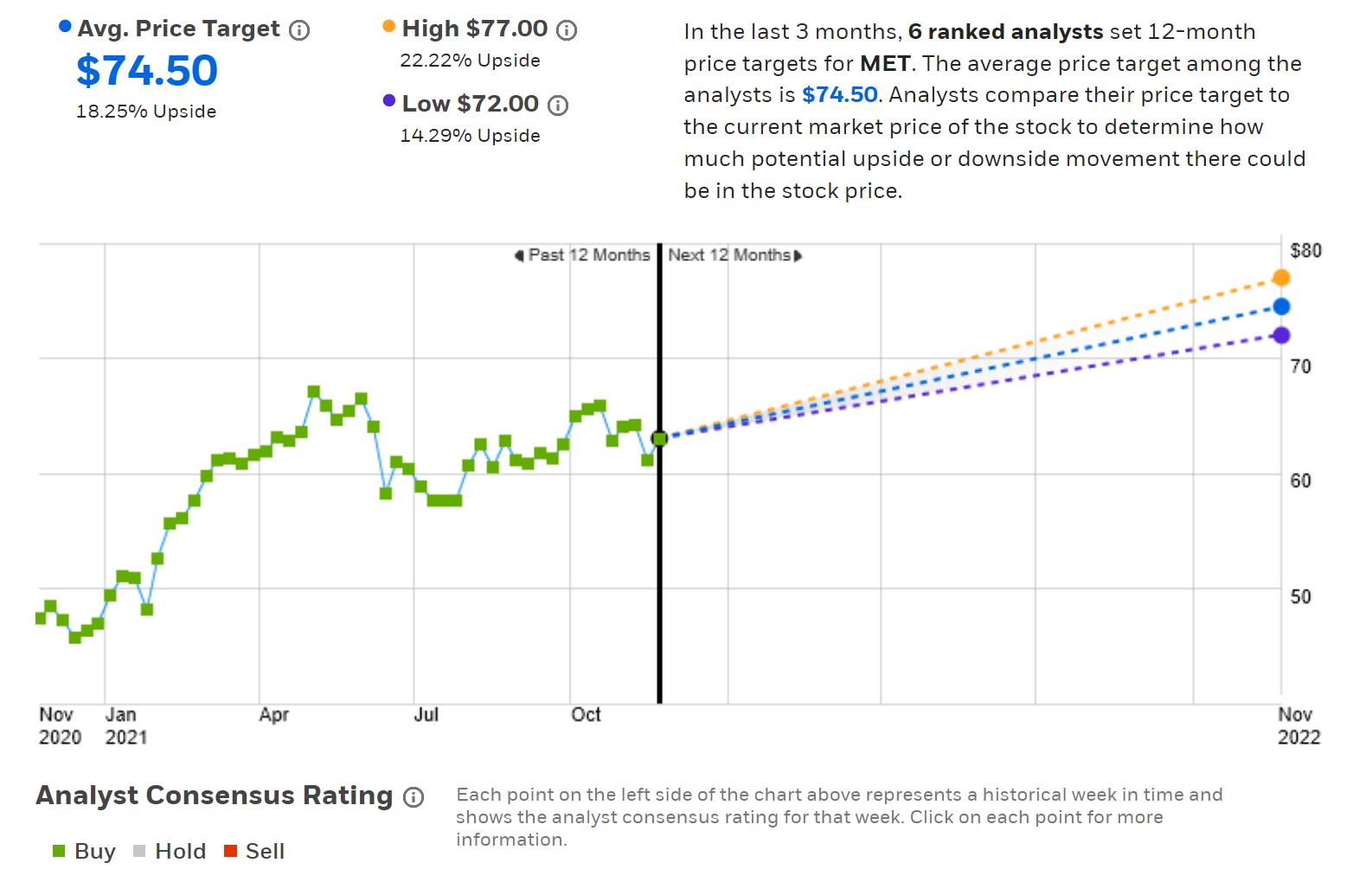

E-Trade calcula las perspectivas de consenso de Wall Street para MetLife utilizando las calificaciones y los objetivos de precios de seis analistas clasificados que han publicado sus opiniones en los últimos 90 días. La calificación de consenso es alcista y el objetivo de precio de consenso a 12 meses está un 18,25% por encima del precio actual de las acciones.

Los objetivos de precios de los analistas individuales muestran un nivel de dispersión inusualmente bajo. El precio objetivo más bajo está un 14,29% por encima del precio actual. Los seis analistas asignan a MetLife una calificación de compra.

Cuando analicé MetLife a finales de abril, el cálculo de E-Trade del consenso de Wall Street tenía una calificación alcista y el objetivo de precio a 12 meses era de 65,30 dólares, un 3,86% por encima del precio de las acciones en ese momento.

Fuente: E-Trade

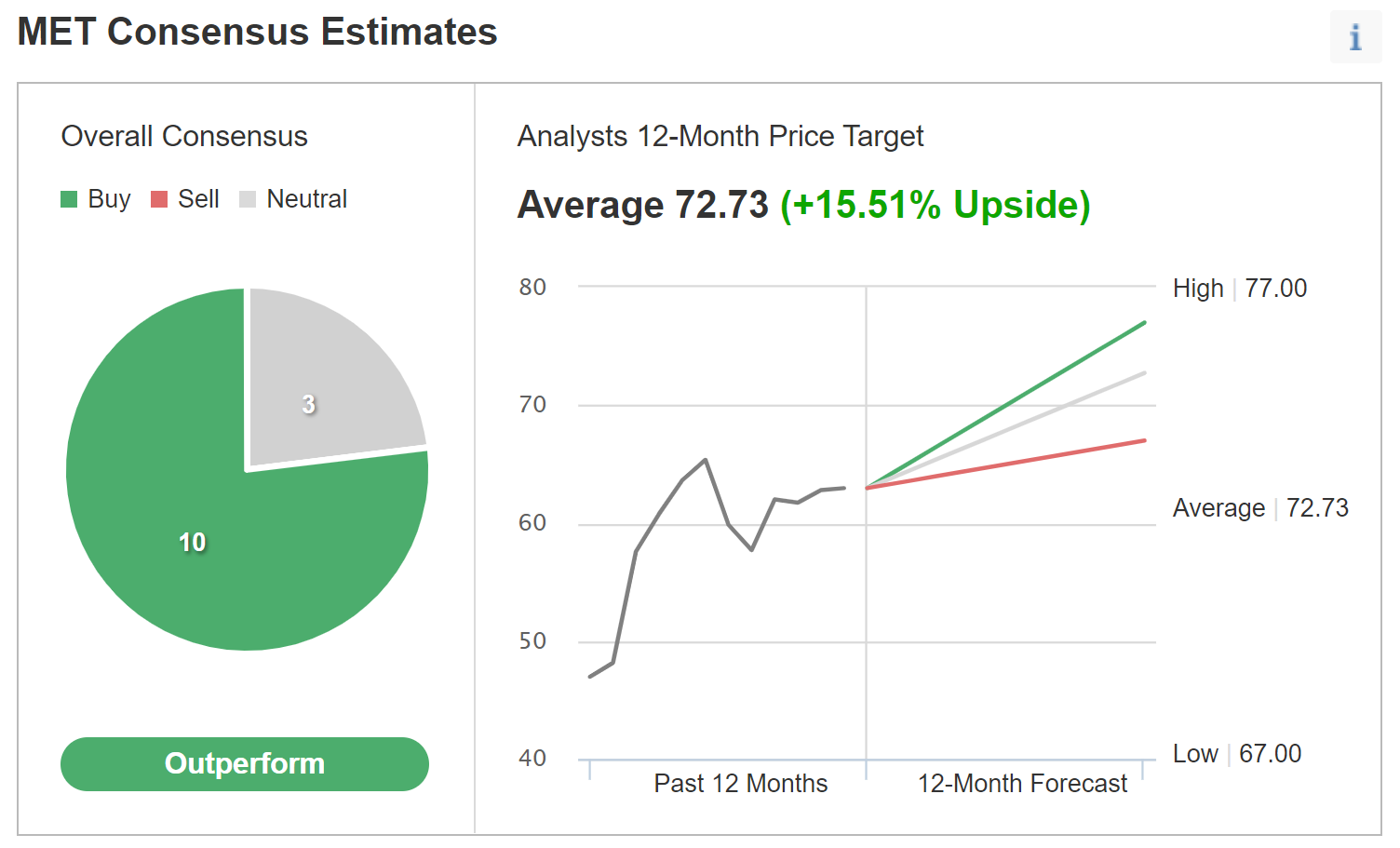

Investing.com calcula el consenso de Wall Street estimando las valoraciones y los objetivos de precios a 12 meses de 13 analistas. La valoración de consenso es alcista y el objetivo de precio a 12 meses de consenso está un 15,5% por encima del precio actual de las acciones. De los 13 analistas, 10 asignan una calificación de compra y tres de retención.

Fuente: Investing.com

Las perspectivas del consenso de Wall Street para MetLife han mejorado considerablemente desde mi último análisis a finales de abril, con una ganancia prevista del precio a 12 meses del 16,9% (haciendo un promedio de los valores de E-Trade e Investing.com). Junto con la rentabilidad por dividendos prevista del 3,14%, la rentabilidad total esperada para los próximos 12 meses es del 20%.

Perspectivas del mercado para MetLife

He analizado las opciones de compra y de venta en una serie de precios de ejercicio, todas ellas con vencimiento el 21 de enero de 2022, para generar las perspectivas implícitas del mercado para el periodo de 2 meses que va desde ahora hasta esa fecha. También he calculado las perspectivas implícitas del mercado para los próximos 3,9 meses (a partir de las opciones que vencen el 18 de marzo de 2022) y los próximos 6,8 meses (utilizando las opciones que vencen el 17 de junio de 2022).

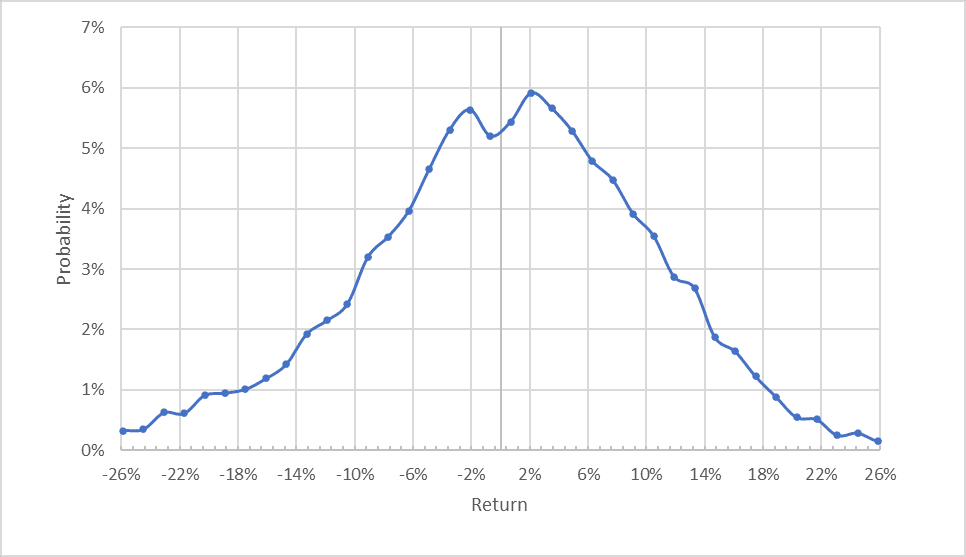

La presentación estándar de las perspectivas implícitas del mercado es en forma de una distribución de probabilidad del rendimiento del precio, con la probabilidad en el eje vertical y el rendimiento en el horizontal.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade.

Las perspectivas para los próximos dos meses tienen, en general, probabilidades comparables de rendimientos positivos y negativos, aunque la probabilidad máxima está ligeramente inclinada a favor de un rendimiento positivo. La volatilidad anualizada calculada a partir de esta distribución es del 28,5%.

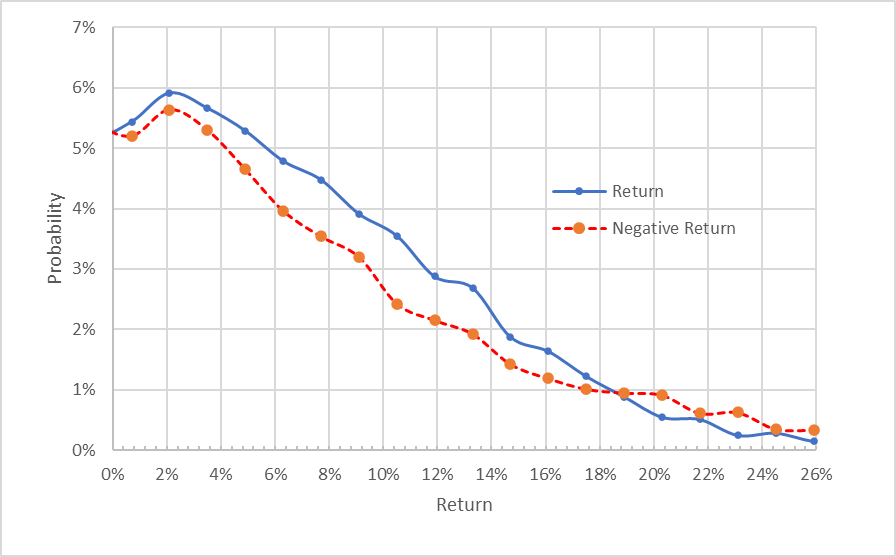

Para facilitar la comparación directa de las probabilidades de rendimientos positivos y negativos, he girado el lado de los rendimientos negativos de la distribución en torno al eje vertical (véase el gráfico siguiente).

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade. El lado de la rentabilidad negativa de la distribución se ha girado en torno al eje vertical.

Esta vista muestra que las probabilidades de rendimientos positivos son sistemáticamente más elevadas que las de rendimientos negativos para una amplia gama de los resultados más probables (la línea azul sólida está por encima de la línea roja discontinua en los dos tercios de la izquierda del gráfico. Éste es un indicador alcista.

La teoría sugiere que las perspectivas implícitas del mercado tienden a tener un sesgo negativo (asignando una probabilidad demasiado elevada a los rendimientos negativos) porque los inversores, en conjunto, presentan una gran aversión al riesgo y, por tanto, tienden a pagar en exceso por las opciones de venta. No hay forma de medir o corregir rigurosamente este sesgo, pero teniendo en cuenta esta tendencia, las perspectivas para los próximos dos meses parecen aún más alcistas.

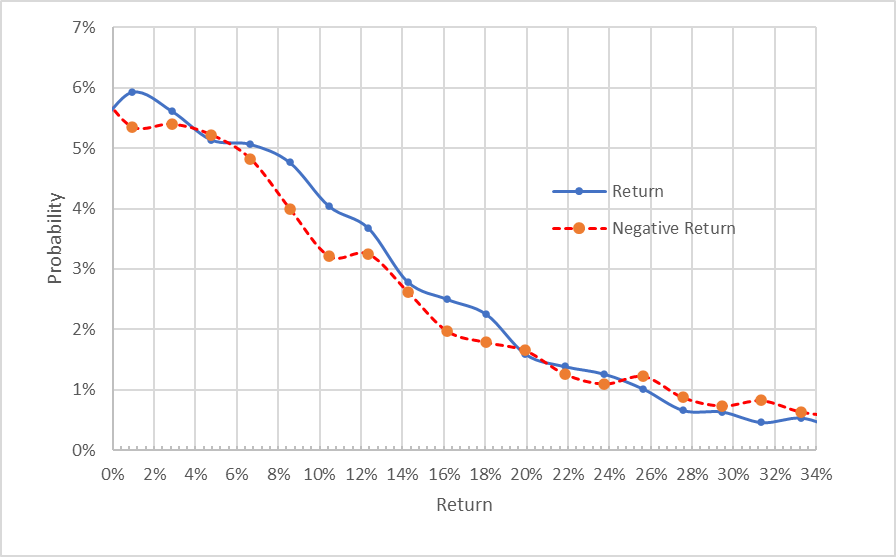

Las perspectivas para los próximos 3,9 meses también son ligeramente alcistas, ya que las probabilidades de rendimientos positivos son sistemáticamente mayores, o al menos iguales, que las probabilidades de rendimientos negativos para los escenarios más probables. La volatilidad anualizada calculada a partir de estas perspectivas es del 29,0%.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade. El lado de la distribución de la rentabilidad negativa se ha girado en torno al eje vertical.

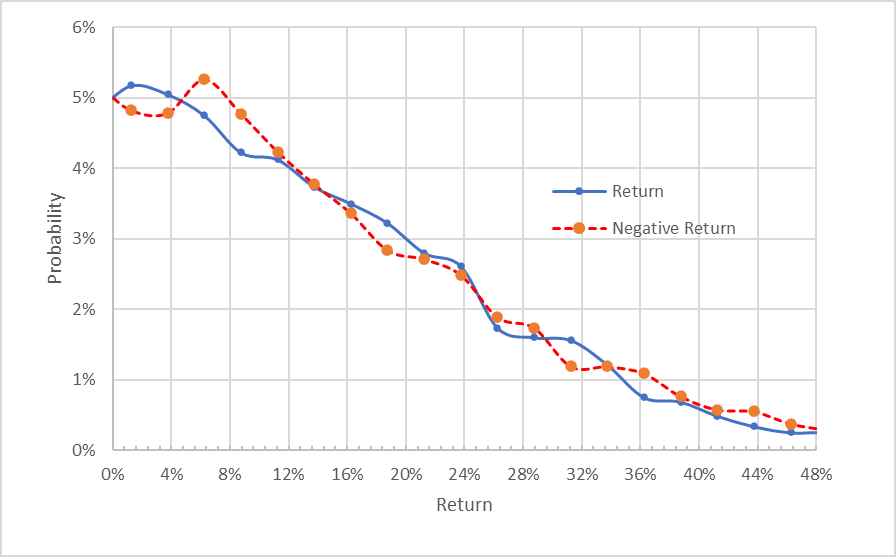

La perspectiva de 6,8 meses, desde hoy hasta el 17 de junio de 2022, no favorece los rendimientos positivos o negativos. Hay rangos de resultados con mayores probabilidades de rendimientos positivos y otros con mayores probabilidades de rendimientos negativos, pero la variabilidad parece la norma. Debido al sesgo negativo esperado en las perspectivas implícitas del mercado, esta visión hasta mediados de 2022 parece ligeramente alcista. La volatilidad anualizada calculada a partir de esta perspectiva es del 30,3%.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade. El lado de la rentabilidad negativa de la distribución se ha girado en torno al eje vertical.

Las perspectivas implícitas del mercado son coherentes, con una perspectiva alcista hasta principios de 2022, que pierde fuerza hacia mediados de año. El volumen de negociación de opciones es bastante bajo en el caso de las opciones de junio, por lo que doy menos importancia a las perspectivas. La volatilidad esperada para MetLife es bastante estable, con un valor medio de alrededor del 29%.

Resumen

Las acciones de MetLife registraron máximos a principios de mayo y desde entonces han carecido de una dirección clara, en consonancia con los tipos de interés y el rendimiento de los bonos. MetLife presentó unos resultados sólidos en el tercer trimestre, pero las acciones han caído desde aquel informe. Las perspectivas del consenso de Wall Street eran alcistas a finales de abril y siguen siendo alcistas, pero el precio objetivo de consenso a 12 meses ha subido, de manera que la rentabilidad total esperada para MetLife durante el próximo año es del 20%.

Las perspectivas del mercado para el MetLife a finales de abril, hasta enero de 2022, eran neutrales. Hoy, las perspectivas hasta principios de 2022 son alcistas, y se vuelven más neutrales de cara a mediados de año. Como regla general para una compra, es preferible observar un rendimiento esperado a 12 meses que sea al menos la mitad de la volatilidad esperada (anualizada).

La rentabilidad esperada a 12 meses del consenso de Wall Street es del 20% y la volatilidad esperada de las perspectivas implícitas del mercado es del 29%, por lo que MetLife supera este umbral. Aunque los rendimientos de MetLife son sensibles a los tipos de interés y la predicción de los tipos está repleta de incertidumbre, yo voy a elevar la calificación de MetLife a alcista.