En el segundo trimestre, las acciones volvieron a subir, alcanzando niveles que parecen excesivos desde una perspectiva fundamental y técnica. El mercado ha visto una rotación significativa hacia valores de megacapitalización, liderada en gran parte por Nvidia (NASDAQ: NASDAQ:NVDA). Esto ha causado una notable divergencia en el mercado, con algunos sectores mostrando discrepancias que no se observaban desde la burbuja de las puntocom de finales de los 90, e incluso superando esas magnitudes en algunos casos.

-

Imagina tener la capacidad de anticipar movimientos del mercado antes que la mayoría, gracias a los análisis de expertos y alertas personalizadas que solo están disponibles para los usuarios premium de InvestingPro. Estas ventajas no solo te permiten mitigar riesgos, sino también capitalizar oportunidades con una precisión que antes parecía inalcanzable. En un mundo financiero donde la información correcta y oportuna es clave, ser un usuario premium de InvestingPro te coloca en una posición ventajosa para navegar eficientemente a través de tiempos de incertidumbre y maximizar tu rentabilidad.

La historia nos ha enseñado que estos mercados no favorecen a los inversores a largo plazo, ya que suelen llevar a pagar en exceso por las acciones, resultando en años de rendimientos inferiores a lo esperado. Aprendimos esta lección con algunas de nuestras inversiones en biotecnología a principios de 2014 y nuevamente con valores de semiconductores en 2015 y 2016, lo que retrasó nuestro rendimiento y nos obligó a ponernos al día. Ni siquiera superar al índice S&P 500 en 4 de los últimos 5 años ha sido suficiente para cerrar la brecha..

No es que las ideas fueran malas o que los negocios no crecieran; el problema es que todo ese crecimiento futuro ya estaba reflejado en los precios. Cuando el crecimiento finalmente se mostró en los números, el mercado ya había avanzado. La acumulación de ese desempeño inferior es muy difícil de recuperar. Temo que estemos enfrentando la misma situación hoy en día.

Esta precaución indica que los períodos de tenencia son más importantes que nunca en este mercado. Si tiene una mentalidad de operador a corto plazo, el precio puede no ser relevante. Sin embargo, para nosotros sí lo es, y resulta fundamental para alcanzar nuestros objetivos y aspiraciones a largo plazo.

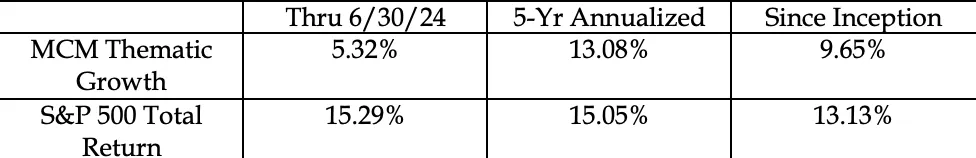

El Mott Capital Thematic Growth Composite subió un 5,32% en lo que va del año hasta el 30 de junio de 2024, mientras que el índice S&P 500 de Rentabilidad Total aumentó un 15,29%. En los últimos cinco años, hasta el primer semestre de 2024, el índice compuesto tuvo una rentabilidad anualizada del 13,08%, frente al 15,05% del S&P 500 de Rentabilidad Total.

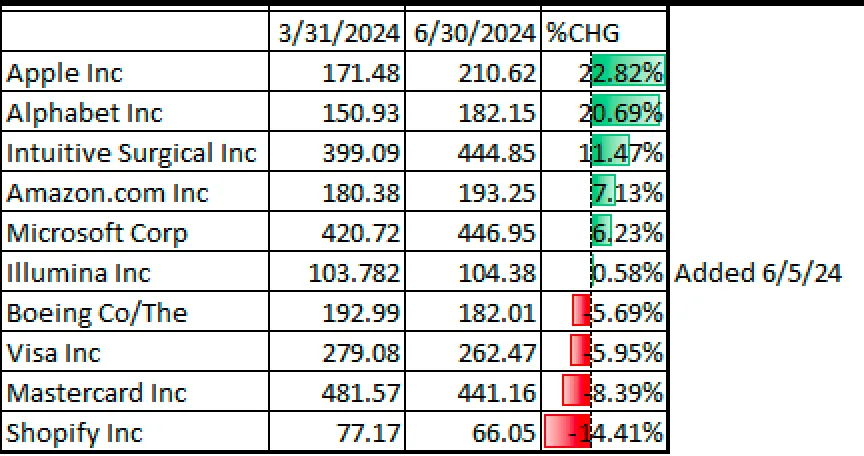

Incorporación de Illumina

Durante el trimestre, compramos acciones de Illumina (NASDAQ:ILMN), una empresa de diagnóstico sanguíneo. Con esa compra, recibimos más tarde acciones de Grail, que se desprendió de Illumina a petición de la UE. Grail está desarrollando una tecnología que permite analizar muestras de sangre para la detección precoz del cáncer.

Los rápidos avances en las aplicaciones de IA probablemente ayudarán a las empresas sanitarias a realizar avances significativos en el desarrollo de fórmulas y productos, por lo que Illumina tenía mucho sentido. Además, la acción ha sido maltratada en los últimos dos años, y la valoración alcanzó niveles increíblemente baratos históricamente. Los beneficios y los ingresos podrían encontrarse en un punto de inflexión, con la posibilidad de aumentar este año. La desinversión de Grail fue un importante factor positivo para el valor, y tras el anuncio de la desinversión en junio, compré las acciones.

Grail también podría ser una empresa valiosa en el futuro, pero en este momento necesito más información sobre las tendencias de los ingresos o las tasas de crecimiento de los beneficios. Estoy a la espera de más información sobre la empresa y, por ahora, dejo en cartera la pequeña posición del talón recibida de Illumina.

Actualización de cartera

El resto de la cartera ha permanecido estancada, sin cambios significativos, mientras que nuestra posición en tesorería se ha reducido a aproximadamente el 30%. Aún necesito más confianza en el S&P 500, el índice de referencia que buscamos superar, y la mayoría de las ganancias provienen de unos pocos valores. Seguimos manteniendo muchos de esos activos, como Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL), Amazon (NASDAQ:AMZN) y Alphabet (NASDAQ:GOOGL).

Reconozco que mantener estos activos conlleva ciertos riesgos, pero no puedo deshacerme de ellos porque siguen siendo esenciales tanto para la cartera como para el mercado en general. Esto crea un dilema sobre cómo proceder. Confío en que el mercado eventualmente brindará una solución adecuada.

O bien las tasas de crecimiento se ralentizarán hasta un punto en el que la historia de crecimiento a largo plazo haya terminado, como ocurrió con Tesla (NASDAQ:TSLA) en 2022, o bien los valores dejarán de responder a ciclos de beneficios positivos, como ocurrió con Gilead (NASDAQ:GILD) en 2015. La otra alternativa es que las valoraciones de otros valores se vuelvan tan convincentes por un acontecimiento del mercado que se realice un canje, como ocurrió a principios de 2019 cuando vendimos Cisco (NASDAQ:CSCO) y compramos Microsoft.

Visa (NYSE:NYSE:V) y Mastercard (NYSE:NYSE:MA) han pasado recientemente por apuros, pero no puedo prever que la economía mundial crezca a largo plazo sin que Visa (NYSE:V) y Mastercard (NYSE:MA) estén en el centro de ese crecimiento; nuestro periodo de tenencia en estas dos posiciones es ahora de apenas unos diez años.

Intuitive Surgical (NASDAQ:ISRG) ha tenido una racha fantástica desde la compramos en junio de 2022, ya que la empresa sigue colocando más sistemas quirúrgicos robóticos DaVinci y el crecimiento de los procedimientos sigue siendo sólido. Shopify (NYSE:SHOP) se ha estancado últimamente, pero no me inquieta la posición.

Boeing (NYSE:NYSE:BA) Es el activo problemático de la cartera, ya que la empresa sigue luchando por recuperarse. En estos momentos, buscan un nuevo consejero delegado y enfrentan numerosos titulares negativos. A pesar de ello, las acciones aún se mantienen por encima del precio de compra de abril de 2022, y no veo razones para reemplazarlas, por lo que, en este momento, tiene sentido mantenerlas.

Es posible que estemos entrando en un período de transición para el mercado, donde las tendencias actuales que han sido efectivas podrían estar llegando a su fin. Esto se debe a que nos encontramos en una fase más avanzada del ciclo económico, con la economía y el mercado laboral mostrando signos de enfriamiento. Una vez que la Reserva Federal comience a reducir las tasas de interés, lo cual no parece distante, será necesario ajustar las posiciones en las que muchos se han acumulado en anticipación del próximo ciclo.

Veremos qué nos depara el tercer trimestre. Sin embargo, con las elecciones presidenciales en EE. UU. y la creciente incertidumbre, es probable que el período de calma en el mercado esté llegando a su fin y que comience una etapa de mayor volatilidad.

Publicación original