Este artículo fue escrito en exclusiva para Investing.com

El NASDAQ Composite ha caído bruscamente para comenzar el año 2022, con un descenso de casi el 13%. Pero no espere que el índice regrese a sus máximos históricos en breve. El índice se enfrenta a una batalla en dos frentes, la subida de las tasas y la caída de las estimaciones de beneficios.

Esto significa que el NASDAQ puede luchar para encontrar su equilibrio en los próximos seis meses.

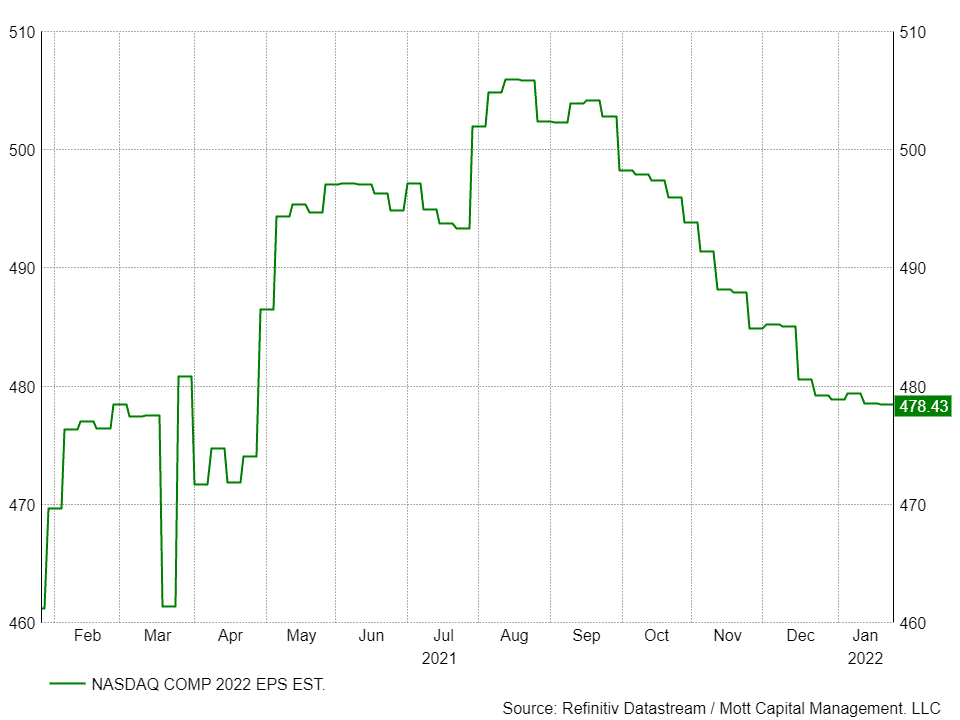

Las estimaciones de beneficios del NASDAQ han caído hasta 478.43 dólares por acción para 2022, un 5.5% menos que el máximo de 505.83 dólares alcanzado el 25 de agosto. El descenso de las estimaciones de beneficios es notable, ya que el aumento de los rendimientos reales reducirá el coeficiente precio-beneficio (PE) del índice. Cuando se combinan, un PE más bajo y la caída de las estimaciones de beneficios limitarán las ganancias potenciales del índice. Un ratio precio-beneficio más bajo

Un ratio precio-beneficio más bajo

Incluso si el NASDAQ Composite viera su ratio PE volver a un máximo de diciembre de 33.1, el valor del índice subiría a sólo 15,835. Eso estaría cerca del máximo intradía de 16,212 de noviembre, pero aún así sería casi un 2.5% más bajo. Esto significa que se necesitará un ratio PE aún mayor para superar los máximos anteriores del NASDAQ.

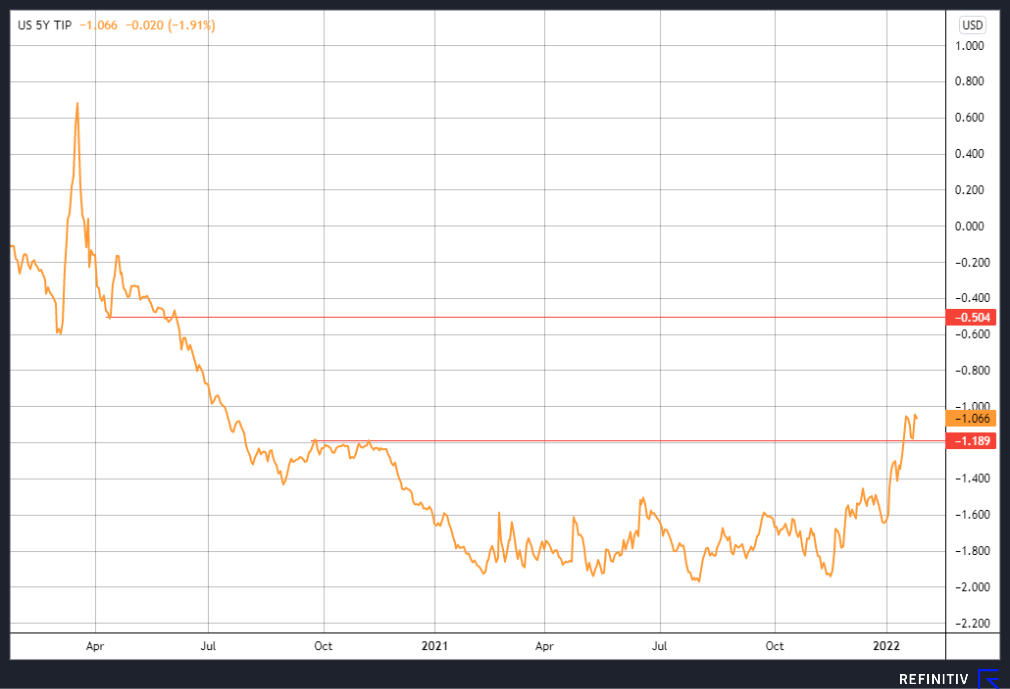

Eso puede ser difícil de conseguir, ya que los rendimientos reales aumentan considerablemente, lo que hará que el rendimiento de los beneficios del NASDAQ aumente y el ratio PE disminuya. La tasa del TIP a 5 años ha subido mucho en 2022, saltando a aproximadamente el -1.05% desde el -1.64% del 31 de diciembre.

En el mismo periodo, el rendimiento de los beneficios del NASDAQ Composite ha subido al 3.49% desde el 3.06%, basándose en las estimaciones de los beneficios por acción para 2022. Esencialmente, cuanto más aumente el rendimiento real, más probable será que el rendimiento de los beneficios del NASDAQ aumente también.

El rendimiento de los beneficios es la inversa del ratio PE, por lo que a medida que el rendimiento de los beneficios aumenta, el ratio PE disminuye. El problema es que el rendimiento real a 5 años está rompiendo, y si la Fed sigue siendo tan agresiva, como parece, la ruptura puede llevar al TIP a 5 años a subir a alrededor de -50 puntos básicos.

Esto haría que el rendimiento de los beneficios del NASDAQ subiera aún más, potencialmente otros 60 puntos básicos, hasta cerca del 4%. Eso equivaldría a un ratio PE de 25. Teniendo en cuenta las estimaciones de beneficios para 2022 de 478.43 dólares, valoraría el NASDAQ Composite en 11,960, lo que supondría una caída adicional del 13%.

Sin embargo, todo depende de hasta dónde suban los rendimientos reales. Pero las expectativas son que la Fed comience a subir las tasas en marzo. Es probable que se produzcan importantes caídas del mercado en los próximos seis meses, a medida que el mercado de valores se adapte a una política monetaria más estricta y a unas tasas más altas.

Las valoraciones volverán a ser importantes

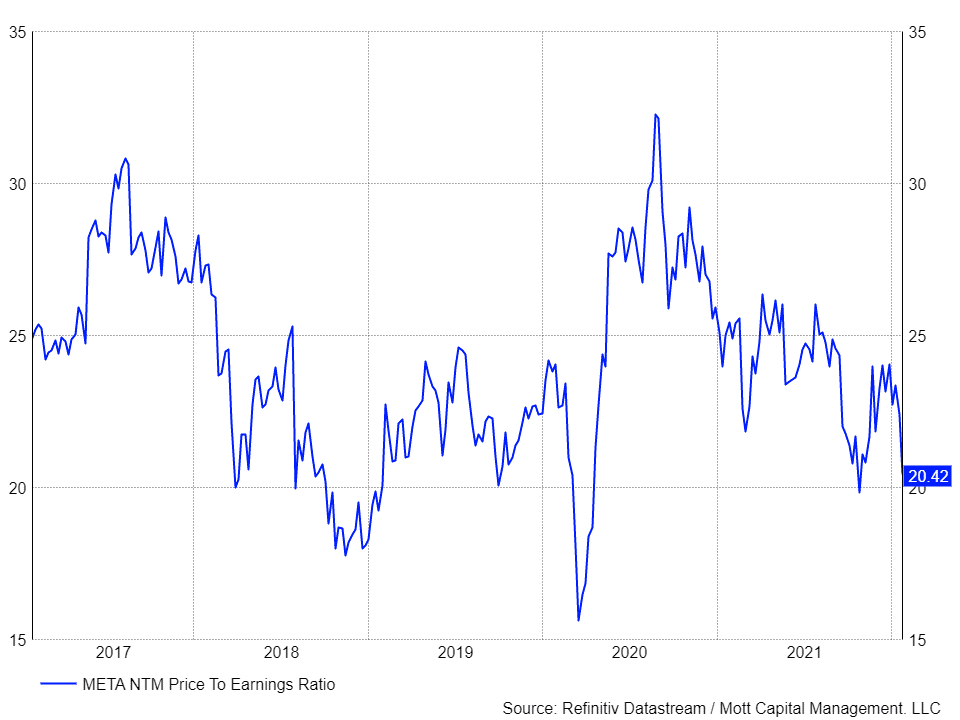

Pero es probable que algunos valores se comporten mejor durante este proceso que otros. Especialmente aquellos valores que han experimentado un crecimiento más sustancial de los beneficios y tienen valoraciones más manejables.

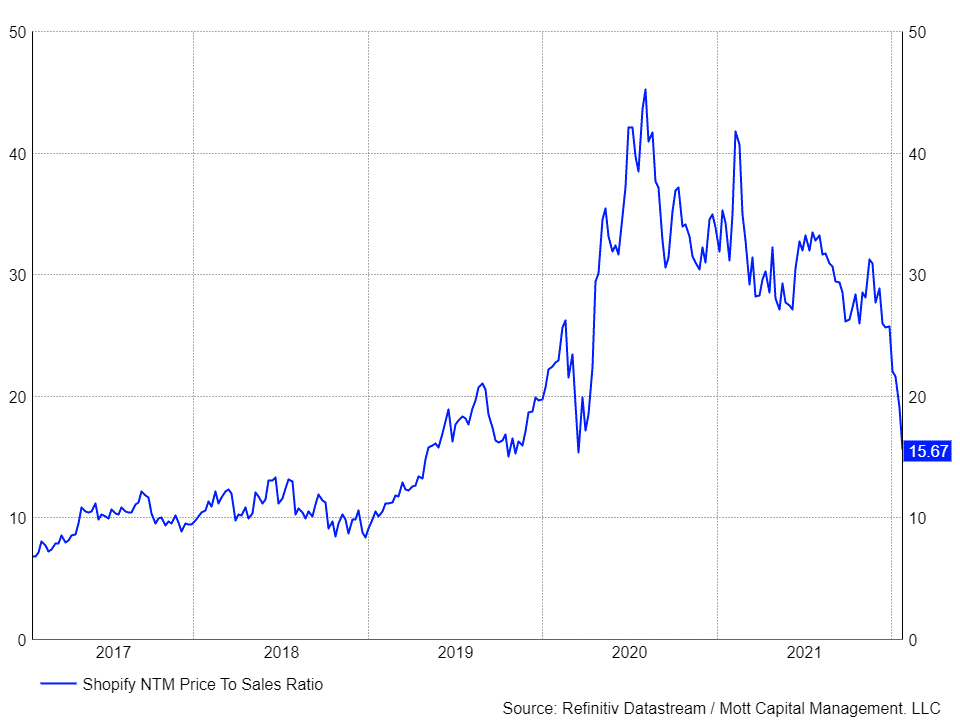

Por ejemplo, un valor como Meta Platforms ha subido mucho en los últimos dos años, pero también ha experimentado un fuerte crecimiento de los beneficios. La acción cotiza a sólo 21 veces sus estimaciones de beneficios para los próximos doce meses sobre una base histórica. Aunque la acción podría caer fácilmente durante una caída más amplia del mercado, la valoración más baja puede ofrecer un nivel en el que los inversionistas vean valor en Meta, apoyando las acciones. Por otro lado, acciones como Shopify pueden pasarla más difícil. El valor ya ha caído con fuerza, pero aún así, las acciones cotizan a 15.6 veces sus estimaciones de ventas para los próximos doce meses, cuando históricamente suele cotizar entre 9 y 12 veces las ventas. Lo que sugiere que todavía podría haber más caídas para las acciones durante una venta general del mercado.

Por otro lado, acciones como Shopify pueden pasarla más difícil. El valor ya ha caído con fuerza, pero aún así, las acciones cotizan a 15.6 veces sus estimaciones de ventas para los próximos doce meses, cuando históricamente suele cotizar entre 9 y 12 veces las ventas. Lo que sugiere que todavía podría haber más caídas para las acciones durante una venta general del mercado. Si las tasas de interés suben a partir de aquí, y el éxito del mercado de valores se ha producido tras la bajada de las tasas, parece natural que el mercado se reajuste y se adapte a estos cambios. Esto significa que existe la posibilidad de que los beneficios sean más débiles, por lo que las valoraciones volverán a importar.

Si las tasas de interés suben a partir de aquí, y el éxito del mercado de valores se ha producido tras la bajada de las tasas, parece natural que el mercado se reajuste y se adapte a estos cambios. Esto significa que existe la posibilidad de que los beneficios sean más débiles, por lo que las valoraciones volverán a importar.