- Nike ha tenido un año volátil y las acciones han bajado un 11.8% en lo que va de año

- La valoración es alta

- El consenso de Wall Street es alcista, con una ganancia esperada de alrededor del 25% en 12 meses

- Las perspectivas implícitas del mercado para NKE son ligeramente alcistas hasta mediados de 2022, pero ligeramente bajistas para todo el año

Recuerdo haber leído, hace tiempo, que Nike (NYSE:NKE) se describe mejor como una empresa de marketing que vende zapatos que como una empresa de calzado. La empresa ha creado una gran cantidad de productos y campañas de marketing conocidos internacionalmente durante muchos años.

A finales de 2021, NKE se alejó aún más del negocio físico de la producción de calzado y ropa al comprar RTFKT, una empresa que diseña y vende zapatos deportivos virtuales para el metaverso, además de producir NFT relacionadas con el calzado.

El precio de las acciones de Nike se ha movido dramáticamente en los últimos 12 meses, desde 140 dólares a principios de 2021 hasta un mínimo de 12 meses de 127.1 dólares en abril, para luego dispararse hasta un cierre de 173.85 dólares el 5 de agosto. El cierre máximo de 2021 fue de 177.51 dólares el 5 de noviembre.

Las precipitadas subidas del precio de las acciones comenzaron en junio, después de que Nike informara de unos beneficios muy sólidos en el cuarto trimestre del año fiscal el 14 de junio, con un 82.7% por encima de las expectativas de los analistas (Fuente: E-Trade).

A mediados de septiembre, las acciones habían caído sustancialmente desde sus máximos anuales, pero entonces NKE volvió a batir los beneficios (aunque de forma reducida) del primer trimestre del año fiscal el 23 de septiembre, lo que impulsó el precio hasta alcanzar el máximo de cierre de 2021. Las acciones han caído un 11.8% en lo que va de año. Fuente: Investing.com

Fuente: Investing.com

Obviamente, Nike es muy sensible a las noticias emergentes y, con la alta valoración de 39x, es probable que las acciones también tengan cierta exposición a las tasas de interés.

Cuando analicé Nike el 3 de marzo de 2021, las perspectivas del consenso de analistas eran alcistas y el precio objetivo de consenso a 12 meses era de unos 163 dólares, un 19% por encima del precio de la acción en ese momento. La valoración de NKE me hizo reflexionar, con un ratio precio-beneficio muy superior al de las grandes empresas tecnológicas.

Además de los datos fundamentales y el consenso de los analistas, tuve en cuenta las perspectivas de consenso del mercado de opciones, las perspectivas implícitas del mercado. Los precios de las opciones sobre una acción reflejan la estimación consensuada por el mercado de las probabilidades de que el precio de la acción suba (opción de compra) o caiga por debajo (opción de venta) de un nivel específico (el precio de ejercicio, o “strike”, de la opción) entre el momento actual y el momento de vencimiento de la opción. Analizando los precios de las opciones de compra y de venta en un rango de precios de strike, todos con la misma fecha de vencimiento, es posible calcular una previsión probabilística de precios que concilie los precios de las opciones. Esta es la previsión implícita del mercado.

El pasado mes de marzo, las perspectivas implícitas del mercado para NKE hasta el 21 de enero de 2022 (calculadas a partir de las opciones que vencen en esa fecha) eran ligeramente bajistas, con una volatilidad bastante elevada. Con la alta valoración, las perspectivas alcistas de Wall Street y las perspectivas bajistas implícitas en el mercado, me comprometí con una calificación general neutral para NKE. Desde que se publicó ese artículo, NKE ha subido un 7.7% (sin incluir los dividendos), frente al 18.3% del S&P 500.

En mi análisis, me incliné por la venta de opciones de compra cubiertas sobre NKE para obtener ingresos. A principios de marzo, era posible vender una opción de compra sobre NKE con un precio de strike de 150 dólares, con vencimiento el 21 de enero de 2022, por 11.50 dólares (como se describe en la publicación del 3 de marzo).

Hoy, esa opción de compra de 150 dólares cotiza a 0.72 dólares y es probable que expire sin valor el 21 de enero. Un inversionista que comprara NKE a 137.09 dólares, el precio de la acción cuando se emitió la publicación, habría ganado un 8.1% de rentabilidad total y un 7.9% adicional por la venta de la opción de compra cubierta (teniendo en cuenta el valor actual de 0.72 dólares), para una rentabilidad total del 16%. Esto sigue siendo inferior al S&P 500, pero la prima de la venta de la opción de compra ha ayudado mucho.

A medida que nos acercamos al punto final de las perspectivas implícitas del mercado en mi análisis anterior (21 de enero de 2022) y con unos 10 meses y medio transcurridos, he actualizado las perspectivas implícitas del mercado para NKE para el próximo año y, como antes, las he comparado con las perspectivas de consenso de los analistas de Wall Street.

Perspectivas de consenso de los analistas de Wall Street para NKE

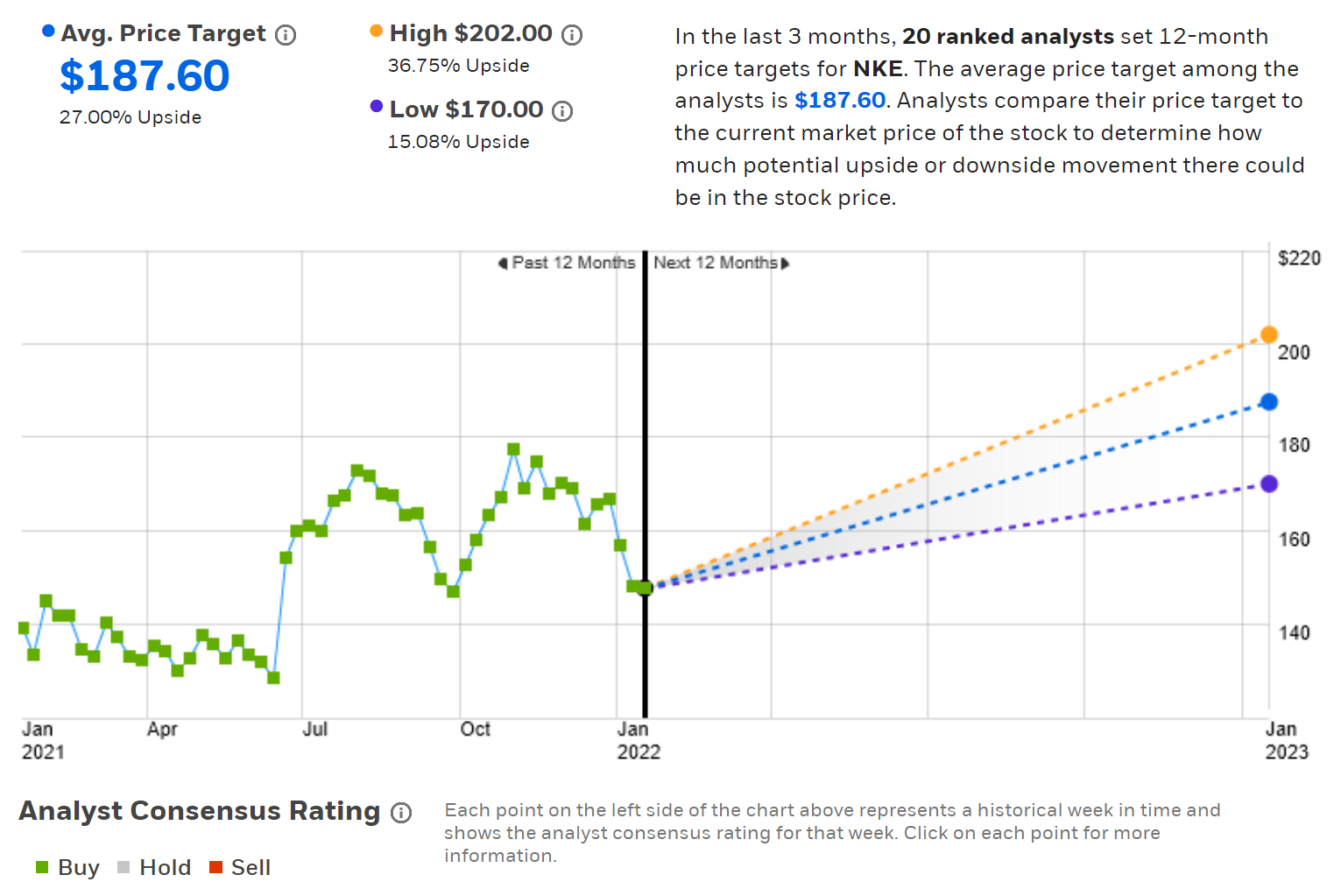

E-Trade calcula las perspectivas de consenso de Wall Street a partir de las opiniones de 20 analistas clasificados que han publicado calificaciones y objetivos de precios para NKE en los últimos 90 días. La valoración de consenso para NKE es alcista, como lo ha sido desde mi último análisis, y el objetivo de precio de consenso a 12 meses está un 27% por encima del precio actual de la acción. Hay un nivel de acuerdo bastante alto entre estos analistas, y el objetivo de precio individual más bajo indica una ganancia del 15%. Fuente: E-Trade

Fuente: E-Trade

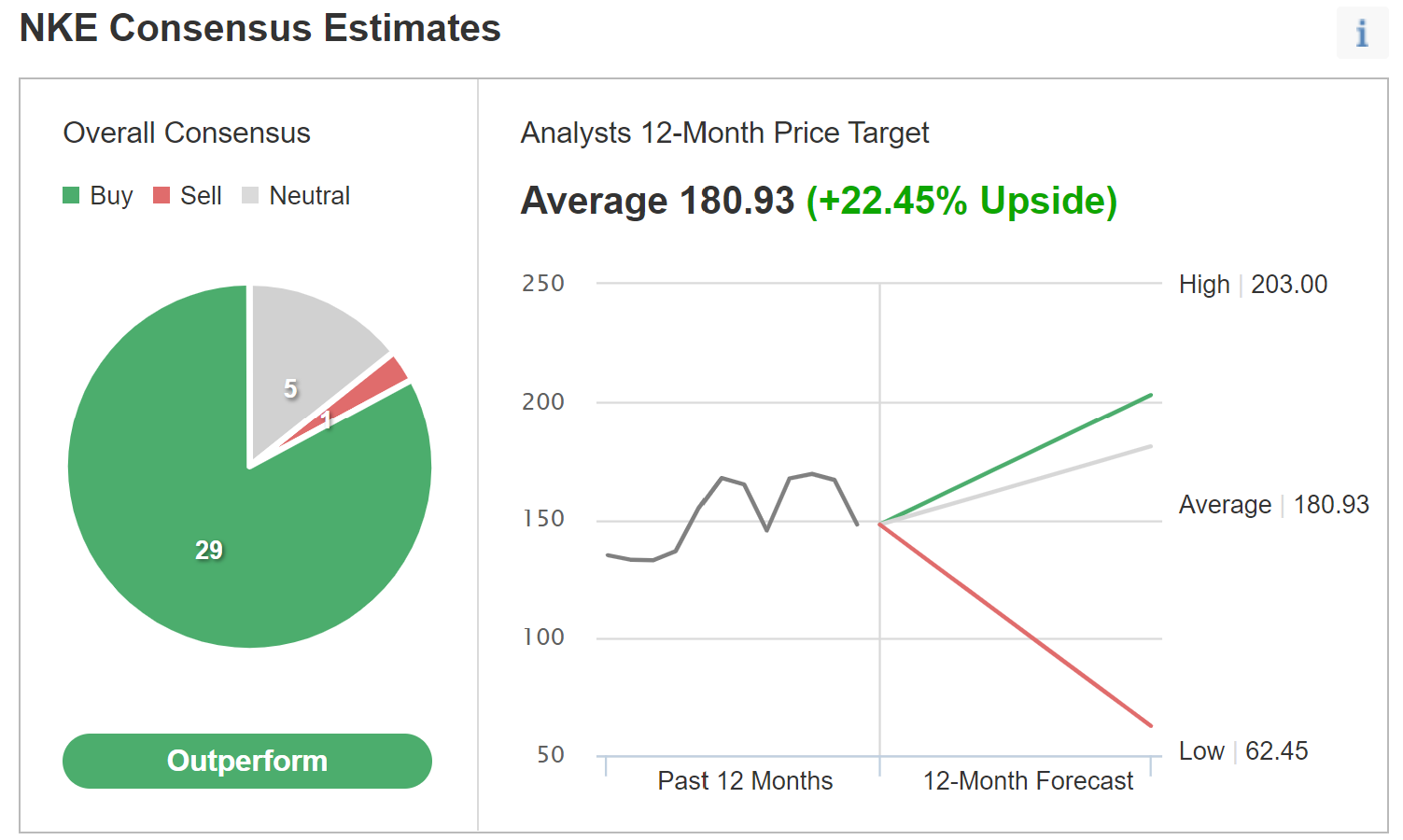

La versión de Investing.com de las perspectivas de consenso de Wall Street se calcula agregando las opiniones de 35 analistas. La valoración de consenso es alcista y el objetivo de precio de consenso a 12 meses está un 22.5% por encima del precio actual de la acción, algo inferior al valor de consenso de E-Trade. Fuente: Investing.com

Fuente: Investing.com

Tanto los cálculos de E-Trade como los de Investing.com para el consenso de Wall Street son alcistas y ambos tienen objetivos de precio de consenso a 12 meses que están por encima del 22%, con una media del 24.7%.

Perspectivas implícitas del mercado para Nike

He generado perspectivas implícitas en el mercado para los próximos 1.9 meses (utilizando opciones que vencen el 18 de marzo de 2022), los próximos 4.9 meses (utilizando opciones que vencen el 17 de junio de 2022) y para los próximos 12.1 meses (utilizando opciones que vencen el 20 de enero de 2023) para ofrecer opiniones a corto plazo, así como hasta 2022. Las opciones que vencen en marzo, junio y enero también tienden a ser muy líquidas, lo que aumenta la confianza en el significado de las perspectivas implícitas del mercado.

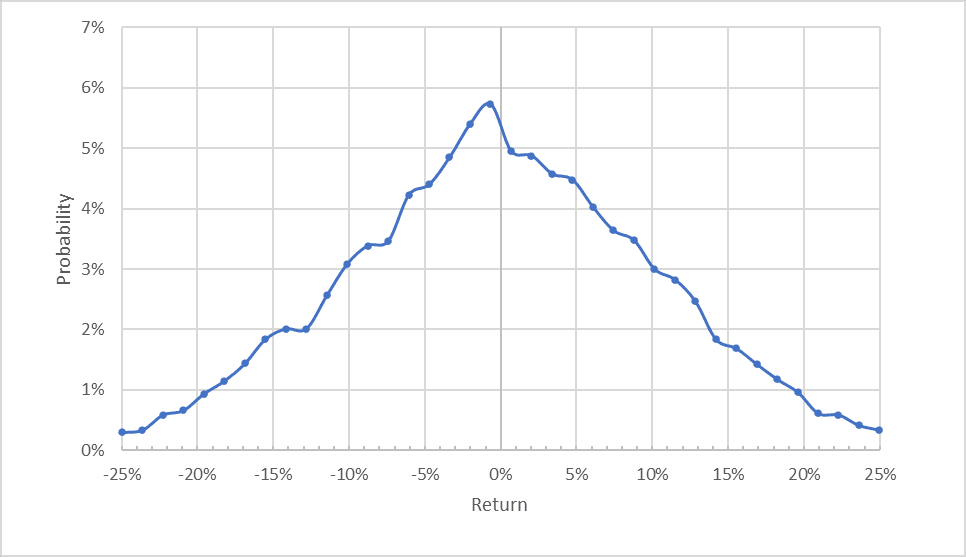

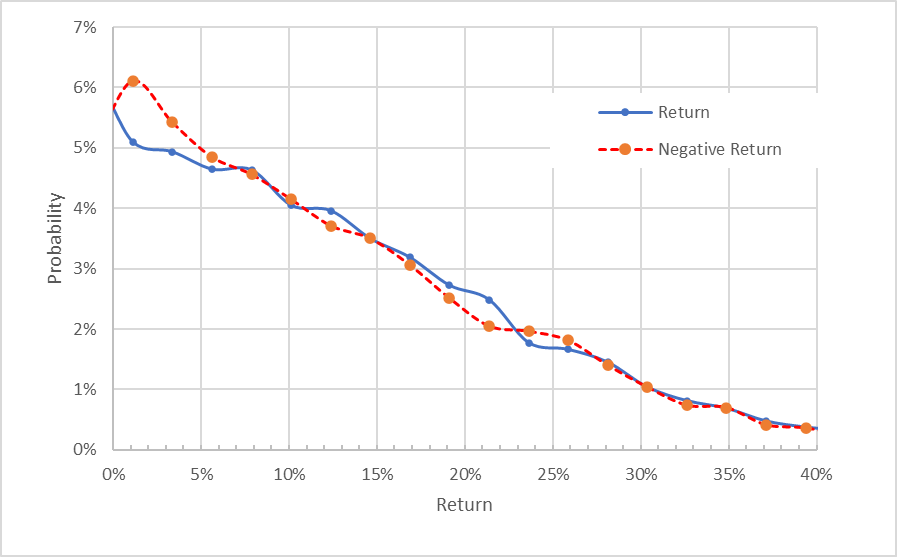

La presentación estándar de las perspectivas implícitas del mercado es en forma de una distribución de probabilidad de la rentabilidad del precio, con la probabilidad en el eje vertical y la rentabilidad en el horizontal.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade

Las perspectivas implícitas del mercado hasta el 18 de marzo son muy simétricas, aunque el pico de probabilidad está ligeramente inclinado a favor de los rendimientos negativos. La volatilidad anualizada calculada a partir de esta distribución es del 32.4%, que es moderada para un valor de gran capitalización.

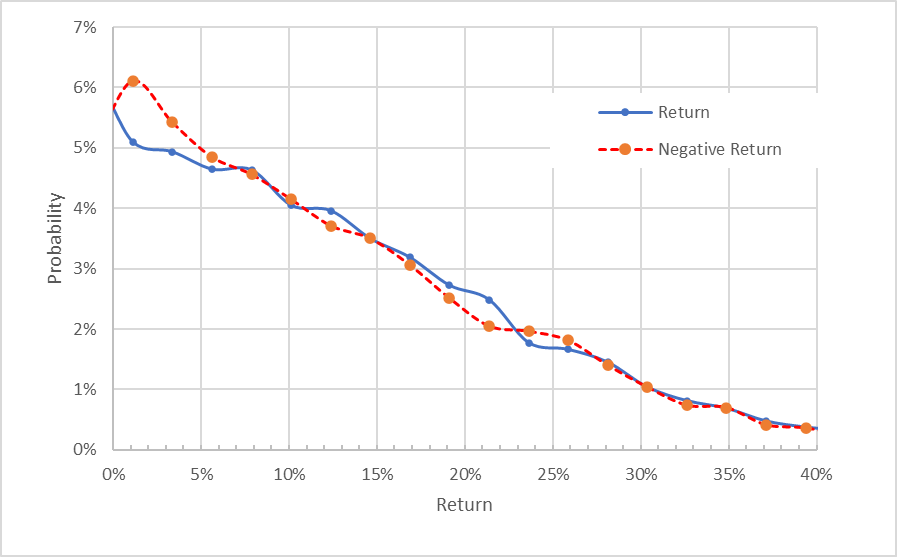

Para facilitar la comparación directa de las probabilidades de rendimientos positivos y negativos, he girado el lado de los rendimientos negativos de la distribución en torno al eje vertical (véase el gráfico siguiente).

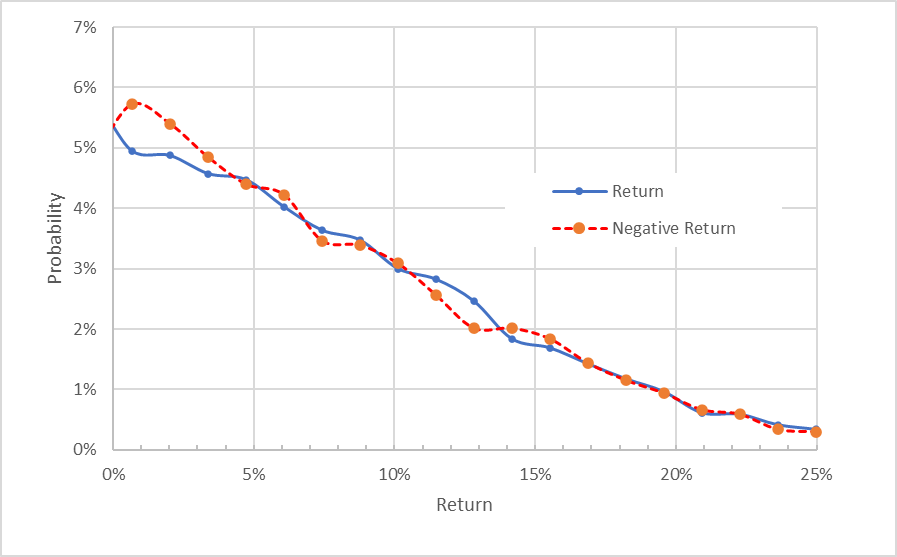

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade. El lado de la rentabilidad negativa de la distribución se ha girado en torno al eje vertical.

Esta vista muestra que las perspectivas implícitas del mercado son casi perfectamente simétricas, con iguales probabilidades de rendimientos positivos y negativos de la misma magnitud (la línea roja punteada y la línea azul sólida están casi superpuestas).

La teoría sugiere que las perspectivas implícitas del mercado deberían tener un sesgo negativo porque los inversionistas con aversión al riesgo tienden a pagar en exceso por la protección contra las caídas (opciones de venta). La prima de riesgo de la renta variable existe (teóricamente) porque los inversionistas exigen ser compensados por soportar el riesgo (tienen aversión al riesgo), por lo que la suposición de un sesgo negativo en las perspectivas implícitas del mercado es sensata. Teniendo esto en cuenta, una perspectiva neutra implícita en el mercado (que coincida con las probabilidades como vemos aquí) debería interpretarse como (al menos) ligeramente alcista.

Si miramos hasta mediados de 2022, utilizando opciones que vencen el 17 de junio de 2022, la perspectiva implícita del mercado es similar y también se interpreta como ligeramente alcista. La volatilidad anualizada calculada con esta perspectiva es del 31.8%. Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade. El lado de la rentabilidad negativa de la distribución se ha girado en torno al eje vertical.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade. El lado de la rentabilidad negativa de la distribución se ha girado en torno al eje vertical.

Las perspectivas implícitas del mercado para el próximo año (calculadas con opciones que vencen el 20 de enero de 2023) se desplazan para favorecer cada vez más las rentabilidades negativas de los precios (la línea roja punteada está por encima de la línea azul sólida sobre la mitad izquierda del gráfico). Interpreto esta perspectiva como ligeramente bajista. La volatilidad anualizada calculada a partir de esta perspectiva es del 31.8%. Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade. El lado de la rentabilidad negativa de la distribución se ha girado en torno al eje vertical.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade. El lado de la rentabilidad negativa de la distribución se ha girado en torno al eje vertical.

Las perspectivas implícitas del mercado para NKE son ligeramente alcistas hasta mediados de 2022, pero ligeramente bajistas para los próximos 12 meses. La volatilidad esperada es estable a lo largo del año, en torno al 32%. En mi análisis anterior, proporcioné una perspectiva (casi) a 11 meses para NKE que es cualitativamente similar a la nueva perspectiva a 12.1 meses, aunque la perspectiva actual tiene menos inclinación bajista.

Resumen

En muchos sentidos, Nike se encuentra en una categoría propia y, por esta razón, las comparaciones entre pares son difíciles. Las acciones son ciertamente caras, pero el ratio precio-beneficio está muy por debajo de los máximos de los últimos años.

De cara al futuro, NKE se centra cada vez más en el valor de sus propiedades de diseño más que en el negocio utilitario del calzado. La calificación del consenso de analistas de Wall Street es alcista y el precio objetivo de consenso a 12 meses es un 25% superior al precio actual de la acción. Las perspectivas implícitas del mercado son ligeramente alcistas hasta mediados de 2022, pero ligeramente bajistas para todo el año. La volatilidad esperada es de alrededor del 32%.

Como regla general para una calificación de compra, busco una rentabilidad esperada que sea al menos la mitad de la volatilidad esperada. El consenso de los analistas sobre la rentabilidad esperada está muy por encima de este umbral. Voy a cambiar mi calificación sobre NKE de neutral a alcista, pero tengo previsto volver a revisar este análisis a mediados de año.