Este artículo fue escrito en exclusiva para Investing.com

Desde mediados de noviembre, las acciones han sido muy volatiles, con muchas oscilaciones de precios. Ventas masivas bruscas seguidas de repuntes repentinos y dramáticos. El mercado de valores parece estar en medio de un cambio masivo de tendencia, con una sensación muy diferente a la persistente carrera alcista que hemos visto en los últimos 20 meses.

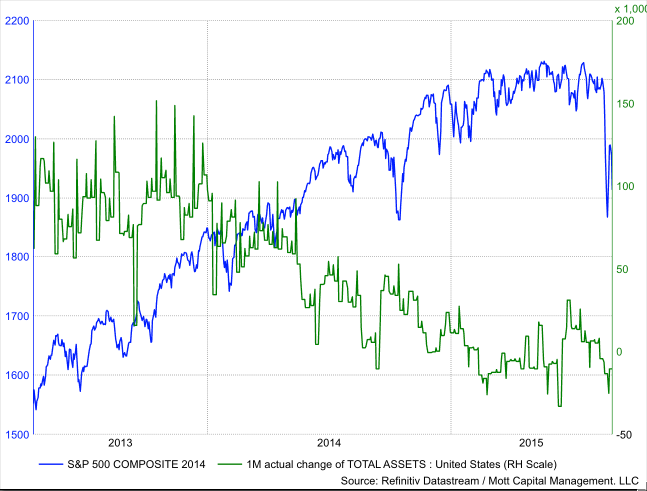

Otro periodo en el que se produjeron similares oscilaciones salvajes de los precios sin llegar a ninguna parte fue a finales de 2014 y 2015. Aquella época y este periodo tienen mucho en común, con la finalización de la flexibilización cuantitativa (QE) por parte de la Fed. Mientras que la Fed no ha terminado este proceso todavía en 2021, se espera que lo haga muy pronto en 2022. La única diferencia es que el QE es mucho más prominente esta vez y se deshará mucho más rápido.

Una gran transición

Este cambio radical provocará probablemente unas oscilaciones de precios mucho mayores a medida que el mercado se aleja de las condiciones financieras fáciles, las cantidades masivas de liquidez y el fácil acceso a los márgenes, a uno con menos liquidez y condiciones financieras más estrictas. Esto es lo que ocurrió al final del último ciclo de QE, y es probable que se repita de alguna forma esta vez.

El S&P 500 de hoy y de 2013 a 2015 tuvo una subida razonablemente fácil con muy poca volatilidad, hasta el otoño de 2014. Eso fue más o menos el momento en que el S&P experimentó su primer brote significativo de volatilidad, antes de la conclusión de la QE a finales de octubre de 2014.

Se esperan más oscilaciones de precios salvajes

Se esperan más oscilaciones de precios salvajes

Con el tiempo, eso llevó a un mercado de valores que no sólo era volátil con enormes oscilaciones de precios, sino que también llevó a un mercado que cotizó de forma lateral durante mucho tiempo. Esta vez parece que el mercado está comenzando a ver esa misma fase de transición desarrollándose y siguiendo un camino similar, en términos de la creciente volatilidad que viene con el fin de la QE. La única diferencia esta vez es que el QE terminará mucho más rápido. En diciembre de 2013, la Fed anunció que reduciría su programa de QE, y éste concluyó en octubre de 2014. Este ciclo de QE se reducirá en casi la mitad de tiempo.

Probablemente significa que podemos esperar ver mucha volatilidad en el mercado mientras experimenta este cambio en la política monetaria de la Fed, similar a lo que se vio en la transición en 2015. Esto significa que es poco probable que el S&P 500 vea niveles mucho más altos y también experimentará más períodos de turbulencia con grandes caídas seguidas de repuntes muy bruscos. Cada experiencia dejará a los alcistas y a los bajistas con la sensación de que han ganado la partida, lo que provocará mucha frustración.

A medida que la Reserva Federal sigue retirando la QE y acelera su reducción, parece muy probable que el contexto de las acciones sea menos suave y más volátil, ya que muchas de las condiciones fáciles que la QE ayuda a fomentar terminan. Si se desarrolla de la misma manera que la última vez, es probable que la volatilidad siga siendo muy alta, lo que conducirá a un mercado que no va a ninguna parte y finalmente a la baja.