Existe la idea popular de que el Gobierno tiene un incentivo para inflar la inflación, porque la misma deuda vale menos en términos reales a un nivel de precios más altos. Si la inflación está lo suficientemente alta, entonces el Gobierno (se dice) puede hacer que la deuda desaparezca. La inflación es, al fin y al cabo, un impuesto; ¿no se deduce entonces que si el Gobierno sube lo suficiente ese impuesto, podría salir del atolladero en términos reales?

Resulta que esto es difícil de conseguir, al menos con tasas de inflación "normales". La razón es que es difícil conseguir que la deuda desaparezca lo suficientemente rápido cuando el mercado ajusta los tipos de interés para reflejar el nivel de inflación. Quiero intentar ilustrar aquí la idea general. Ya he analizado esto antes, así que conozco la respuesta, pero nunca lo había expuesto por escrito.

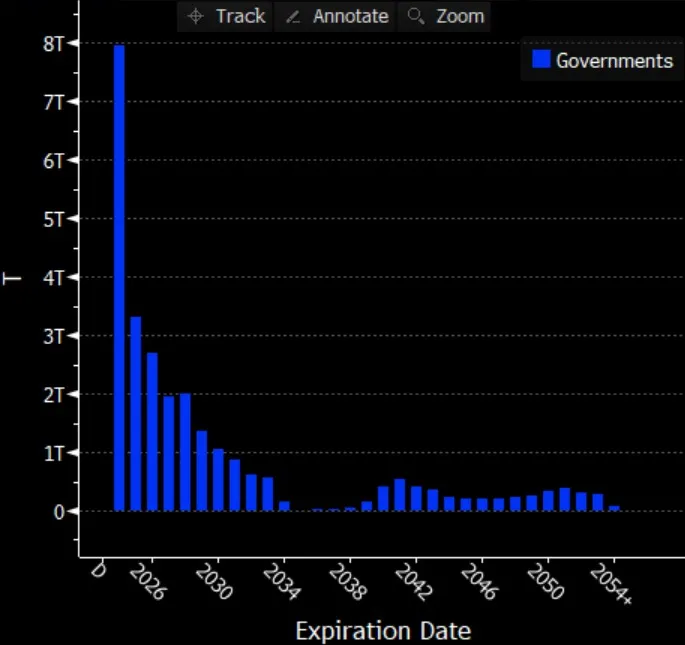

En primer lugar, vamos a empezar con la distribución actual de la deuda de Estados Unidos. El siguiente gráfico es de Bloomberg, y muestra cuántos billones de vencimientos de letras/notas/bonos del Tesoro se producirán cada año. Por una serie de razones —la principal de las cuales es la incompetencia—, Estados Unidos no aprovechó el entorno de tipos de interés artificialmente ultrabajos para ampliar los vencimientos. Eso hace que librarse de la deuda inflando la inflación sea aún más difícil.

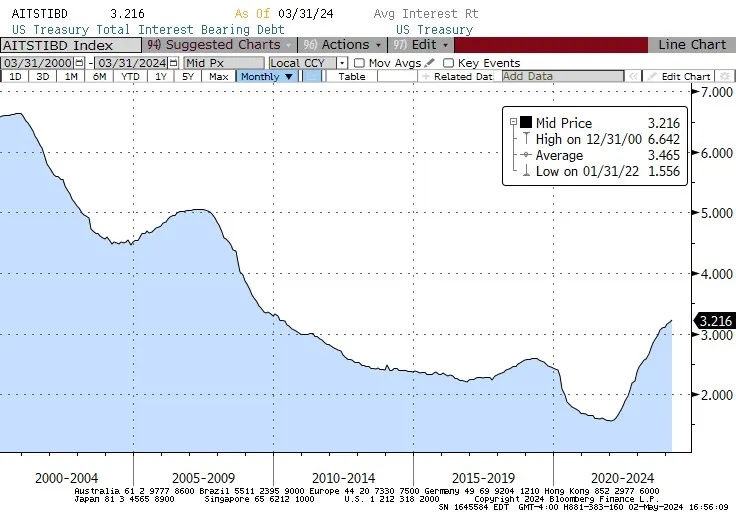

El tipo de interés medio de la deuda estadounidense es del 3,21%, aproximadamente el doble que a principios de 2022 y el más alto desde 2009 (y ahora hay mucha más deuda pendiente que entonces, gracias a una década y media de déficits masivos diseñados para salvar al mundo). Tener una gran cantidad de deuda que vence cada pocos años es una manera estupenda de aumentar la sensibilidad de su gasto por intereses, y por lo tanto el déficit, a la inflación a corto plazo y las fluctuaciones de los tipos de interés. Eso no es una característica, ¡es un error!

Partiendo de la distribución anterior, vamos a modelizar cómo crecería la deuda con el tiempo utilizando un par de supuestos sencillos y luego retocando esos supuestos. Empezaremos con esto: supongamos que la deuda que vence, más el déficit anual del Tesoro, se transfiere a nueva deuda distribuida 1/30 a cada año.

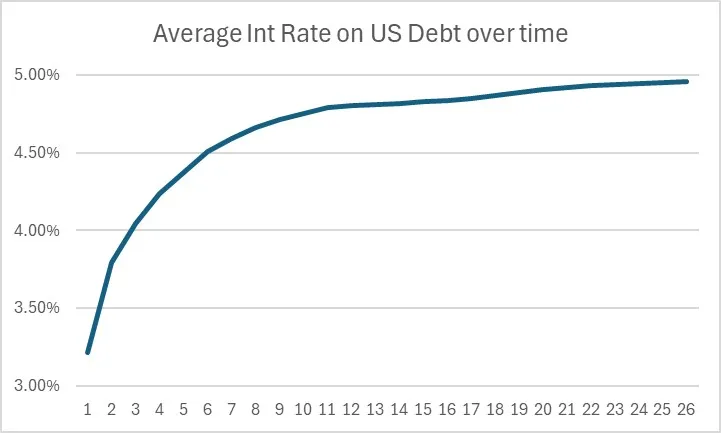

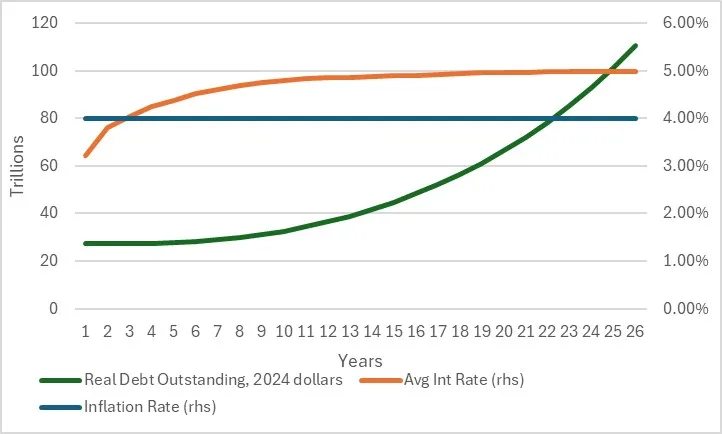

Supongamos una tasa de inflación del 4% y unos tipos de interés del 1% sobre la tasa de inflación. Como estamos repartiendo los vencimientos, estamos ampliando explícitamente el vencimiento de la deuda. Cuanto más rápido reaccionen los tipos de interés medios a los tipos de interés actuales, más difícil será desinflar la deuda. Si empezamos con ese tipo de interés del 3,22% y refinanciamos la deuda como acabo de describir, he aquí cómo evoluciona el tipo de interés nominal medio en los próximos 25 años.

Debo señalar que también estoy asumiendo que el déficit es inicialmente de 1 billón de dólares, y crece en función de la tasa de inflación cada año. Así, en el año 0 es de 1 billón de dólares; en el año 1 es de 1,04 billones de dólares, que es la misma cantidad en términos reales. Obsérvese que esto implica que el gasto discrecional disminuye rápidamente. En el año 0, el Tesoro pagaría intereses por valor de 876.000 millones de dólares (27,2 billones de deuda * 3,22% de tipo de interés).

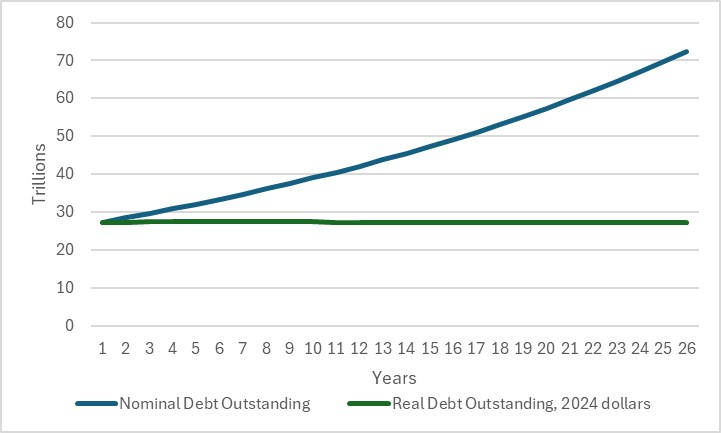

En el año 1, el tipo de interés medio sube al 3,80% y el déficit es 1 billón mayor, por lo que los intereses pagados suben a 107.200 millones. Como hemos supuesto que el déficit global sólo aumentó en 40.000 millones, el gasto discrecional disminuyó en 156.000 millones (107.000 - 876.000 - 40.000). Así pues, la idea de que el déficit crece sólo en la misma medida que la inflación no es realista. Pero incluso utilizando ese pensamiento mágico, la deuda total aumenta de 27.200 a 72.500 millones de dólares en 25 años. La deuda real (¡recordemos que la estamos desinflando!) se mantiene básicamente estable en 27.200 millones de dólares actuales.

Así que la inflación constante en realidad no sirve. Es incluso peor de lo que sugiere la imagen, como ya he dicho. Si en cambio suponemos que la deuda nominal aumenta en función del cambio en los desembolsos de intereses —lo que significa que el gasto discrecional sigue disminuyendo, pero sólo en términos reales— entonces ese gráfico se pone claramente más feo. La deuda nominal en 25 años con estos supuestos llega a 294 billones de dólares, y la deuda real sube constantemente por encima de los 100 billones de dólares.

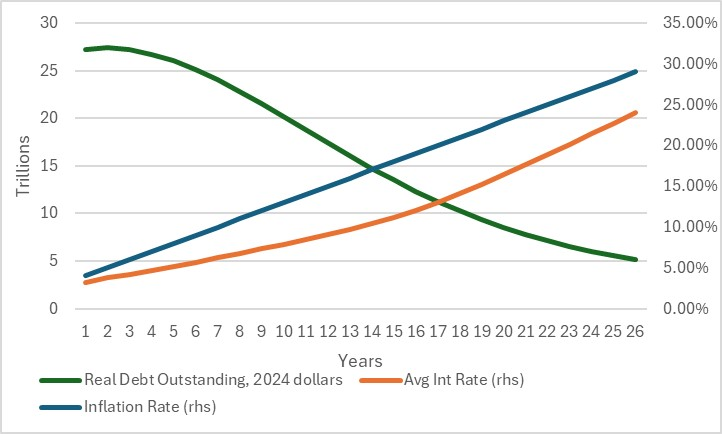

Podemos ver que esto no va a funcionar a menos que reduzcamos el gasto discrecional. Una vez más, estamos tratando de averiguar si hay alguna manera de inflar para salir de este lío. Así que volvamos a la hipótesis de que el déficit sólo aumenta pari passu con la inflación, pero ahora volvámonos locos con la inflación y subámoslo un 1% cada año, del 4% al 30% durante el próximo cuarto de siglo. Suponiendo que los inversores sigan exigiendo un tipo real positivo del 1% en toda la deuda nueva, obtenemos lo siguiente.

Por fin avanzamos en el tema de la deuda. Sin embargo, como gran parte de ella es a corto plazo, pasarán entre seis y siete años antes de que veamos un gran avance real en la deuda, porque la estamos refinanciando a tipos más altos con demasiada rapidez.

Por cierto, me olvidé de mencionar que Medicare es una "deuda" fuera de balance que no podemos superar de esta manera. Y es una partida importante. Es imposible desinflar Medicare.

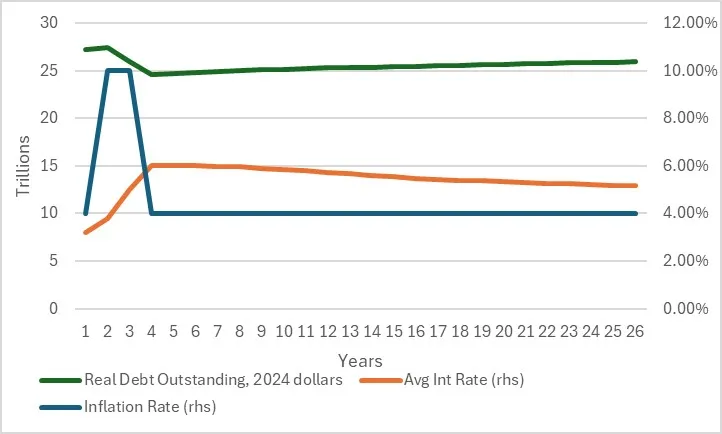

Ahora bien, la mayoría de las personas que sugieren que podemos librarnos de nuestra deuda inflando la inflación no imaginan una tasa de inflación en constante aceleración para siempre. Eso no es lo que llamaríamos un "resultado reelegible". Así que supongamos que subimos la inflación durante dos años hasta el 10% y luego la volvemos a bajar al 4%. Si observamos el siguiente gráfico, veremos que, una vez más, esto no funciona porque la deuda gira demasiado deprisa. Hay un rápido y pequeño beneficio para la deuda real, pero luego se nivela de nuevo.

A menos que se pueda disparar la inflación hasta, digamos, el 100% durante un año o dos y luego volver a bajarla al nivel anterior, realmente hace falta una inflación acelerada porque se necesita que la cantidad principal de la deuda pendiente caiga en términos reales más de lo que se acumulan los pagos de intereses.

Si conseguimos situar la inflación algo por encima de los tipos de interés medios de la deuda, avanzaremos, pero como los tipos de interés responden, hay que seguir haciendo esto durante un tiempo. Y recuerda, estamos asumiendo que el Gobierno, pagos de intereses aparte, está reduciendo constantemente en términos reales.

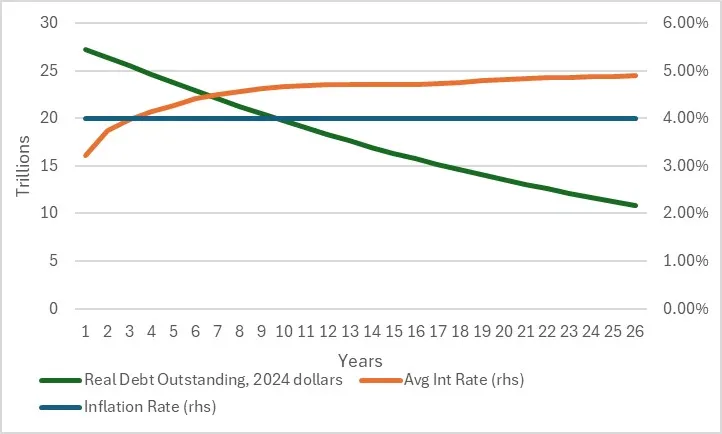

¿Y si equilibramos el presupuesto? Bueno, entonces obviamente la deuda real tenderá a disminuir con el tiempo, aunque cada vez más parte del presupuesto se convierta en pago de intereses.

Hasta ahora, no podemos encontrar ninguna forma realista de desinflar la deuda mediante la inflación, salvo avanzando hacia la hiperinflación (y cuanto más rápido, mejor). E incluso con estas simulaciones, estoy haciendo una suposición muy poco realista sobre cómo evoluciona el déficit cuando estallan los costes de los intereses de la deuda.

Hiperinflación, con un presupuesto equilibrado, es lo que hace falta. Buena suerte con eso. La única forma de que eso ocurra es que el dólar se desplome y nadie nos preste más dinero. Y no hay nadie en el Gobierno actual —me siento seguro al afirmarlo— que piense que ese resultado es una compensación decente para librarnos de la montañosa deuda. Al menos... esperemos que no.

¿Tiene una idea mejor? ¡Oigámosla!"

------

¿Quiere invertir con éxito? Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan de InvestingPro que más se ajuste a sus necesidades. Use el código MASTERPRO y consiga casi el 40% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!

¿Qué acción debería considerar en su próxima operación?

Las capacidades de la computación con IA están transformando el mercado bursátil de México. Las estrategias ProPicks de IA de Investing.com son carteras de acciones ganadoras, seleccionadas por nuestra inteligencia artificial avanzada para México, EE.UU. y otros mercados interesantes alrededor del mundo. Nuestra principal estrategia, Titanes tecnológicos, casi duplicó el rendimiento del S&P 500 en 2024, uno de los años más alcistas de la historia. Y Líderes de la Bolsa Mexicana, diseñada para una amplia exposición al mercado, está mostrando un rendimiento de +385% con un historial probado de 10 años de rendimiento. ¿Qué acción de México será la próxima en dispararse?

Quiero ver cómo funciona la IA de ProPicks