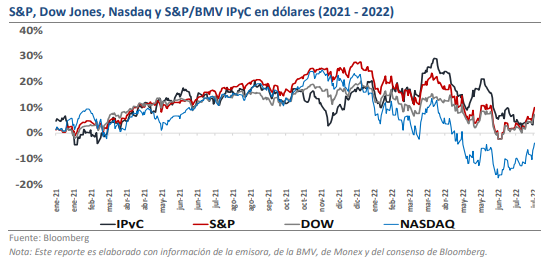

- En julio del 2022, el Nasdaq, S&P y Dow Jones presentaron avances de 12.3%, 9.1% y 6.7%, mientras que el IPyC un incremento de 1.3% (en dólares).

- Si bien Julio es uno de los mejores meses del año, en lo que va del 2022 el Nasdaq, S&P y Dow Jones mantiene caídas de -20.8%, -13.3% y -9.6% respectivamente

- Los mercados esperan el punto de inflexión en la inflación, movimientos de la FED ya conocidos, pero más señales para confirmar una clara recuperación en el año.

Elevada Inflación, Decisión de la FED y Reportes Positivos los Aspectos Claves de Julio

Contrario al desempeño negativo del primer semestre del año, en Julio el Nasdaq, S&P y Dow Jones presentaron avances de 12.3%, 9.1% y 6.7%, acortando las caídas del año. Si bien durante el mes se observó un atractivo avance en los mercados, el lo que va del 2022 el Nasdaq, S&P y Dow Jones siguen con caídas de -20.8%, -13.3% y -9.6% respectivamente. El desempeño de los mercados tuvo aspectos importantes, como un dato de inflación superior al estimado (pero con menor impacto respecto al mes previo), una decisión de la FED (+75pbs anticipados y sin sorpresas), una contracción económica en EUA (la 2da consecutiva) y reportes trimestrales, los cuales han presentado mejores resultados respecto a lo previsto. En el mes, el S&P/BMV IPyC en dólares presentó un avance de 1.3% (pero en pesos fue de -0.1%), aspecto que ha implicado que en el acumulado del año se registre una caída en dólares de -9.6%, y en pesos sea de -9.2%.

Mantenemos Nuestra Visión para el S&P/BMV IPyC

Hasta el momento, ha reportado el 97.1% de la muestra del S&P BMV IPyC, con un crecimiento a nivel de Ventas y de Ebitda de 13.6% y 0.6% (en línea con lo previsto). Evaluaremos el escenario de valuación del mercado local, para reiterar/modificar nuestro nivel objetivo para el S&P/BMV IPyC a finales de este año en 58,000pts.

Factores Clave en el 2022, Apuntando Hacia el Segundo Semestre del Año

Pese al complicado 1S22, el segundo semestre del año inicia con cierto optimismo, generando un entorno de posible recuperación desde el plano de “especulativo” previo. Podría ser prematuro hablar de un entorno de plena recuperación con el escenario macroeconómico que ya confirma un menor crecimiento en la economía de EUA, y sin visualizar el punto de inflexión en la inflación. Lo que es claro, es que el escenario de la FED desde el mes previo no sufrió cambios. En este mes todavía esperamos resultados de algunos sectores, recordando que sólo algunas empresas han logrado alejarse del contexto de revisiones a las expectativas (principalmente el sector tecnológico, pero el consumo mantiene retos). Como mencionamos el mes previo, resultaba atractivo participar en el mercado americano (de manera direccional), pero ahora es bueno hacer una pausa al optimismo para evaluar el escenario para los próximos meses. La pauta nos permitirá visualizar ese eventual punto de inflexión en la inflación, y una menor reducción a las estimaciones de algunos sectores. Tanto en el plano de crecimiento económico y de los sectores existe divergencia, es decir, algunos con mayor recuperación y otros con claros retos para estos meses.

Noticias y Reportes 2T22 durante Julio

Durante el mes de julio, el S&P/BMV IPyC mostró un ligero retroceso de -0.1% en términos nominales, después de una temporada de reportes corporativos resilientes, pese a las presiones inflacionarias a nivel mundial. Es importante destacar, que durante el 2T22 la muestra del IPyC reportó un crecimiento en Ventas y Ebitda de 13.6% y 0.6% respectivamente (a espera del reporte de Peñoles (BMV:PEOLES)). Adicional a lo anterior, a nivel local será importante mantener especial atención a la próxima decisión de política monetaria por parte de Banxico.

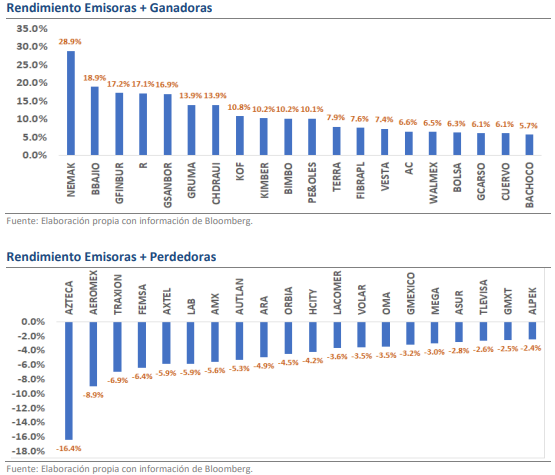

Emisoras con Mejor desempeño

Durante el último mes, destacan los movimientos positivos de; Nemak (BMV:NEMAKA) (28.9%), impulsado por una mayor producción de vehículos en EUA de 11.8%, así como la generación de nuevos productos; Emisoras del sector financiero como BBajio, GFinbur y R (18.9%, 17.2% y 17.1%), derivado de favorables expectativas de crecimiento a nivel de cartera, mayores Tasas de interés, las cuales se traducen en márgenes mas rentables; GSanbor (16.9%), ante el reciente anuncio de una Oferta Pública de Adquisición por parte de GCarso a un precio de $26.0 por acción; Chdraui (13.9%), debido a favorables resultados en el segmento de Autoservicio en EUA; Gruma (OTC:GPAGF) (13.9%), ante un desempeño positivo a nivel de volumen en EUA y un entorno resiliente en México.

Emisoras con Débil desempeño

Durante el último mes, destacan los movimientos negativos de; Las aerolíneas Aeromex y Volar -8.9% y -3.5%), tras el significativo aumento en el precio del petróleo, el cual impacta directamente al precio de la turbosina; Femsa (BMV:FEMSAUBD) (-6.4%), a pesar de los resultados positivos en los segmentos de KOF, comercio y logística; Axtel (BMV:AXTELCPO) (-5.9%), derivado de las afectaciones por la escasez de semiconductores; Lab (-5.9%), debido a retos inflacionarios, aunque durante el 1S22 ha logrado mantener una inercia positiva en la operación, aspecto que podría continuar durante el cierre del año; y por último Orbia (BMV:ORBIA) (-4.5%), la cual contempla un desempeño sobresaliente durante el trimestre, pero con retos en el negocio de Wavin por un menor volumen en Europa.