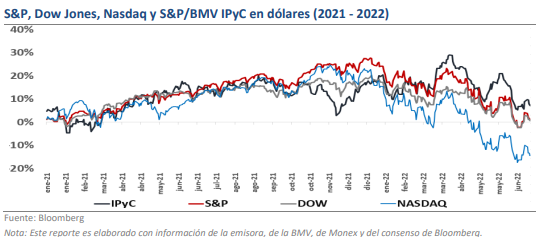

- En junio del 2022, el Nasdaq, S&P y Dow Jones presentaron un ajuste de -8.7%, -8.4% y -6.7%, mientras que el IPyC presentó una caída de -10.0% (en dólares).

- En el 1S22, los mercados presentaron importantes caídas, recordando que la FED reafirmó su endurecimiento a la política monetaria (por una mayor inflación).

- Persiste una elevada inflación que generará mayores aumentos en las Tasas, un posible escenario de recesión en EUA, y esperamos los reportes al 2T22.

Persiste la Volatilidad en Junio, Mercados Se Mantienen Negativos en el 2022

Manteniendo la misma línea negativa del 2022, en Junio el Nasdaq, S&P y Dow Jones retrocedieron -8.7%, -8.4% y -6.7%, manteniendo durante este año caídas de -29.5%, -20.6% y -15.3% respectivamente. El suceso más relevante del mes fue el contundente aumento en la Tasa de Interés por parte de la FED, después de que el dato de inflación superará lo estimado, variable que en el corto plazo no presentará un punto de inflexión. Por lo anterior, los mercados mantienen atención a los siguientes aspectos: 1) Un posible escenario de recesión en EUA (probabilidad entre 30.0% y 50.0%); 2) Una firme postura de alzas en las tasas de interés (incluso el BCE se suma este escenario); 3) El avance de la pandemia, ya que diversos países mantienen importantes contagios (aunque China ha mejorado, y relajado restricciones). Un factor a considerar es que en nuestro análisis de emisoras en EUA, percibimos ajustes adicionales a las expectativas (previo a los reportes al 2T22). En el mes, el S&P/BMV IPyC presentó un ajuste en dólares de -10.0% (en pesos de -8.2%), aspecto que ha implicado que en el acumulado del año se registre una caída en dólares de -9.1%, mientras que en pesos fue de -10.8%.

Mantenemos Nuestra Visión para el S&P/BMV IPyC

Nuestra atención estará en los próximos reportes al 2T22, donde esperaríamos retos por los efectos de la inflación. Durante el mes, destacamos 2 análisis, el de Aeropuertos y el de Fibras (Aeropuertos y Fibras vs Tasas). Evaluaremos los resultados del 2T12, para reiterar/modificar nuestro nivel objetivo para el S&P/BMV IPyC a finales de este año en 58,000pts.

Factores Clave en el 2022, Apuntando Hacia el Segundo Semestre del Año

Con julio iniciamos formalmente el 2S22, un semestre que ya considera en nuestra visión aumentos significativos en las Tasas de Interés por parte de la FED y del BCE (en México hacia 9.75% vs 7.75% actual), esperando que en algún punto la inflación ceda terreno. Consideramos que el escenario de posible recesión en EUA seguirá presionando a los mercados, ya que de materializarse, el efecto en las utilidades ya se sumaría al entorno de revisiones a las baja a las expectativas para este año, e incluso para el 2023. El entorno de menores contagios en China podría generar un menor impacto en las cadenas de suministros, pero una mayor reactivación económica en el país asiático podría implicar mayor inflación a nivel mundial. Si bien esperamos una recuperación en algunas emisoras, esperamos mayores revisiones a las expectativas en los reportes al 2T22, aspecto que ajustará la valuación y el rendimiento. Pese al complicado primer semestre, podríamos observar ciertos periodos para participar en el mercado, recordando que bajo el actual escenario mantiene una visión “especulativa” (esperando una recuperación).

Importantes Caídas en la BMV

Durante el mes de mayo, el S&P/BMV IPyC mostró un retroceso del -8.2% en términos nominales, después de importantes presiones inflacionarias a nivel mundial, una política monetaria más estricta, así como una menor expectativa de crecimiento económico. Adicional a lo comentado, a nivel local será importante mantener especial atención a la temporada de reportes corporativos.

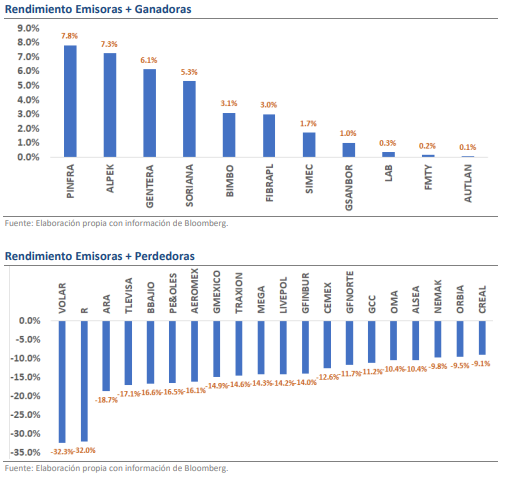

Emisoras con Mejor desempeño

Durante el último mes, destacan los movimientos positivos de; Pinfra (BMV:PINFRA) (7.8%), después de que lograr una prórroga en la entrega de los estados financieros auditados y designar a Deloitee como su nuevo despacho de auditores; Alpek (BMV:ALPEKA) (7.3%), ante un mayor aumento en el precio del poliéster y plásticos que le permiten mostrar resiliencia ante la coyuntura actual de la economía; Gentera (BMV:GENTERA) (6.1%), debido a mayores expectativas en el crecimiento de la cartera hacia el cierre del año; Bimbo (BMV:BIMBOA) (3.1%), derivado de una eficiente estrategia de ajustes en los precios hacia el consumidor; y GSanborns (1.0%) después de mantener una importante recuperación después de la pandemia del Covid-19.

Emisora con Peor desempeño

Durante el último mes, destacan los movimientos negativos de; Volar (-32.3%), tras el significativo aumento en el precio del petróleo, el cual impacta directamente al precio de la turbosina; Pe&oles (-16.5%), derivado de un débil volumen de ventas, así como posibles afectaciones en la capacidad de extracción de oro en sus minas; Aeromex (-16.1%), como consecuencia de su salida de la BMV; GMéxico (-8.7%), tras la pausa en el avance de los precios de los metales; y por último destacamos a CReal (N/A), debido a la suspensión temporal de la cotización por la falta de entrga de los estados financieros auditados.