Todos tienen su explicación: ¡La Fed podría pivotar! ¡Las lecturas de inflación ahora han alcanzado su punto máximo! ¡Los precios del petróleo han bajado un 25%! ¡China está terminando los bloqueos! ¡El mercado laboral se mantiene fuerte! ¡Las ganancias siguen llegando mejor de lo esperado! Todo es cierto. Pero hay una razón aún mejor que no invalida ninguno de los que he publicado anteriormente. Les permite a todos obtener el oxígeno que necesitan, individualmente, para atraer a la persona que se aferra a ellos como su "razón" de lo que está sucediendo. Todos necesitamos nuestras razones y explicaciones, después de todo. Así que aquí está mi explicación y, si te apetece un intelectual o has pasado años en una escuela elegante, definitivamente lo odiarás: el dinero tiene que ir a algún lado.

Los mercados de acciones y bonos, en combinación, forman un equilibrio, sin cambios severos en la oferta monetaria o las necesidades generales del público inversor. Hay éxtasis. La Reserva Federal está hablando de reducir su balance y reducir la oferta monetaria. Han elevado las tasas de interés y están en el proceso de permitir que su cartera de $ 9 billones de bonos de tesorería e hipoteca madure sin reemplazarlos con nuevos bonos. A esto lo llaman "la vuelta". Genial..

También quieren reducir la oferta monetaria para aliviar la demanda de cosas y cosas en la economía y reforzar las condiciones financieras. No hay evidencia de que algo de esto haya sucedido realmente en los datos, pero asumiremos que probablemente esté en marcha. Los bancos centrales de todo el mundo están involucrados en el mismo tipo de ajuste a las tasas de interés actuales y las expectativas del mercado para las tasas de interés futuras. En Argentina, tienen una inflación del 64%, lo que significa que es mejor que compre la barra de pan que pueda desear en la mesa cuando se despierte esa mañana.

Y ni siquiera piense en entregarle al dueño de un restaurante su tarjeta de crédito para liquidar una factura. Simplemente arroje un puñado de pesos sobre la mesa y corra como el infierno para que el precio de su plato principal no aumente durante el postre.

Esta es una versión extrema de lo que las economías de todo el mundo están experimentando y reaccionando. Como resultado de la repentina lucha contra la inflación que estalló el invierno pasado, el equilibrio de acciones y bonos ha sido perturbado. Los compradores y vendedores han tenido que adaptarse. Han pasado los últimos meses ajustándose. No solo con sus posesiones, sino con sus sentimientos, pensamientos, emociones y expectativas. Y se está alcanzando un nuevo equilibrio. No será definitivo.

Este proceso nunca se termina. Es una oscilación. La oscilación es de un lado a otro, generalmente entre dos puntos, durante un período de tiempo. Arriba y abajo, por ejemplo. O izquierda y derecha. Las oscilaciones están formadas por ciclos. Coloque una cuerda de guitarra y el resultado es una onda de sonido. La vibración es lo que produce la onda de sonido, pero no se perpetúa a sí mismo. Termina cuando la oscilación se desvanece. El sonido se desvanece. Tendría que arrancarlo nuevamente para una nueva onda de sonido. Esto es lo que se conoce como una oscilación amortiguada. “La mayoría de las oscilaciones libres finalmente desaparecen debido a las fuerzas de amortiguación siempre presentes en nuestro entorno.

La oscilación que disminuye con el tiempo se llama oscilación amortiguada. Debido a factores externos como la fricción o la resistencia al aire que resulta en la amortiguación, la amplitud de la oscilación se reduce con el tiempo, y esto dará como resultado la pérdida de energía del sistema. Un ejemplo serían las oscilaciones en descomposición de un péndulo ". La volatilidad en los mercados de inversión es una especie de oscilación amortiguada en la que la fuerza que causó la volatilidad no puede sostenerse indefinidamente. La fuerza de "amortiguación" que finalmente aparece y calma la oscilación es la demanda de inversión.

El dinero tiene que ir a algún lado. Los compradores intervienen porque necesitan retornos por encima de lo que puede proporcionar la tasa de rendimiento libre de riesgo, eventualmente. No pueden permanecer al margen para siempre. Los bonos soberanos que producen negativamente no pueden ocultarse indefinidamente, independientemente de las actitudes prevalecientes o el mandato de la política de inversión o incluso el estatuto del gobierno. El riesgo encuentra un camino. Los intermediarios que administran grandes pensiones y carteras, las personas a cargo de correr riesgos y producir retorno para otros, eventualmente encontrarán nuevas cosas que hacer y nuevos lugares para colocar la capital. O la capital será quitada y, con ella, las tarifas potenciales.

Y nadie quiere eso. ¡Entonces! Esta es la razón por la cual la cartera de bonos de acciones puede tener una tendencia en una dirección u otra durante diferentes períodos de tiempo y en diferentes magnitudes de ganancia y pérdida, pero eventualmente oscilará hacia un equilibrio. Incluso si ese equilibrio resulta fugaz, una estación en lugar de un destino. Hay fuerzas de amortiguación en todas partes en la sociedad que mantienen la oscilación de la volatilidad de las existencias y los bonos dentro de una banda cada vez más estrecha, a pesar de los estallidos periódicos de los titulares de vez en cuando. Estas fuerzas de amortiguación incluyen demografía (vivimos más tiempo y necesitamos mayores ahorros y devoluciones de esos ahorros), regulación (el arco del universo se inclina hacia una mayor seguridad), la innovación (el amortiguador final sobre costos, inconvenientes y la falta de disponibilidad de bienes y servicios), la profesionalización e institucionalización son) y el advenimiento de los sistemas de jubilación masivos (hace ciento cincuenta años moriste arando un campo de maíz o te dispararon en la calle por un insulto, ese era su plan de jubilación).

Cada una de estas fuerzas de amortiguación desempeña su papel para reducir la longitud y la amplitud de las vibraciones periódicas producidas por un evento de engendramiento de volatilidad dado (un discurso de la Fed, una falla de ganancias para una acción crucial, un misil errante de Corea del Norte, una elección decepcionante, etc.). Esto reduce la oscilación general que experimentamos en nuestras carteras de acciones y bonos en general. Así que hay un gran movimiento direccional como el que nos sacudió a todos en la primera mitad de 2022. Y luego debemos. Lo que se hizo se deshace. Reversión. El pong al ping anterior.

El zig al zag. El yin al yang. El ciclo. La oscilación completa. Billones de dólares en busca de una casa. Cientos de millones de inversores en el trabajo, actuando de acuerdo con diferentes combinaciones de horizonte y gol de tiempo. El proceso continúa independientemente. Y en este proceso de búsqueda de equilibrio, encontramos un nuevo espacio para que esa clásica combinación de riesgo y seguridad, alza e ingresos, para respirar. ¿Y cómo sé que es así? Tengo más de doscientos años de evidencia de mi lado.

El dinero tiene que ir a algún lado. Siempre ha tenido que ir a algún lado. Y finalmente encontramos este equilibrio entre lo último que sucedió y lo siguiente que está a punto de hacerlo. Es difícil seguir sorprendiéndonos a todos con las mismas noticias. Mejor preséntate con algo nuevo. Mientras tanto, nos ocuparemos de acostumbrarnos a lo que sea que acabas de decir. La oscilación también puede verse amortiguada por el aburrimiento. Pero la volatilidad de 2022 ha sido increíblemente única para esta era: no hemos visto un 20% o menos un 10% anual para la cartera de bonos de acciones 60/40 desde 1975 hasta ahora. Eso fue dos años antes de que yo naciera.

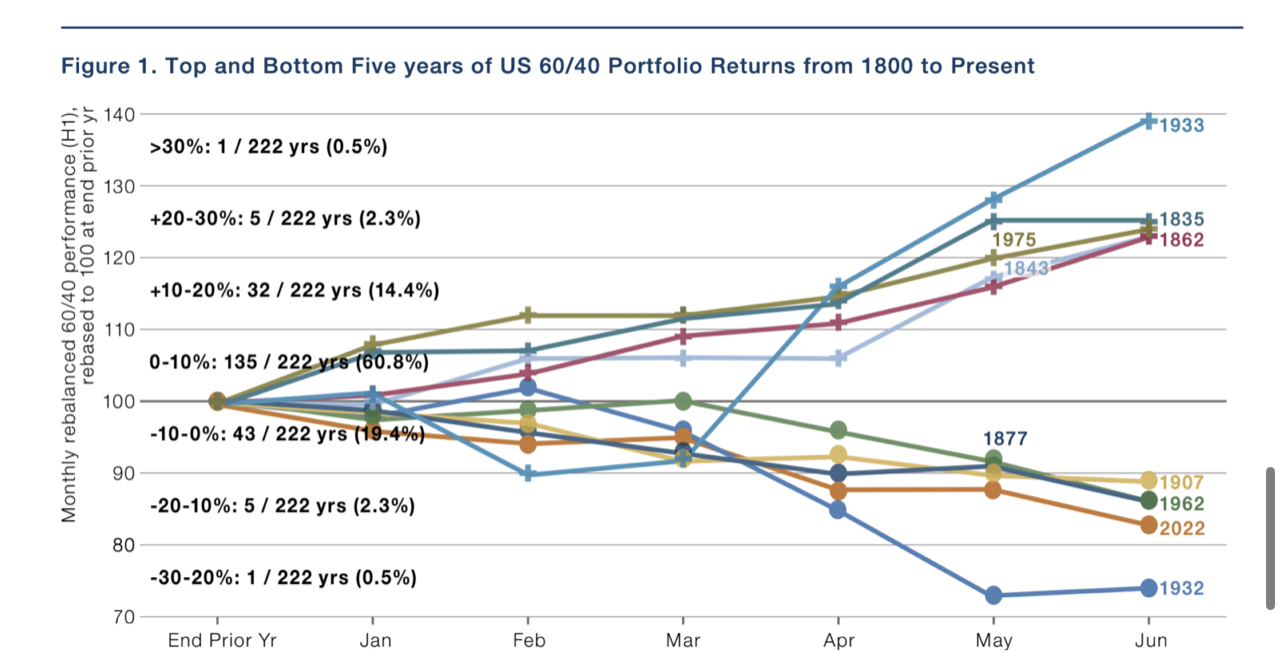

Más sobre esto en un momento. Me gustaría mostrarte algo que quizás no hayas visto antes. Viene a nosotros a través del grupo de hombres (gracias MEB). En el primer gráfico, vemos que la primera mitad de 2022 fue la segunda peor para una cartera 60/40 de acciones y bonos en más de dos siglos. Siglos. Dejaré que eso se hunda por un momento. Los investigadores señalan que en el 79% de los años desde 1800, una cartera de 60/40 fue positiva hasta junio. La primera mitad de este año presentó la peor actuación 60/40 desde 1932 y hubo muy pocos años que incluso se hayan acercado. Esto representa una alteración severa del equilibrio preexistente.

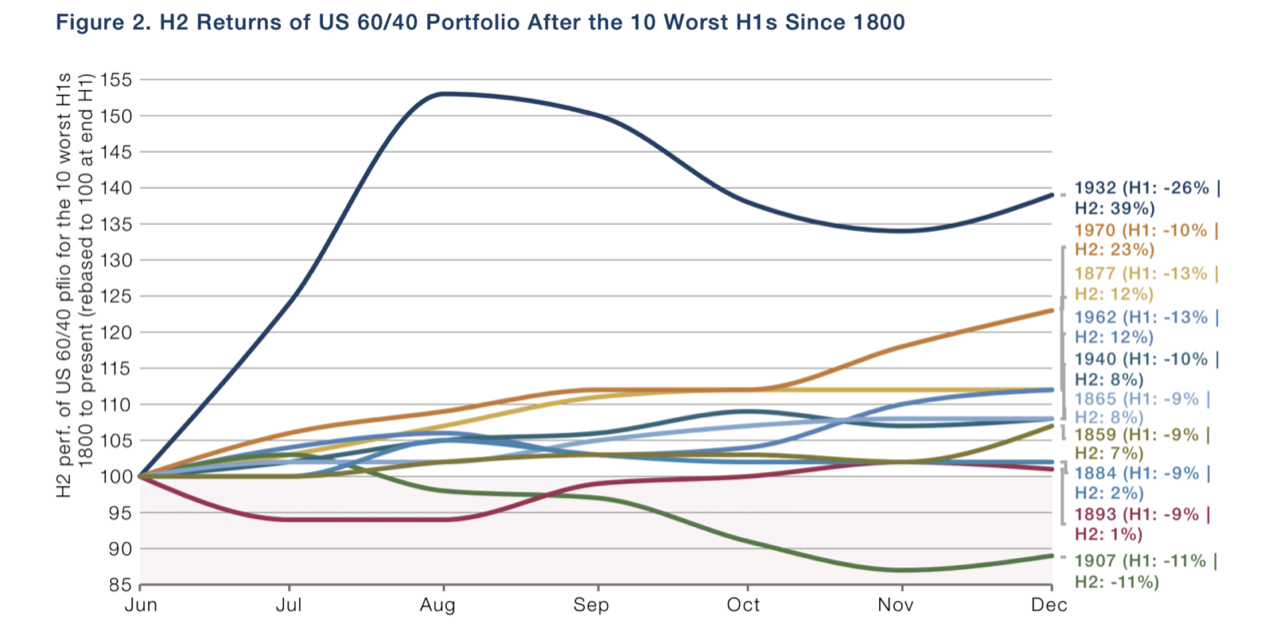

Pero de nuevo, el riesgo encuentra una manera. Así que esto es lo que históricamente sucedió después ... rebote. El 60/40 ha regresado históricamente en la segunda mitad de todos estos años, salvo en 1907, un año que generalmente asociamos con "el pánico" cuando nos referimos a él.

El grupo de hombres dice: “En los diez peores H1 (excluyendo 2022), el rendimiento promedio fue de -12%. Para el H2S correspondiente, el promedio fue del 10%, y la tasa de aciertos positiva fue del 90% ". No es que la segunda mitad tenga que ser mejor que la primera mitad, es solo que casi siempre lo es.

Puede regresar y leer los titulares de los periódicos para tratar de reconstruir las razones del rebote. Busca y encontrarás. Siempre habrá algo para fijar la acción del mercado retroactivamente. O puede aceptar mi explicación para la legendaria durabilidad de la cartera de bonos de acciones 60/40 durante años, décadas, eras y siglos enteros: tiene que ir a algún lado. La oscilación continuará independientemente de si desea o no aceptar su existencia.