Lo que se nos avecina este mes. Están a punto de llegar varios acontecimientos sumamente importantes para los mercados y marcará el rumbo en los próximos meses.

-Lo primero de todo fue ayer martes con el presidente de la Reserva Federal hablando ante el Comité de Banca del Senado.

- Lo segundo es este miércoles que hablará ante el Comité de Servicios Financieros de la Cámara de Representantes.

Estos dos hechos no es que sean importantes en sí mismos, pero los inversores estarán atentos por si da alguna pista sobre la política monetaria que seguirá la Fed. Y es que ya sabemos que se está atento a palabras o frases clave, ya vimos cómo reaccionó el mercado la pasada semana cuando el presidente de la Fed de Atlanta dijo que el banco podría plantearse en el verano hacer una pausa en la subida de los tipos de interés.

- El viernes tendremos el informe de empleo de Estados Unidos. En este sentido, el mercado espera 215.000 nóminas no agrícolas, tras la sorprendente cifra de 517.000 anterior.

- El martes de la próxima semana conoceremos el dato de inflación de Estados Unidos. El mercado espera un IPC del 6% respecto al anterior de 6,4%. En cambio, el importante, el IPC subyacente, se espera que suba al 5,4%.

- Finalmente, el 22 de este mes la Fed decidirá sobre los tipos de interés y Powell dará una rueda de prensa.

Tras esta batería de sucesos, los inversores seguramente irán teniendo más o menos claro si la Fed pausará las subidas de tipos de interés en los siguientes meses.

Por qué tienes que invertir en Bolsa sí o sí

Al margen de lo que suceda este mes con los datos que acabo de comentar, una cosa está clara, hay que invertir en Bolsa sí o sí.

La razón es muy sencilla: históricamente hablando, no existe ninguna otra inversión más rentable a lo largo de la historia, ya que supera a la inversión en oro, en bonos y en vivienda.

Ninguna otra inversión ha generado a los inversores más dinero ni rentabilidades a largo plazo.

Ha tenido que sufrir guerras mundiales, crisis económicas, recesiones, depresiones, pandemias, graves atentados de terrorismo internacional, asesinatos de presidentes (incluido de la Casa Blanca), auténticos desastres de la naturaleza (terremotos, inundaciones, sequía, volcanes, tsunamis), ciberataques, burbujas, quiebras de empresas muy importantes, fraudes y estafas millonarias. El listado podría ser amplio y pondría los pelos de punta.

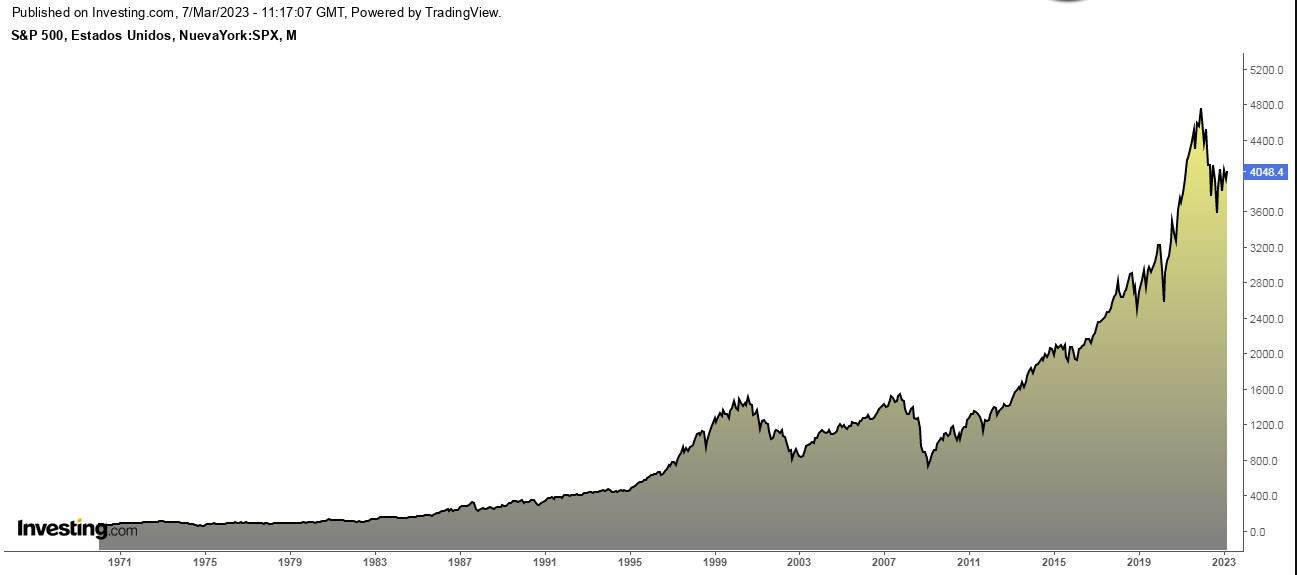

A raíz de muchas de estas causas, la Bolsa ha sufrido importantes caídas que en ocasiones han durado varios ejercicios. Pero finalmente siempre se ha recuperado y ha vuelto a subir para marcar una y otra vez nuevos máximos históricos.

La Bolsa es el mejor barómetro del estado de sentimiento del ser humano. Refleja todo tipo de sensaciones, desde las positivas (alegría, optimismo, euforia, confianza, esperanza) hasta las negativas (incertidumbre, dudas, miedo, temor, pánico, codicia, avaricia).

Es por ello que una de las claves es saber gestionar las expectativas, ser frío, tener calma en los momentos duros y difíciles, y sobre todo ser paciente, muy paciente.

Como decía, la inversión en Bolsa es con mucha diferencia la mejor inversión que se puede hacer con vista a largo plazo, ya que supera con creces a todos sus competidores.

¿No te lo crees? Pues vamos a ver los números que nunca engañan y que he podido ver en Carson Investment.

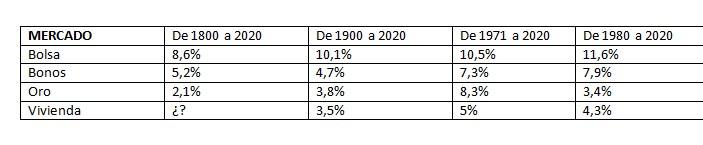

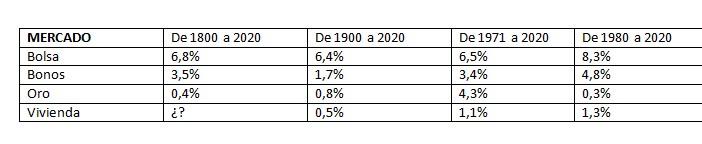

En la siguiente tabla podemos ver la rentabilidad de la Bolsa, de los bonos a 10 años, del oro y de la vivienda en diferentes plazos temporales (desde 1800, desde 1900, desde 1971 y desde 1980, todo ello hasta el año 2020 que son los datos que dispongo).

Pero espera, porque si quieres podemos ver eso mismo pero después de la inflación.

Como verás, tanto si tenemos en cuenta la inflación como si no, la inversión en Bolsa a largo plazo barre fácilmente otras inversiones clásicas como en bonos a 10 años, en oro y en bienes inmuebles.

Además, desde el año 1950, el S&P 500 finalizó con un rendimiento total positivo en 57 de 73 años (es decir, el 78 % del tiempo) a pesar de una caída promedio intraanual del -13,8 %. Nadie dijo que fuese fácil. Paciencia y a aguantar el chaparrón cuando llegue.

Sí, es cierto que ha habido rachas temporales en las cuales la Bolsa no era el activo que ofrecía mayores rentabilidades, pero no era lo habitual. Como bien apunta Carson Investment, desde el año 1800 únicamente ha habido 6 de 22 décadas en las que la bolsa no ha dominado el ranking de rentabilidad. Y solo el oro, aparte de la bolsa, ha sido el único activo que fue capaz de repetir en el primer puesto y fue en los años 70 después de que Estados Unidos abandonara el patrón oro y en la década de 2000 con la burbuja tecnológica junto con la crisis financiera del 2008.

A continuación te dejo el gráfico del S&P 500 que abarca de 1970 a 2023. Creo que hay poco más que decir.

Si hablamos de acciones del S&P 500, y miramos del 1 de enero de 1992 al 31 de diciembre de 2021, en esos últimos 30 años tenemos rentabilidades tremendas con dividendo incluido (total return):

Top acciones según rendimiento total:

-

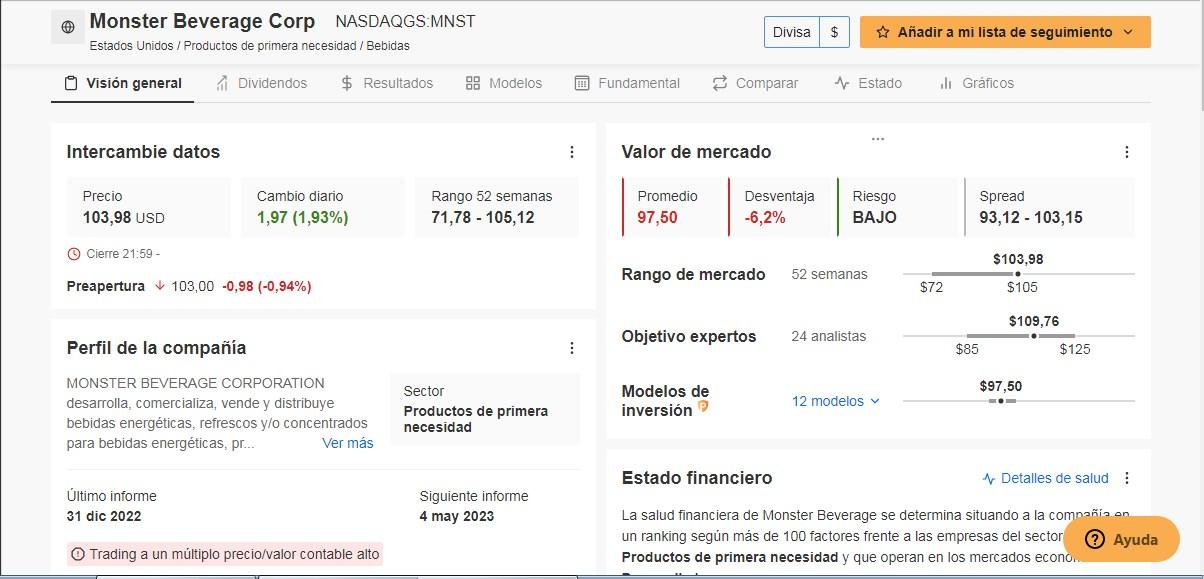

Monster Beverage (NASDAQ:MNST) +255957%

-

Amazon (NASDAQ:AMZN) +222190%

-

Pool Corporation (NASDAQ:POOL) +82916%

-

NVIDIA Corporation (NASDAQ:NVDA) +80773%

-

Cerner (NASDAQ:CERN) +66062%

-

Johnson Controls (NYSE:JCI) International +61322%

-

NVR (NYSE:NVR) +58259%

-

Netflix (NASDAQ:NFLX) +55866%

-

Idexx Laboratories +47249%

-

Apple (NASDAQ:AAPL) +42994%

-

Microchip Technology (NASDAQ:MCHP) +41234%

-

Altria (NYSE:MO) +41175%

-

Starbucks (NASDAQ:SBUX) +40834%

Fuente: Investing Pro

Cabe destacar, como es lógico a Monster Beverage, fabricante de las bebidas energéticas Monster. Es la que mejor comportamiento tiene de toda la bolsa americana desde el arranque de siglo. La compañía ha mejorado los beneficios año tras año desde 2008 y ve crecer sus ingresos al menos un 9% anual desde el 2001.

------

- ¿Quieres diversificar tu cartera con otras opciones? Anímate y apúntate a nuestro webinar "Guía de CFDs y futuros: Cómo operar con ellos con éxito": https://tinyurl.com/3nfcccrr