Este artículo ha sido escrito en exclusiva para Investing.com

El términos teatrales, el informe semestral de política monetaria al Congreso es más bien poco consistente. Pero a buen hambre no hay pan duro y, después de todo, ya sabíamos a qué veníamos cuando decidimos ser inversores. ¿Alguien quiere repetir?

El informe de política monetaria se denominó originalmente testimonio Humphrey-Hawkins, en honor a los legisladores cuyos nombres figuraban en la legislación original de 1978 que ordenaba al presidente de la Reserva Federal transmitir un informe al Congreso dos veces al año y comparecer ante los comités pertinentes de la Cámara y el Senado.

El informe en sí es una lectura espantosa, pero los historiadores financieros a veces pueden encontrar cosas interesantes en las comparecencias. Por ejemplo, aquí tenemos una perla muy divertida de la comparecencia de febrero de 1980 ante el Comité de Banca, Finanzas y Asuntos Urbanos de la Cámara de Representantes:

Presidente Reuss:

"Presidente Volcker, bienvenido a su primera comparecencia ante este comité en su revisión semestral de la política monetaria. El año pasado, tras nuestras primeras audiencias, de acuerdo con los procedimientos establecidos en el Humphrey-Hawkins, emitimos un informe el 12 de marzo de 1979, con el que estaban de acuerdo todos los miembros excepto uno. La recomendación clave de ese informe era que "las políticas antiinflacionistas no deben provocar una recesión". Hasta ahora, las políticas de la Reserva Federal no han causado una recesión y por ello, merecen nuestro agradecimiento...

De cara a 1980, siguen existiendo peligros. En primer lugar, la inflación está simplemente fuera de control. Hay algunos indicios de debilitamiento de la economía. Es necesario ser precavidos... La Reserva Federal no puede curar la inflación con un tratamiento monetario de choque y no debería intentarlo. La inflación sólo puede frenarse mediante un programa de reforma estructural fortificado por el ahorro energético y una política de ingresos eficaz...

Los tiempos cambian, pero sigue siendo cierto que los políticos siempre quieren perder peso sin hacer dieta. A lo largo de los años, a medida que la Reserva Federal se ha vuelto más y más transparente —hasta el punto de que el presidente ofrece ahora ruedas de prensa periódicas tras las reuniones del FOMC—, la Reserva Federal también ha buscado beneficios sin consecuencias. El actual régimen de ajustes es la última iteración del intento de encontrar la dieta perfecta: subir los tipos de interés, manteniendo al mismo tiempo un entorno de abundante liquidez, y tal vez "una recesión no sea inevitable".

¿Realmente creen eso? ¿Creen que pueden subir los tipos de interés varios cientos de puntos básicos, mientras los precios de la energía se duplican, y no generar una recesión?

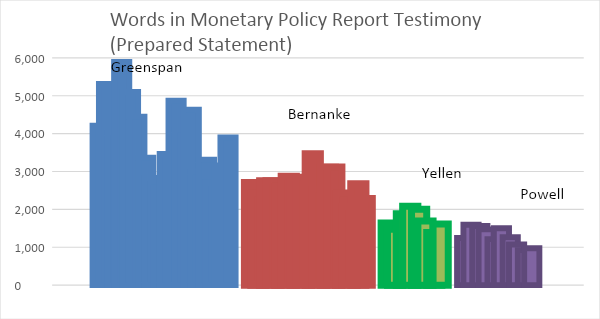

No creo que lo crean, y hay que decir en su favor que el presidente Powell no está precisamente pregonando su confianza en tal resultado. De hecho, apenas está diciendo nada, al menos a las personas con las que debe comunicarse. Este mes, Powell básicamente ha igualado su propio récord de menor número de palabras en unas declaraciones preparadas de ante mano ante el Congreso. No estoy del todo seguro del significado del siguiente gráfico, pero creo que puede ser una señal de la creciente arrogancia del banco central. Greenspan tenía muchos defectos, pero al menos en su testimonio exponía su postura completa con toda la minuciosidad posible. ¿Indica la creciente brevedad de las declaraciones del presidente de la Fed que no piensan tanto, o que no creen que deban decirnos lo que piensan?

Por ejemplo, sería realmente genial obtener más claridad sobre estas declaraciones del presidente Powell, de la que se han hecho eco decenas de veces los portavoces de la Fed:

"Tenemos tanto las herramientas que necesitamos como la determinación que se necesitará para restaurar la estabilidad de los precios en nombre de las familias y las empresas estadounidenses".

En realidad, en 2020, la declaración era sutilmente diferente. En 2020 y a principios de 2021, los responsables políticos de la Fed y del Tesoro coreaban que tenían las herramientas para evitar la inflación, que sabían cómo utilizarlas y que tenían la voluntad de hacerlo.

(“Yellen insiste en que la Fed monitorizará la inflación y en que cuenta con las herramientas para controlarla mientras Biden somete a escrutinio su plan —Yellen cree que los planes de gasto impulsarán tremendamente la productividad.”)

Retrocediendo un poco…

Es cierto que la Fed dispone de las herramientas necesarias para frenar la inflación. Es más, creo que en principio podrían contener la inflación sin provocar una recesión, salvo por el hecho de que los precios de la energía también están subiendo. Pero no creo que la Reserva Federal sepa realmente cómo utilizar las herramientas. Simplemente parecen creer muchas cosas que no son como ellos creen y sobre las que tenemos grandes pruebas de que no funcionan. Consideren estas declaraciones del presidente Powell en su comparecencia de esta semana:

"La cuestión es que si la población conserva la confianza en que la inflación bajará, entonces bajará", Jerome Powell, 23 de junio de 2022.

Para empezar, vale la pena señalar que si es importante que la población tenga confianza en la Fed, entonces tal vez cuantas menos palabras, mejor, porque además parece que la mayoría de sus palabras no aciertan últimamente: La inflación no va a subir. Está subiendo, pero es transitorio. La inflación volverá al 2% a finales de 2022. Bueno, tal vez al 4%. No hay señales de recesión...

Pero la cuestión más importante es que no hay razones para pensar que los precios vayan a responder a lo que los consumidores quieren que hagan. Si lo hicieran, entonces todos deberíamos desear precios más bajos y los veríamos bajar. Ahora que lo pienso, ¿no deseamos todos que bajen los precios? Resulta bastante absurdo pensar que si la fabricación de un objeto cuesta un 20% más este año, pero los consumidores no "aceptan" la subida de precio, éste no subirá. Ni siquiera sería bueno para la economía. Es de primero de Economía: si la curva de la oferta se desplaza hacia la izquierda, obtendremos precios más altos a menos que la curva de la demanda sea completamente elástica.

Los economistas encerrados en su torre de marfil creen que las expectativas son importantes porque realmente hacen que sus modelos funcionen mejor si introducen dicho anclaje. Muchos modelos de inflación pueden ajustarse al periodo posterior a 1992 o al periodo anterior a 1992, pero hay un cambio de estado de los parámetros en torno a 1992 que hace muy difícil ajustarse a ambos periodos. A no ser que "supongamos que tenemos un abrelatas” y planteemos que algo cambió en 1992. Ese algo sería que las expectativas de inflación se anclaron repentinamente ese año gracias al tremendo éxito que la Fed había tenido a la hora de hacer bajar la inflación. Aunque tuvo que ser difícil escribir todos esos documentos mientras se daban palmaditas en la espalda, de ahí surgió básicamente la noción de "curva de Phillips aumentada por las expectativas".

Pero esta noción se ha visto sometida a una gran presión en los últimos dos años. Y una Reserva Federal terriblemente introspectiva y honesta no podría ignorar de forma realista el desmantelamiento total de esta noción que el doctor Jeremy Rudd, asesor jefe de la División de Investigación y Estadística de la Fed, publicó el año pasado como parte de la Serie de Debates sobre Finanzas y Economía de la Fed. En resumen, argumenta de forma persuasiva que la base de la creencia en las expectativas de inflación ancladas en el papel se apoya en fundamentos teóricos y empíricos muy poco sólidos. Aunque otros economistas puedan estar en desacuerdo, resulta cuando menos poco sincero que el presidente de la Fed siga insistiendo en la primacía de esta idea cuando a) es muy crítica para las perspectivas a medio plazo y b) está seriamente cuestionada.

Pero quizás ésa sea la razón por la que las comparecencias de Powell han sido tan breves últimamente. Como dice el refrán, "más vale callar y parecer tonto que hablar y despejar toda duda".

***

Michael Ashton, a veces conocido como "El tipo de la inflación", es el director general de Enduring Investments, LLC. Es un pionero en los mercados de la inflación con una especialidad en la defensa de la riqueza contra los asaltos de la inflación económica, de la que habla en su podcast Cents and Sensibility.