- El ratio precio-beneficio operativo a futuro del S&P 500 ha vuelto a caer hasta cerca del 15

- Las tasas de interés más altas implican que los activos deberían tener un precio más bajo

- ¿Es razonable un ratio precio-beneficio mucho más bajo?

Pocos temas ponen a la gente de finanzas en un frenesí como la discusión de la valoración y lo que es un múltiplo justo de precio-beneficio (PER, por sus siglas en inglés) en el S&P 500 ahora mismo. Retrocedamos sólo un año: el llamado método de valoración del flujo de caja descontado (DCF, por sus siglas en inglés) fue objeto de burla por parte de muchos nuevos inversionistas, ya que muchos activos que no producen ingresos aumentaron su valor. Las criptomonedas, los tokens no fungibles (NFT) e incluso muchas acciones no rentables eran los activos de moda. Curiosamente, las acciones de valor -aquellas que producen flujos de efectivo a corto plazo- en realidad también lo hicieron bien entonces.

Argumentos para un ratio precio-beneficio mucho más bajo

Volviendo al presente, ahora la sola mención de que el mercado de valores es una ganga decente recibe una respuesta y otra más:

- No sabemos cuál será la "B" del múltiplo precio-beneficio

- El aumento de las tasas de interés hace que el ratio precio-beneficio de 15.1 del S&P 500 no sea barato

Así que, de repente, descontar los flujos de caja es más importante que nunca. ¡Quién lo iba a decir!

Estudiando la historia

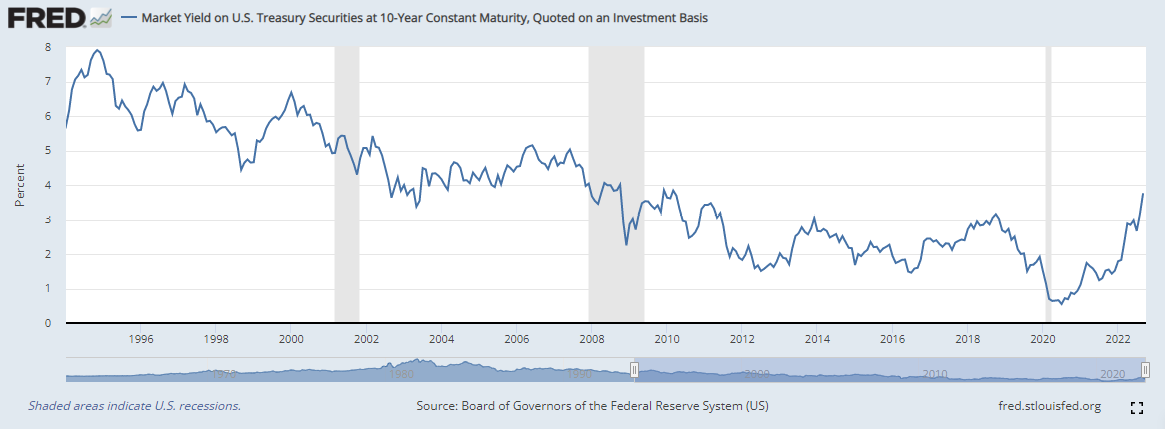

Me puse a buscar en los datos para ver si puedo averiguar qué es un argumento real y qué es sólo alarmismo. Resulta que el rendimiento actual del 3.8% del bono del Tesoro de EE.UU. a 10 años es la media exacta desde 1994. Sólo en los últimos 25 años, el tipo de referencia actual es ligeramente superior a la media del 3.4%. Por lo tanto, es razonable suponer que se justifica un PER significativamente menor en octubre de 2022 frente a octubre de 2021, cuando el 10 años era del 1.5%.

Tipo del Tesoro de EE.UU. a 10 años desde 1994

Fuente: Reserva Federal de St Lous

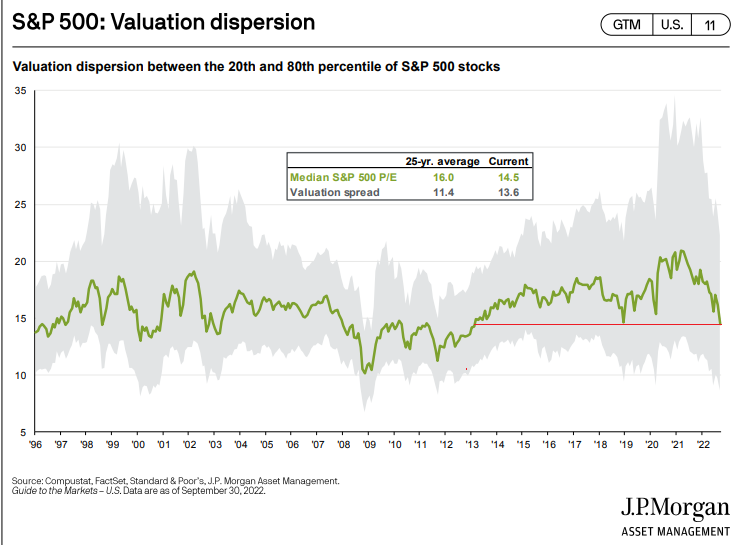

Sin embargo, lo interesante es que la mediana del PER de las empresas del S&P 500 es de sólo 14.5, según J.P. Morgan Asset Management. Esto se compara con una media de 25 años de 16.0. Se trata de una perspectiva importante, ya que el SPX está más cargado de acciones y orientado a la tecnología hoy en día, en comparación con la media del último cuarto de siglo. Como todo buen análisis de mercado, no se puede suponer que el pasado sea exactamente igual que el presente y el futuro. Según este indicador, las acciones medias parecen tener un precio razonable.

Valoración del S&P 500: El PER de la acción mediana es el más bajo desde principios de 2013

Fuente: J.P. Morgan Asset Management

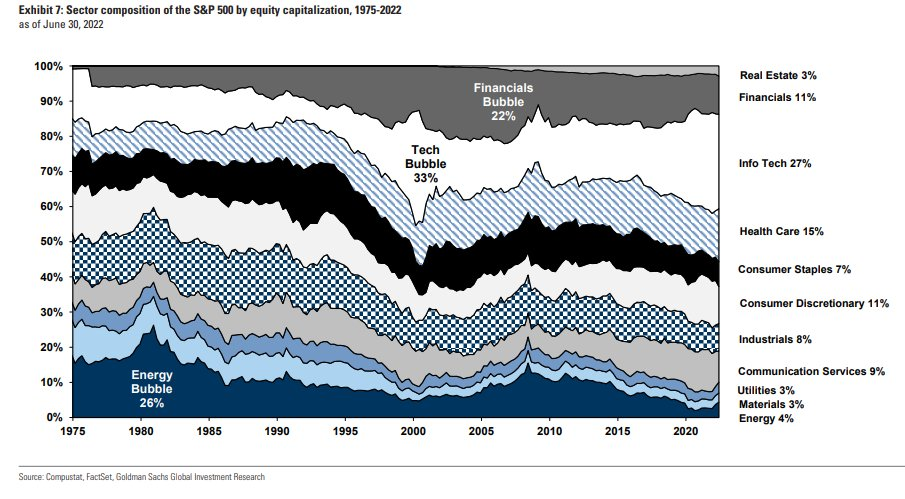

Pero, ¿cuánto ha cambiado la composición del S&P 500 a lo largo del tiempo? Hay un gráfico que me gusta consultar de Goldman Sachs Global Investment Research que muestra cómo han evolucionado las cosas desde 1975.

Hasta mediados de 2022, el sector Tecnológico representaba un 27% de la capitalización total del mercado, mientras que los sectores de bajo PER, como Energía y Finanzas, sólo representaban el 15% del índice. Antes, estos dos nichos de valor representaban una parte mucho mayor del mercado. El punto aquí es que los sectores de mayor crecimiento son un pedazo más grande del pastel del mercado de valores en estos días, por lo que un mayor PER general es razonable.

Composición de los sectores del S&P 500 desde 1975

Fuente: Goldman Sachs Global Investment Research

Conclusión

Los inversionistas a largo plazo deberían estar tranquilos con las valoraciones actuales de los mercados de acciones y bonos. Un PER de 15 a futuro sobre el SPX no es una compra a gritos, pero no es caro. La relación de beneficios actual es muy diferente de la misma valoración, por ejemplo, a mediados de la década del 2000. Además, la empresa mediana del S&P 500 cotiza a un múltiplo de beneficios aún más bajo que la media del mercado.

Antes de Halloween, los bajistas pueden apuntar a un dato inquietante mientras nos adentramos en el notoriamente volátil mes de octubre: el PER y la rentabilidad por dividendo del S&P 500 en la actualidad (15.1 y 1.9%, respectivamente) son los mismos que cuando las acciones alcanzaron su máximo en octubre de 2007. ¡Bú!

Descargo de responsabilidad: Mike Zaccardi no posee ninguno de los valores mencionados en este artículo.