-

Los mercados son cíclicos, y a los períodos de alza les siguen inevitablemente períodos de bajada.

-

Cuando la incertidumbre está presente, mantener una perspectiva a largo plazo siempre ayuda.

-

Si bien el desempeño pasado no garantiza resultados futuros, comprender las tendencias históricas puede ser útil para navegar la volatilidad del mercado.

-

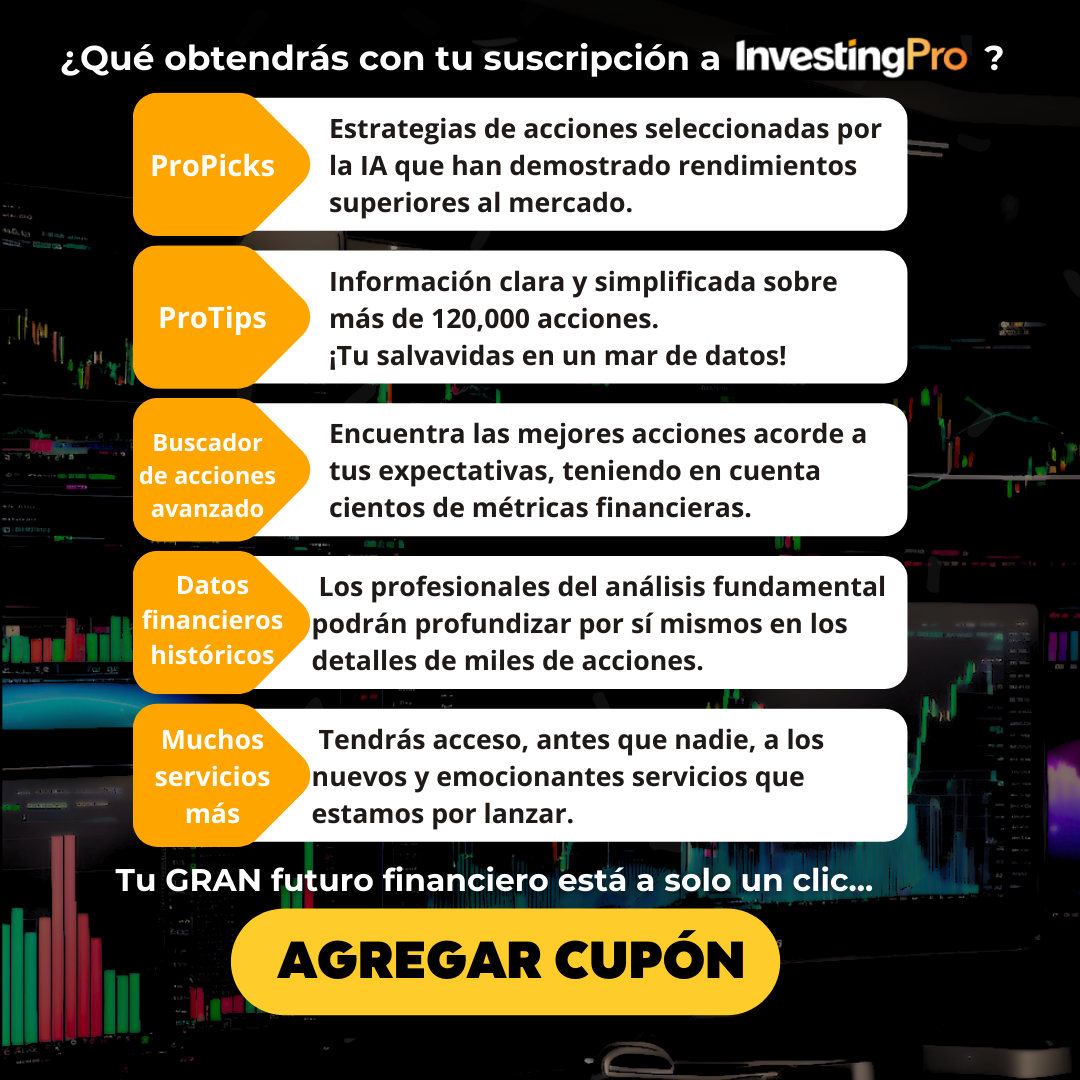

Por menos de $9 al mes, acceda a nuestra herramienta de selección de acciones ProPicks impulsada por IA. Conozca más aquí >>

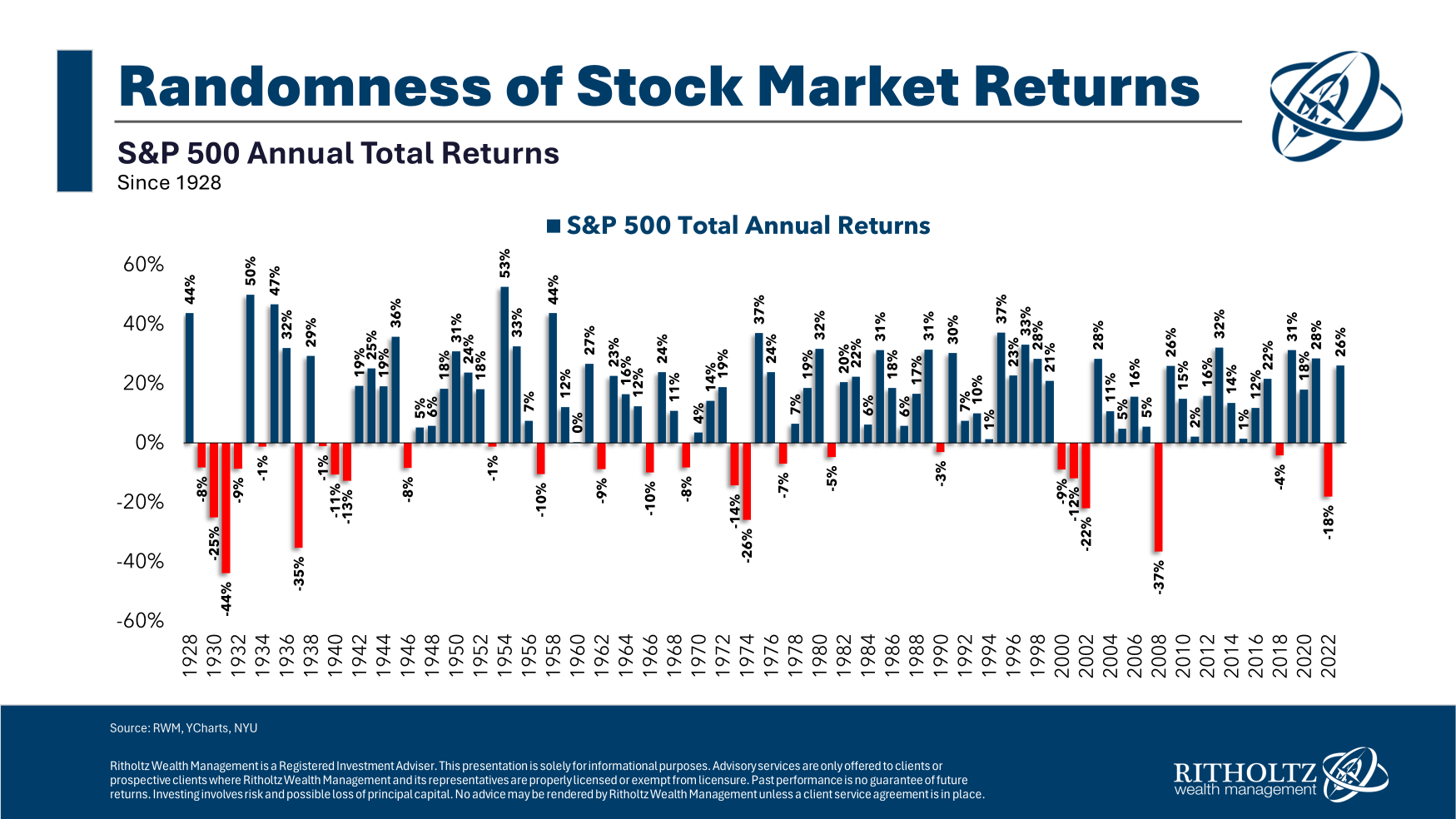

El gráfico del S&P 500 que se muestra a continuación ilustra claramente la realidad: los mercados son cíclicos. Estos ciclos varían en duración, intensidad y las emociones que evocan, desde el optimismo alcista hasta el pesimismo temeroso. Sin embargo, una cosa permanece constante: las tendencias bajistas (bajistas) inevitablemente siguen a las tendencias alcistas (alcistas), y viceversa.

Si bien el doloroso mercado bajista de 2022 puede parecer un recuerdo lejano, no olvidemos la perspectiva a largo plazo. A pesar de la caída de 2022, las acciones estadounidenses han brindado un impresionante rendimiento promedio anual de + 16% desde 2019.

Sin embargo, es crucial recordar que el desempeño pasado no es indicativo de resultados futuros. El corto plazo puede ser impredecible, y el registro histórico del S&P 500 muestra una mezcla de rendimientos anuales positivos y negativos desde 1928. Las tendencias alcistas son seguidas por descensos, y viceversa. El ciclo continúa.

¿La conclusión principal? Si bien la volatilidad a corto plazo es inevitable, el desempeño histórico del S&P 500 sugiere una trayectoria ascendente a largo plazo. Los inversores que se concentran en el juego a largo plazo y mantienen una cartera diversificada tienen más probabilidades de superar las caídas inevitables y experimentar el crecimiento general del mercado.

¿Debería esperar una caída del mercado en este punto?

Si bien el desempeño pasado podría sugerir una próxima caída o estancamiento, nunca es un resultado garantizado. En lugar de confiar en tendencias pasadas, debemos centrarnos en los indicadores más relevantes para evaluar los posibles movimientos del mercado.

El Índice de Volatilidad del Mercado CBOE (VIX) juega un papel crucial en este sentido. Este indicador del sentimiento de los inversores históricamente muestra una relación inversa con el S&P 500. Lecturas más bajas del VIX a menudo preceden a fuertes rendimientos futuros para el S&P 500.

Cierres diarios del VIX por debajo de 13 puntos, como los observados en los últimos seis meses, históricamente han conducido a rendimientos anualizados superiores al 40%, un salto significativo en comparación con períodos de mayor volatilidad.

En esencia, históricamente, la baja volatilidad parece traducirse en rendimientos futuros más estables para el mercado. Si bien los retrocesos y correcciones son inevitables, es importante mantener la perspectiva y evitar reacciones emocionales.

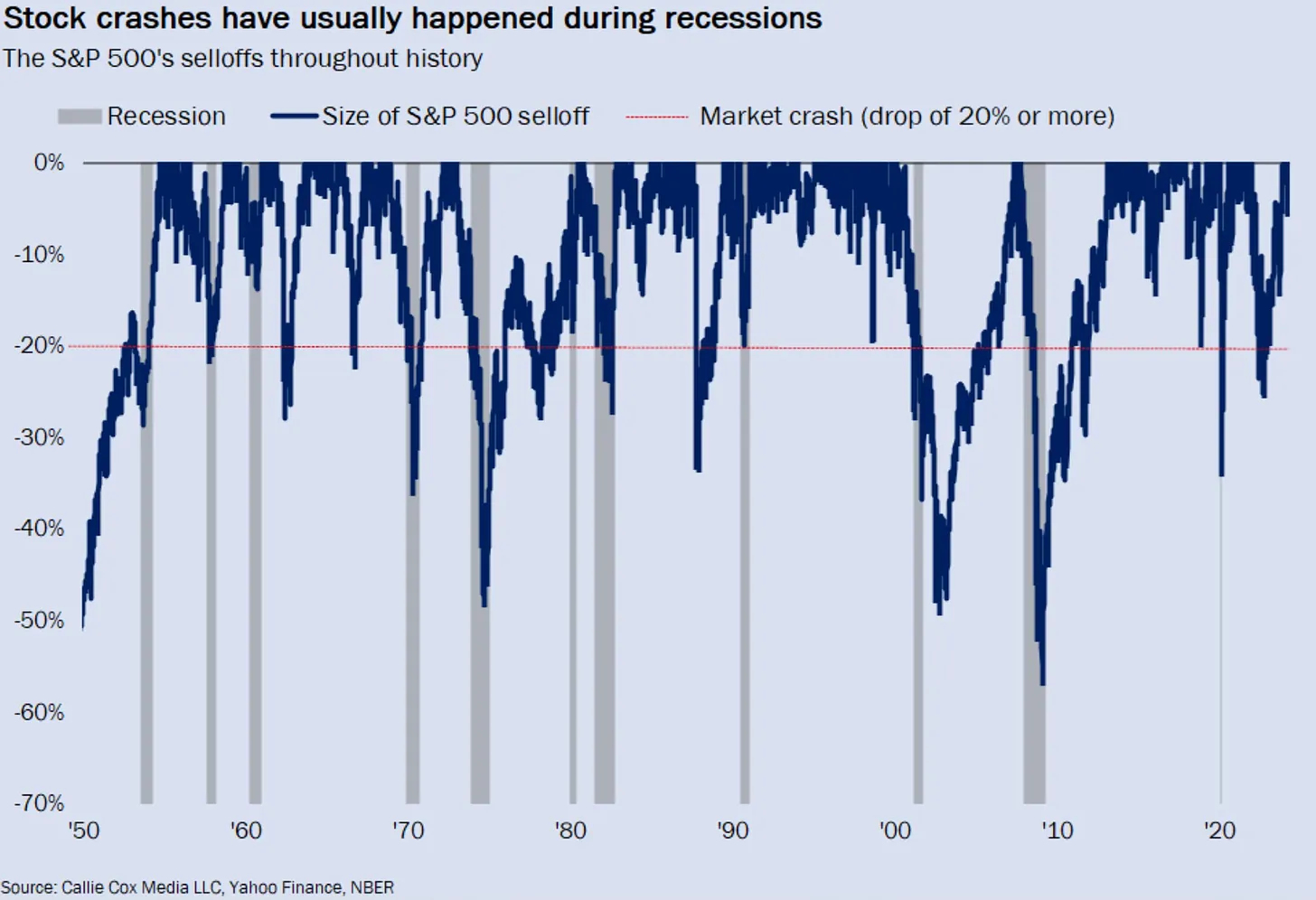

Recuerde, las fuertes caídas en el mercado de valores no son eventos aleatorios, ni ocurren con frecuencia. Al mantenerse informado y utilizar las herramientas adecuadas, podemos estar mejor preparados para navegar las fluctuaciones del mercado.

Mirando los datos históricos, las crisis bursátiles han ocurrido 13 veces en los últimos 74 años, y 7 de ellas ocurrieron durante recesiones.

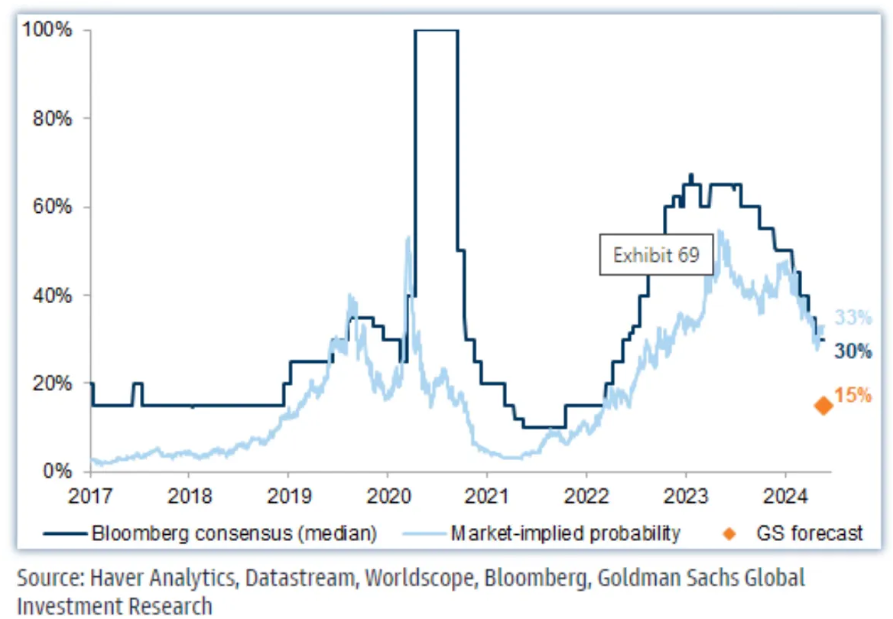

Esta tendencia naturalmente motiva la pregunta: ¿nos estamos dirigiendo hacia una recesión?

Si bien la probabilidad implícita de una recesión en Estados Unidos dentro del próximo año se sitúa en el 33%, Goldman Sachs (NYSE: NYSE:GS) presenta un panorama menos preocupante, estimando una probabilidad mucho menor del 15%. Esta diferencia no es sorprendente: las condiciones económicas actuales no sugieren que una recesión sea inminente.

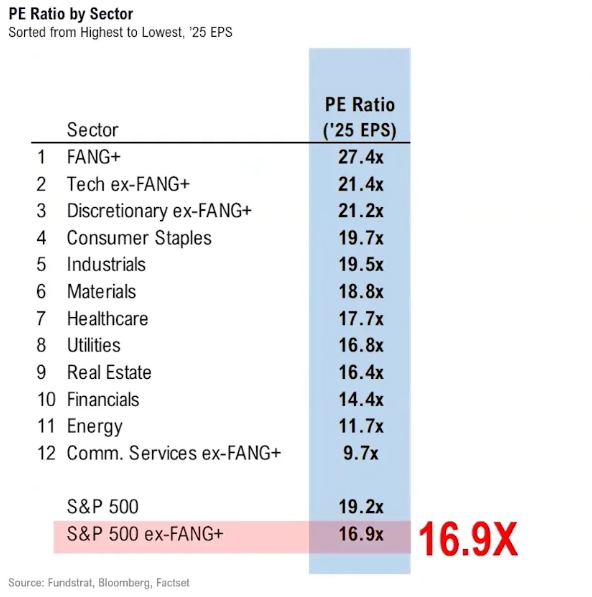

Además, excluyendo las acciones tecnológicas, el mercado general se cotiza a una relación Precio/Beneficio (P/E) de 16,9x, lo que coincide con el promedio histórico de los últimos 25 años. Esto sugiere que las valoraciones podrían no ser tan altas como algunos creen.

***

Conviértete ya en todo un Pro!

Si quieres analizar más acciones, síguenos en las siguientes lecciones prácticas, y suscríbete ahora con un descuento adicional dando clic a la imagen siguiente:

Aviso legal: Este artículo está escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo, asesoramiento o recomendación para invertir, por lo que no pretende incentivar la compra de activos de ninguna manera. Quisiera recordarle que cualquier tipo de activo se evalúa desde múltiples puntos de vista y es altamente riesgoso, por lo tanto, cualquier decisión de inversión y el riesgo asociado recae sobre el inversor.