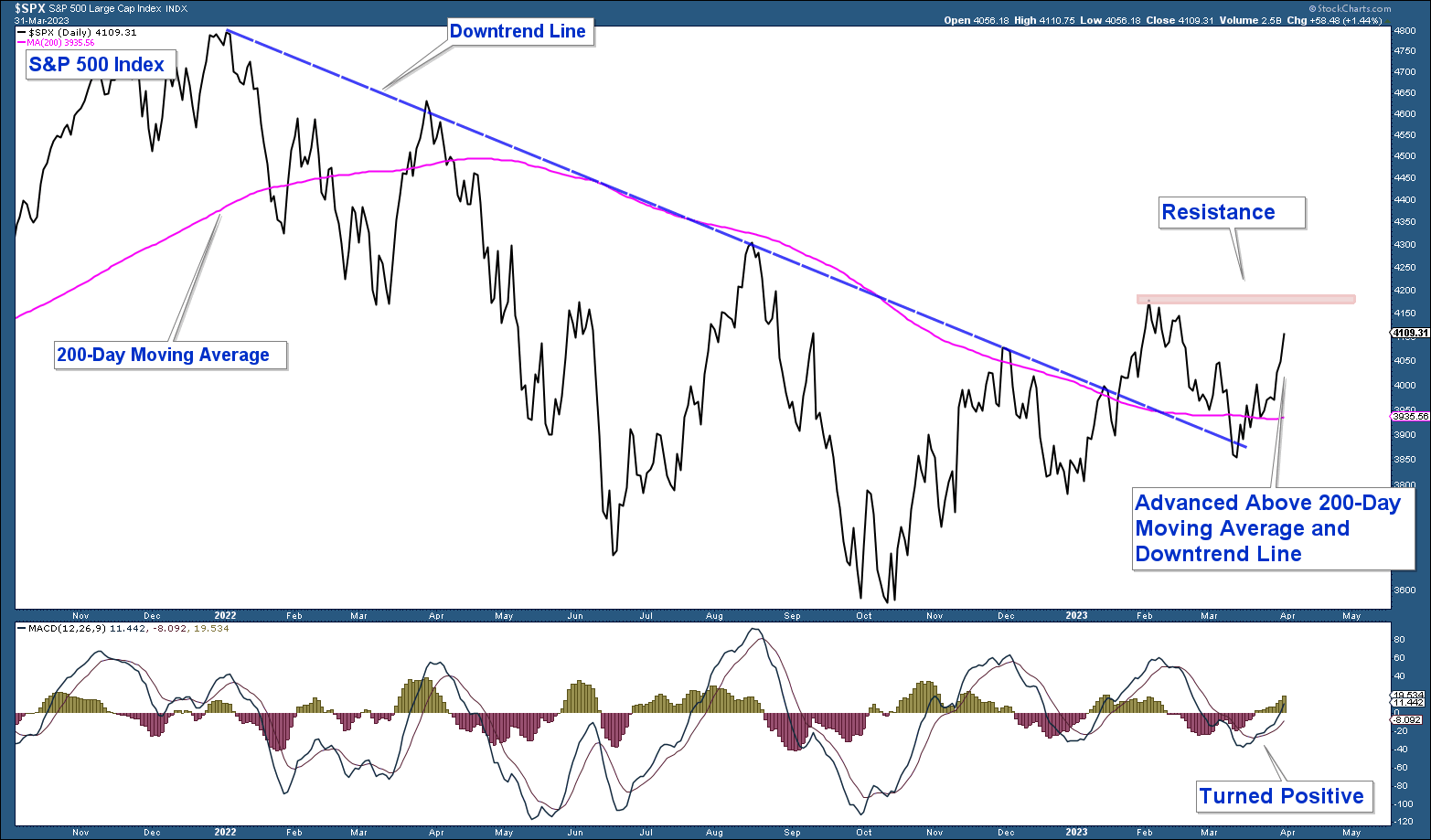

A continuación se muestra un gráfico del S&P 500 en el panel superior y el MACD (indicador de impulso) en el panel inferior. Aquí están mis conclusiones.

- El impulso se ha vuelto positivo.

- El índice S&P 500 ha avanzado con fuerza por encima de su media móvil de 200 días tras caer brevemente por debajo el mes pasado. En anteriores mercados bajistas, esta media móvil ha sido una fuerte zona de resistencia, por lo que un movimiento por encima de ella es decisivamente alcista.

- El S&P 500 sigue en una tendencia alcista estructural, dado que no cayó por debajo de los mínimos de diciembre de 2022.

La acción del precio es alcista mientras el S&P 500 esté por encima de su media móvil de 200 días.

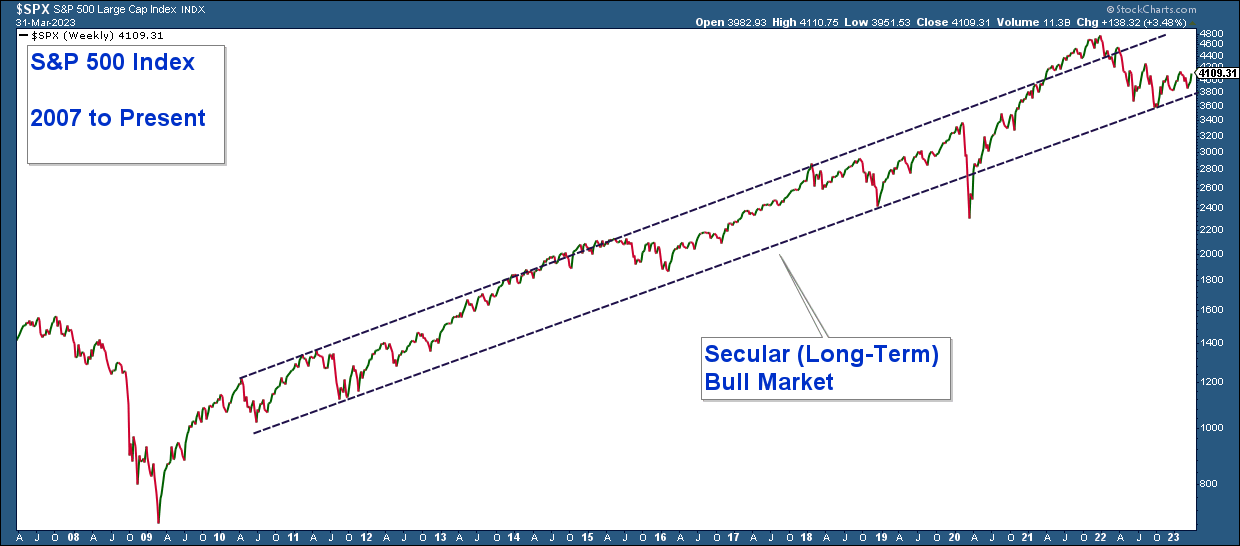

Gráfico semanal del S&P 500

A continuación se muestra un gráfico del S&P 500 que se remonta a 2007. Aquí están mis conclusiones.

- He dibujado un canal alrededor de la acción del precio que se remonta a 2010. Actualmente, el precio sigue dentro de este canal y, por lo tanto, el mercado sigue en un mercado alcista secular (a largo plazo).

Históricamente, cuando el precio ha alcanzado el extremo inferior del canal, ha avanzado con fuerza.- El precio se encuentra en el extremo inferior del canal; por lo tanto, si seguimos en un mercado alcista secular, esperaría que el índice avanzara con fuerza aquí..

- Si el precio cae por debajo del extremo inferior del canal, sería señal de que podríamos estar entrando en un entorno de mercado bajista secular.

A pesar de la corrección del año pasado, la bolsa sigue en un mercado alcista secular (a largo plazo).

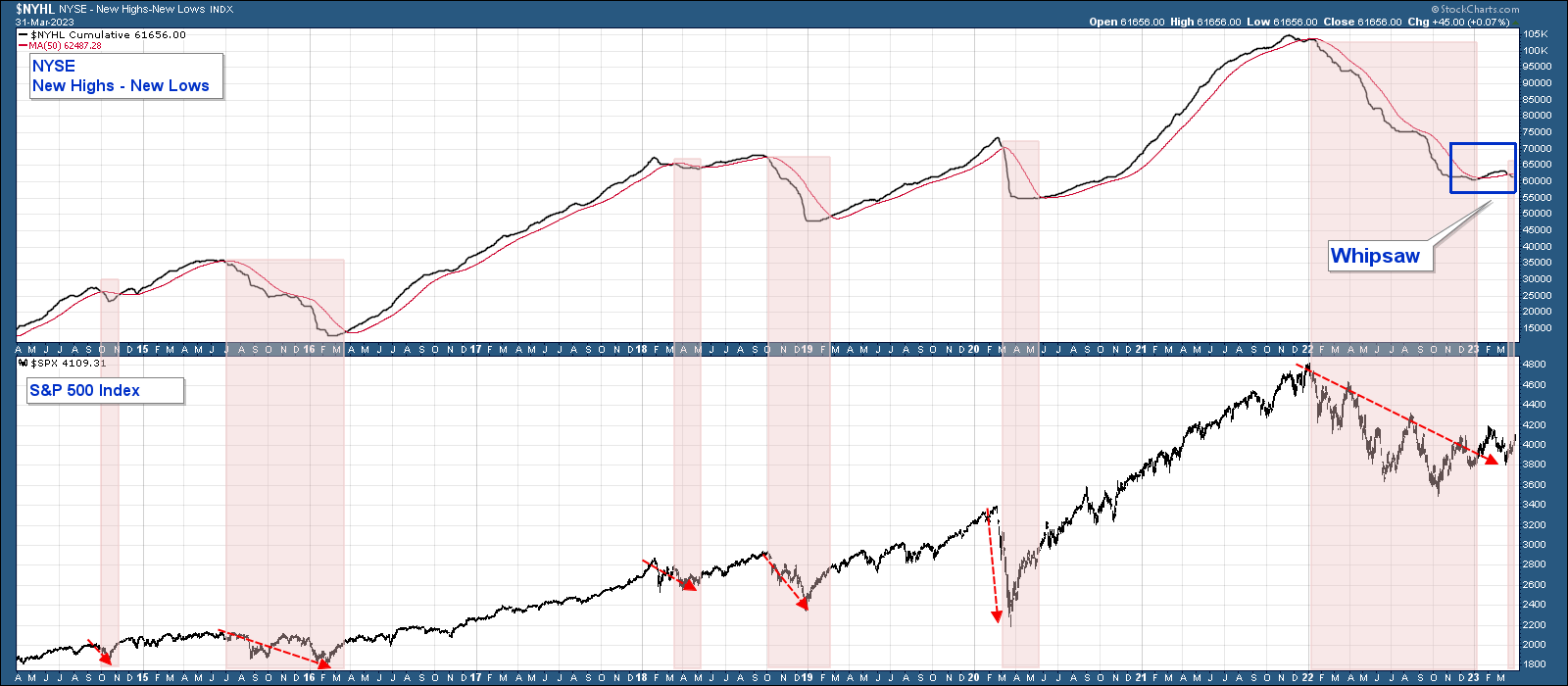

Amplitud del mercado a largo plazo

A continuación se muestra un gráfico del NYSE New Highs Minus New Lows (nuevos máximos menos nuevos mínimos) en el panel superior y el índice S&P 500 en el panel inferior.

Este indicador de amplitud resta los nuevos mínimos de los nuevos máximos. "Nuevos mínimos" es el número de valores que registran nuevos mínimos de 52 semanas. "Nuevos máximos" es el número de valores que registran nuevos máximos de 52 semanas.

Este indicador es una medida confiable a largo plazo de la amplitud del mercado, aunque con un pequeño número de oscilaciones históricas y retrasos a la hora de proporcionar señales. Un movimiento por encima de su media móvil de 50 días es una señal alcista, y por debajo, una bajista. He aquí mis conclusiones.

- Históricamente, cada vez que el indicador caía por debajo de su media móvil (señalada en rojo), el S&P 500 se debilitaba.

- El indicador dio una señal de venta oportuna a principios de 2022 y se mantuvo por debajo de su media móvil durante todo el año.

- El indicador avanzó por encima de su media móvil a principios de este año, dando una señal de compra. Esa señal falló cuando el indicador volvió a caer por debajo de su media móvil, formando lo que parece una falsa señal.

La amplitud del mercado a largo plazo parece débil.

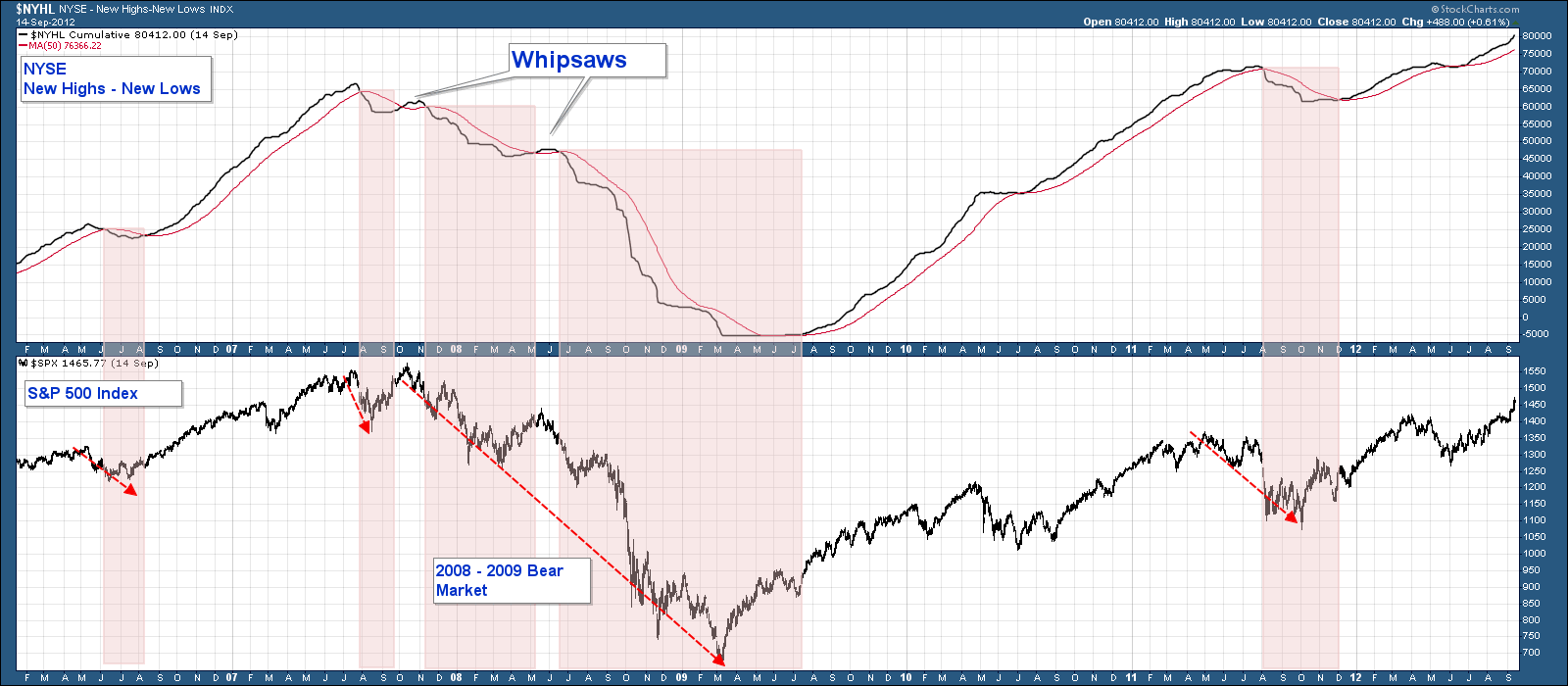

Ahora veamos el mismo indicador de amplitud pero durante el último gran mercado bajista en 2008 - 2009. Observe cómo el indicador hizo un trabajo bastante bueno al señalar la fortaleza y la debilidad del mercado, aunque con un retraso.

Durante ese mercado bajista se produjeron dos patrones de “sierra” que, en retrospectiva, resultaron ser señales falsas.

El cambio de tendencia de este año se parece mucho al del último gran mercado bajista.

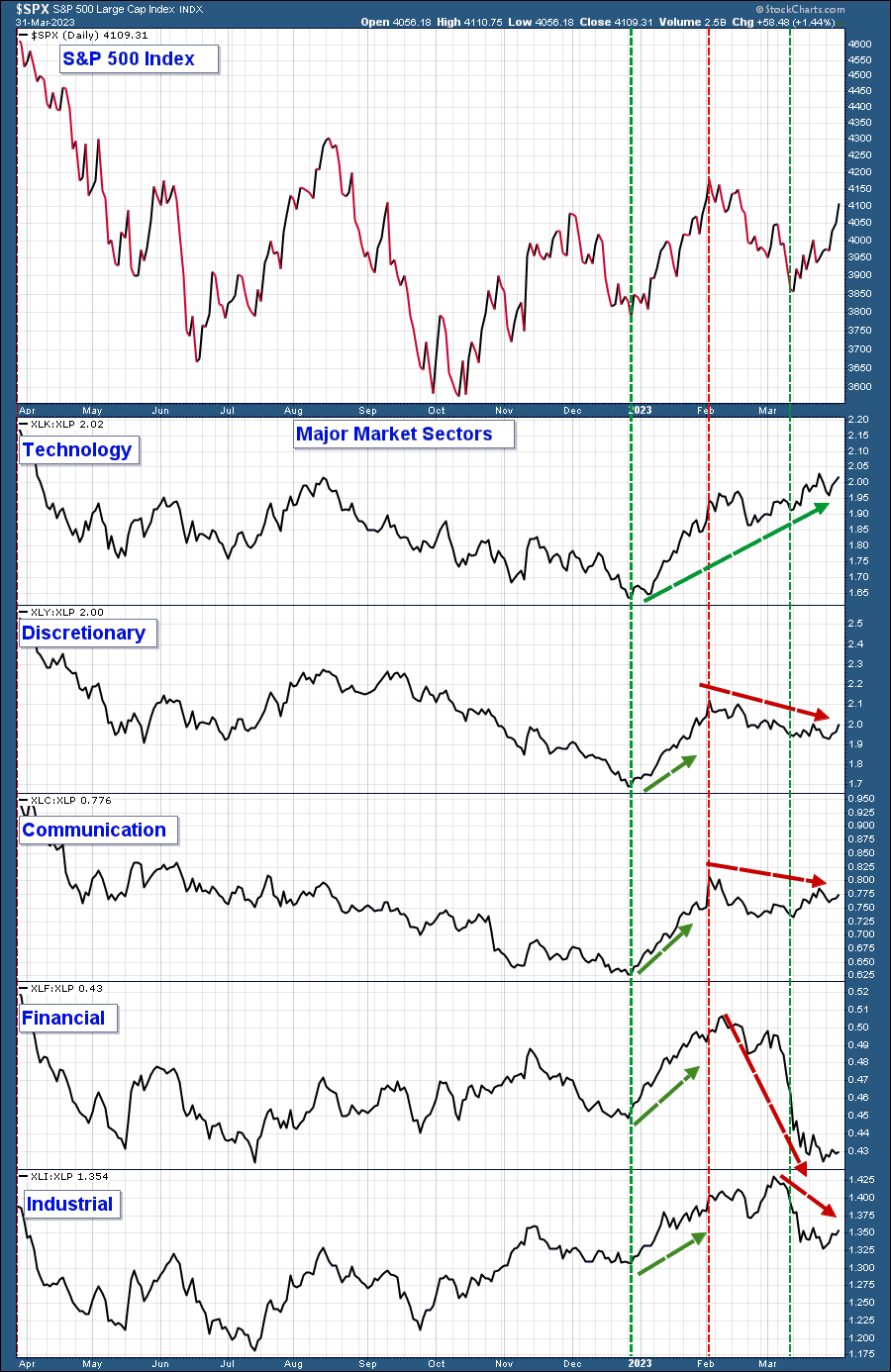

Fortaleza y debilidad del sector

A continuación se muestra un gráfico del S&P 500 en el panel superior y la fortaleza relativa de los principales sectores del mercado en los paneles inferiores.

He trazado un gráfico de la fortaleza relativa de cada uno de estos sectores en relación con Consumer Staples (NYSE:XLP). Elegí XLP porque es un sector que suele funcionar relativamente bien en entornos de mercado desfavorables, ya que los inversionistas buscan reducir el riesgo de sus carteras. Como referencia, he marcado los últimos mínimos y máximos a corto plazo del S&P 500 con líneas verticales rojas y verdes. Estas son mis conclusiones.

- En nuestra actualización del mercado de febrero, señalé que estos sectores habían comenzado a obtener mejores resultados, lo que indicaba un entorno de mercado más alcista y favorable al riesgo. Vean cómo su línea de fuerza relativa avanzó desde principios de año hasta el máximo del mercado de principios de febrero (línea vertical roja).

- Todos los sectores, excepto Tecnología, invirtieron su tendencia y empezaron a bajar en el máximo de febrero.

No observamos una fortaleza relativa generalizada en los principales sectores del mercado. La única excepción es Tecnología.

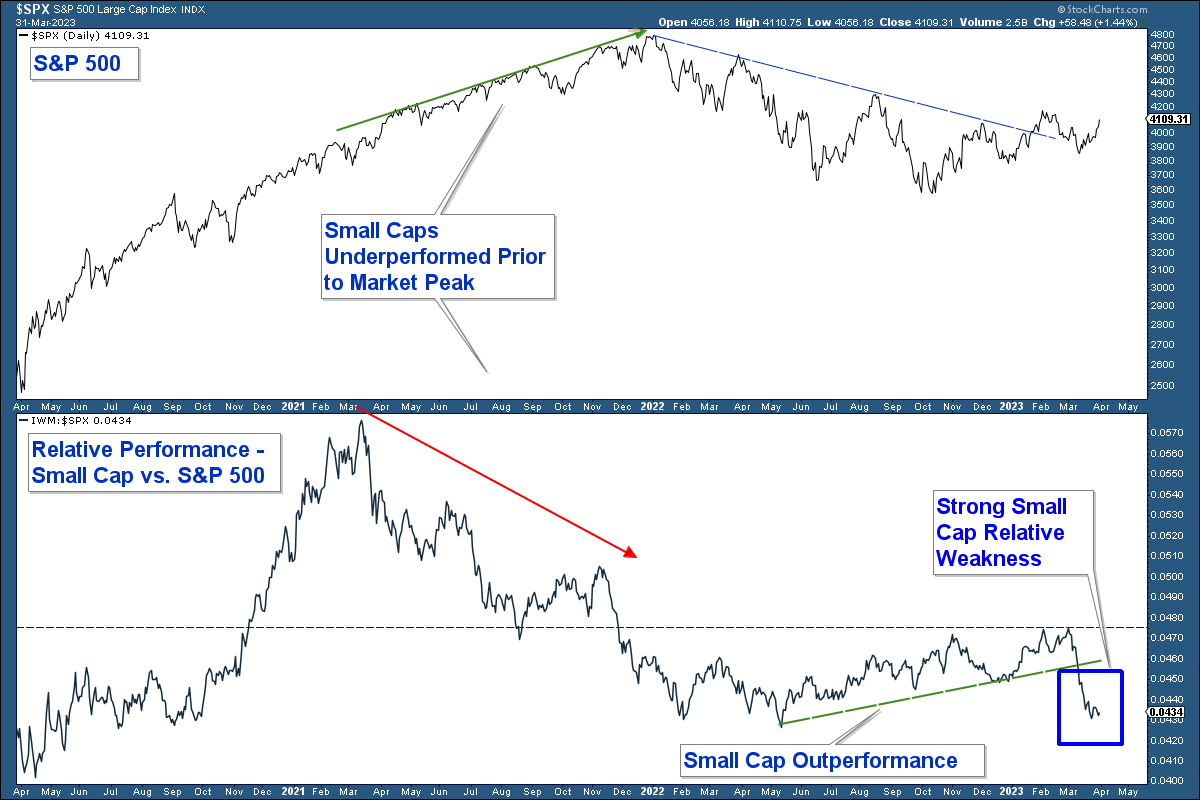

Riesgo a favor frente a riesgo en contra

Durante los periodos de fortaleza del mercado, los activos de mayor riesgo, como los valores de pequeña capitalización, suelen obtener mejores resultados.

A continuación se muestra un gráfico de fortaleza relativa en el panel inferior, en el que se compara el rendimiento de los valores de pequeña capitalización con el índice S&P 500. Cuando la línea sube, indica que los valores de pequeña capitalización están obteniendo mejores resultados (risk-on), y cuando baja, los valores de pequeña capitalización están obteniendo peores resultados (risk-off). He aquí mis conclusiones.

Las pequeñas capitalizaciones obtuvieron peores resultados durante los meses anteriores al máximo del mercado de enero de 2022. Esta debilidad fue una señal de debilidad interna, que precedió a la fuerte caída final del mercado.

Los valores de pequeña capitalización empezaron a obtener mejores resultados en el verano de 2022, lo que sugiere que el mercado estaba adoptando un entorno más propenso al riesgo antes de que el mercado tocara fondo en octubre de 2022. Además, esta fortaleza precedió a una ruptura del S&P 500 por encima de su línea de tendencia bajista y de su media móvil de 200 días (no representada en el gráfico).

La fortaleza relativa de la pequeña capitalización ha caído decisivamente por debajo de su línea de tendencia alcista (verde).

El bajo rendimiento de los valores de pequeña capitalización sugiere un riesgo bajista.

Conclusión

Mientras el S&P 500 siga cotizando por encima de su media móvil de 200 días, las condiciones del mercado son favorables desde el punto de vista de los precios. Sin embargo, dado que la mayoría de los indicadores internos del mercado se han vuelto decididamente negativos, no confío mucho en la capacidad del mercado para seguir cotizando por encima de esta media durante un periodo prolongado, a menos que los indicadores internos mejoren de algún modo.