-

P&G espera un crecimiento orgánico de las ventas de entre el 3% y el 5% para el actual ejercicio fiscal, el más bajo desde 2019

-

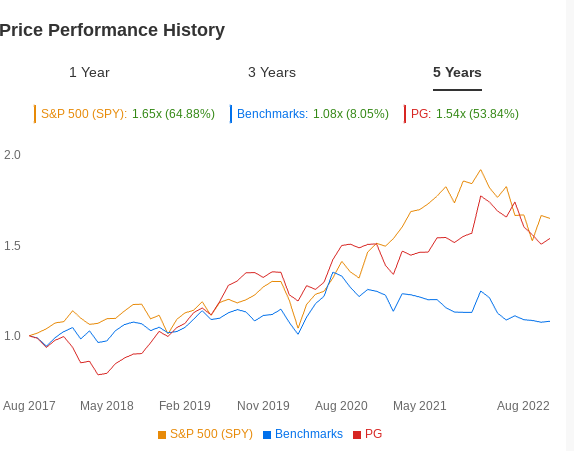

Las acciones de P&G han bajado un 12% este año, superando a sus pares

-

Un fuerte retroceso en las acciones de P&G proporcionará un punto de entrada atractivo a los inversionistas a largo plazo

Para los inversionistas del gigante mundial de productos básicos de consumo Procter & Gamble Company (NYSE:PG), el largo tramo de ganancias que duró muchos años parece haberse estancado, al menos en el corto plazo. El fabricante de Tide y Pampers ha bajado aproximadamente un 12% este año, con un rendimiento inferior al de las acciones del Vanguard Consumer Staples (NASDAQ:SPLS) Index Fund ETF (NYSE:VDC).

Fuente: InvestingPro

Durante su último informe de resultados de la semana pasada, P&G dijo a los inversionistas que espera un crecimiento de las ventas orgánicas del 3% al 5% para el año en curso, el más bajo desde 2019. El gigante con sede en Cincinnati también pronostica que las ganancias por acción rondarán entre un plano y un 4% debido al golpe de 3,300 millones de dólares que espera por la fortaleza del dólar estadounidense, además de los mayores costos de las materias primas y los fletes.

Esta decepcionante previsión dañó un argumento alcista para las acciones de P&G basado en las expectativas de que la empresa estaba en mejor posición para repercutir los precios más altos a los consumidores debido a su amplia cartera de bienes de consumo y a sus eficientes operaciones tras muchos años de reestructuración.

En cambio, los rivales de P&G están mostrando resistencia. Unilever (NYSE:UL), por ejemplo, dijo el mes pasado que el crecimiento de sus ventas superaría el rango declarado del 4.5% al 6.5%. Reckitt Benckiser Group Plc (LON:RKT) y Colgate-Palmolive (NYSE:CL) también elevaron sus previsiones de ventas para el año.

El reto más evidente al que se enfrenta P&G en este duro entorno económico es ofrecer valor cuando los consumidores han empezado a mostrar contención en sus gastos.

Las ventas por unidad de todos los negocios de P&G disminuyeron o se mantuvieron estables en el trimestre, siendo el negocio de aseo personal, incluidas las maquinas de afeitar Gillette, el que más cayó. Excluyendo a Rusia, la compañía dijo que los volúmenes globales habrían sido esencialmente planos.

Objetivo de comprar a la baja

A pesar de este retroceso a corto plazo, las acciones de P&G siguen siendo mi opción favorita entre las empresas de consumo básico. De hecho, un fuerte retroceso proporcionará un punto de entrada mucho más atractivo para los inversionistas a largo plazo.

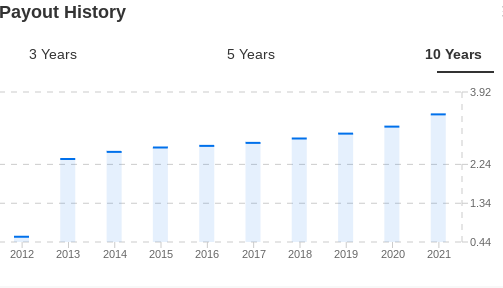

A largo plazo, los inversionistas tienen muchas buenas razones para comprar acciones de P&G. P&G, con sede en Cincinnati, es una acción de dividendos fiable tanto en los buenos como en los malos tiempos. Ha aumentado sus dividendos durante 63 años consecutivos, un historial que pocas empresas pueden igualar. Actualmente paga 0.91 dólares por acción trimestralmente.

Este crecimiento constante de los dividendos también muestra el poder de generación de flujo de caja de la empresa. Su gama de productos, que incluye marcas mundialmente reconocidas como los pañales Pampers, el detergente para la ropa Tide y el papel higiénico Charmin, es lo suficientemente fuerte como para generar un rendimiento sostenido a través de guerras, recesiones y caídas del mercado.

Otra razón que convierte a P&G en una acción de ingresos fiable para mantener en su cartera es que la profunda reestructuración de la empresa en los últimos años la hizo más eficiente para hacer frente a las recesiones económicas.

Bajo el mandato del anterior director general, David Taylor, que se jubiló el año pasado, P&G redujo su lista de marcas de 175 a 65, centrándose en las 10 categorías de productos donde los márgenes son más elevados. Durante ese proceso, la empresa también ha eliminado 34,000 puestos de trabajo mediante una combinación de ventas de marcas, compras y cierres de plantas, reduciendo más de 10,000 millones de dólares en costos.

Dicho esto, parece bastante probable que el crecimiento de las ventas de P&G se vea atenuado en relación con los últimos años, cuando la demanda de bienes de consumo era extraordinariamente alta debido a la pandemia. No obstante, las cifras deberían seguir siendo sólidas, impulsadas por los elevados niveles de empleo y la salud de los balances de los hogares.

Conclusión

Los últimos resultados de P&G muestran que el gigante del consumo está entrando en un periodo de crecimiento lento, perjudicado por la mayor inflación, la fortaleza del dólar estadounidense y las interrupciones del negocio en Rusia y China. Pero cualquier debilidad en las acciones de P&G es una oportunidad de compra para los inversionistas a largo plazo que quieran beneficiarse del crecimiento constante de los dividendos de la empresa y de su potencial de rebote.

Divulgación: El autor está largo en P&G.

***

¿Está interesado en encontrar su próxima gran idea? InvestingPro+ le ofrece la posibilidad de examinar más de 135,000 valores para encontrar los que más crecen o los más infravalorados del mundo, con datos, herramientas y conocimientos profesionales.