-

La temporada de informes del tercer trimestre de 2024 fue, según una medida, la mejor en tres años.

-

El optimismo abunda entre los analistas de Wall Street, mientras lempiezan a circular las previsiones para el S&P 500® en 2025.

-

Los inversores deben considerar los riesgos macroeconómicos y específicos de las empresas que se perfilan hacia finales de año.

-

¿Cómo invertir con éxito? Averígüelo con InvestingPro: ¡Aproveche al máximo al CYBER MONDAY AMPLIADO! ¡Última oportunidad de conseguir InvestingPro con un 55% de DESCUENTO! Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

Se espera que la tasa de crecimiento de los beneficios del S&P 500 se ubique cerca del 6% en el tercer trimestre, una cifra bastante sólida considerando que, al inicio de la temporada de presentación de informes, los analistas anticipaban un aumento del BPA inferior al 5%. De cara al futuro, los optimistas tendrán motivos para celebrarlo si se confirma el consenso sobre las previsiones de beneficios para el trimestre en curso.

Según FactSet (NYSE:FDS), el mercado ve una aceleración del crecimiento del BPA en el 4T, hasta el 12%. Se espera que esta trayectoria se mantenga hasta 2025; el ritmo de crecimiento de los beneficios de explotación por acción para el S&P 500 se sitúa actualmente en el 15%.

Los analistas observan con entusiamo

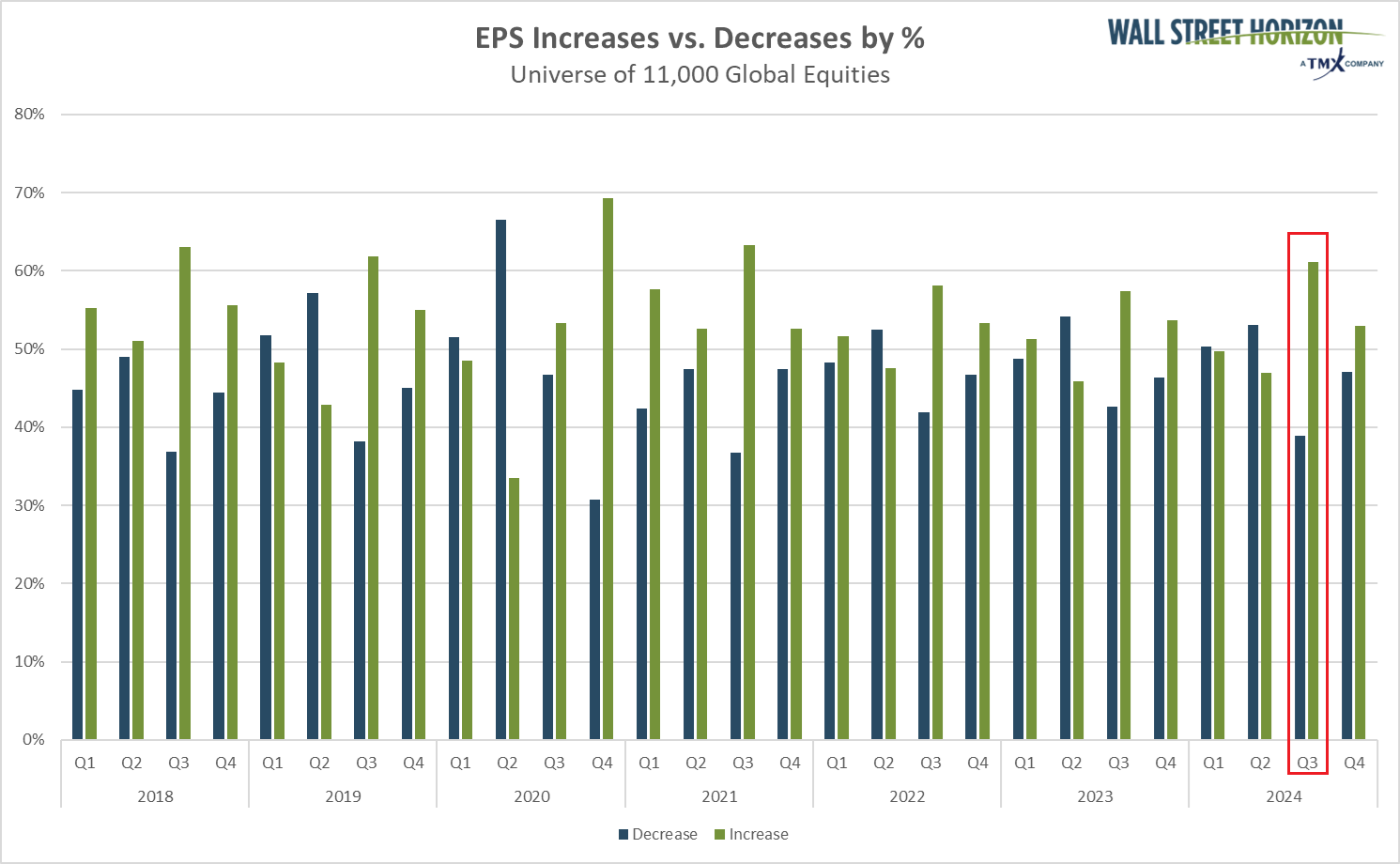

Algunos expertos sostienen que una tasa de crecimiento del BPA en niveles de mediados de la década es un objetivo ambicioso. Si bien las tendencias históricas indican que las estimaciones de beneficios suelen ajustarse a la baja durante la primera mitad de un año natural, las empresas globales están demostrando, por así decirlo, su solidez financiera. Nuestros datos muestran que un 22% neto de las empresas reportaron cifras de beneficios más altas en el tercer trimestre en comparación con el mismo periodo del año anterior. Este es el mayor aumento neto desde el tercer trimestre de 2021, cuando los tipos de interés eran extremadamente bajos y la especulación dominaba los mercados globales.

De hecho, en una base móvil de cuatro trimestres, el porcentaje de aumentos de BPA frente a disminuciones ha alcanzado el 5,6%, el nivel más alto en tres años.

El trimestre con más aumentos netos del BPA desde el tercer trimestre de 2021

Para los inversores, el desafío es determinar si estas tendencias son señales o simplemente ruido. Es importante considerar que cuando las empresas reportan ganancias superiores, podría ser indicativo de un exceso de optimismo. Después de todo, las acciones suelen anticipar las noticias, especialmente aquellas que reflejan tendencias pasadas, como el perfil de ganancias de un período anterior. No obstante, parece razonable afirmar que Wall Street ha incrementado su confianza en las perspectivas para los próximos 13 meses.

Medias llenas de predicciones positivas

Desde mediados de noviembre, los objetivos de precios del S&P 500 se han incrementado de manera notable. Para ponerlo en perspectiva, Goldman Sachs (NYSE:GS) prevé que el S&P 500 cierre 2025 en 6.500, lo que representaría un 9% más que los niveles actuales. Por su parte, Wells Fargo (NYSE:WFC) proyecta un cierre en 6,600, mientras que Deutsche Bank (ETR:DBKGn) incluso ha establecido una estimación de 7.000.

Incluso los mejores analistas admiten que esto puede ser algo similar a lanzar dardos, pero ajustar las previsiones de precios para finales de año brinda al menos una idea del sentimiento del mercado. Además, los comentarios sobre estas estimaciones ofrecen un contexto valioso sobre la situación macroeconómica de cara a la temporada navideña, que suele ser más tranquila en los mercados financieros.

Una inversión de las previsiones desalentadoras de años anteriores

El optimismo de los analistas marca un giro respecto a las perspectivas mayoritariamente negativas de hace un año y de finales de 2022. Los objetivos para el S&P 500 a finales de 2024 implicaban un modesto repunte de precios de un solo dígito. Sin embargo, hasta finales de noviembre, el índice había experimentado un ascenso superior al 25% en lo que va de año. Tras el cierre del mercado bajista de 2022, los estrategas eran históricamente pesimistas, pronosticando un año negativo para el S&P 500 por primera vez en varias décadas. No obstante, el índice logró una rentabilidad superior al 20% en 2023.

Por lo tanto, las previsiones alcistas actuales deben ser consideradas con cautela. Es importante tener en cuenta los posibles vientos en contra: el índice del dólar alcanzó máximos de dos años antes del Día de Acción de Gracias, mientras que la confianza de los inversores, según The Conference Board, experimentó un notable aumento a mediados de noviembre. A la par, el Índice de Incertidumbre Económica alcanzó su nivel más alto en casi cuatro años.

Tendencias empresariales en las próximas semanas

De hecho, las empresas estadounidenses tienen mucho trabajo por delante si quieren seguir sorteando el malestar macroeconómico durante los próximos trimestres. Es importante señalar que, aunque estemos en el último mes del año, diciembre está repleto de acontecimientos empresariales, incluidas las conferencias.

Esta semana y la que viene se celebrarán numerosos actos importantes antes de dar por concluido el año 2024. Ahora parece el momento ideal para que los ejecutivos, al igual que los profesionales de Wall Street, ofrezcan sus perspectivas sobre las macro y microtendencias que influyen en su capacidad de generar beneficios.

Contar con el consumidor

En última instancia, el futuro de los mercados podría depender de la salud del mercado laboral. Si el próximo año nos enfrentamos a un revés en los mercados o si la racha de buenas noticias continúa, estará determinado en gran medida por el comportamiento de los salarios. Desde mediados de 2023, los trabajadores han experimentado un crecimiento salarial real positivo cada mes, ajustado a la inflación.

El consejero delegado de Walmart (NYSE:WMT) destacó la fortaleza de los consumidores, aunque Target (NYSE:TGT) presentó un trimestre por debajo de las expectativas. En conjunto, el sector minorista mostró un tono positivo, lo cual se refleja en el comportamiento del SPDR® S&P® Retail ETF (XRT), que alcanzó su nivel más alto desde enero de 2022 la semana pasada.

¿Será necesario abrigarse, o continuará la economía manteniendo su calidez?

odría decirse que la Reserva Federal, el principal factor X de los últimos años, ha estado ausente en la actualización de esta semana. ¿No sería conveniente que la política monetaria pasara a un segundo plano en 2025? Un enfoque mayor en el potencial de beneficios y los riesgos de las empresas, en lugar de desgastar el análisis sobre lo que las palabras del FOMC puedan significar para los mercados, sería un cambio bien recibido.

A día de hoy, los operadores de tipos anticipan unos pocos recortes adicionales antes de diciembre de 2025, en lugar de los más de 10 recortes totales de un cuarto de punto que se esperaban cuando comenzó la campaña de recortes de la Fed en septiembre.

Una Fed menos acomodaticia podría representar un riesgo, pero también podría ser indicativa de un mayor optimismo económico para el próximo año. De manera similar, las empresas europeas podrían verse favorecidas por recortes más agresivos por parte del Banco Central Europeo (BCE), ya que la Eurozona lucha con un crecimiento más lento frente a las saludables tendencias de expansión económica de EE. UU.

En resumen

Es hora de los pronósticos en Wall Street. Los objetivos de precios del S&P 500 para finales de 2025 sugieren un horizonte positivo para los próximos 13 meses, pero no están exentos de riesgos que deben ser evaluados tanto por los inversores como por los ejecutivos empresariales. Un activo calendario de conferencias ayudará a perfilar el panorama para el próximo año, justo antes del inicio de la temporada de resultados del cuarto trimestre a mediados de enero.

-

¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? ¡APROVECHE EL CYBER MONDAY AMPLIADO! ¡Última oportunidad de conseguir InvestingPro con un 55% de DESCUENTO! InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.