-

El aumento de la eficiencia de Uber dispara las cotizaciones, pero se cuestiona su sostenibilidad a largo plazo.

-

Perspectivas positivas para los beneficios futuros de Uber, con una proyección de crecimiento significativo del BPA para 2024.

-

Los vehículos autónomos y las inversiones en inteligencia artificial cambian las reglas del juego para la rentabilidad de Uber.

Pocas empresas en Wall Street han sido capaces de captar mejor el blindaje de este año que el gigante del transporte Uber Technologies (NYSE:UBER).

Por un lado, la empresa con sede en San Francisco se ha beneficiado enormemente del resurgimiento de los valores tecnológicos de altos vuelos, ya que los inversionistas anticipan unas condiciones financieras más dóciles a corto plazo, favoreciendo a las empresas que aún no han obtenido beneficios en todo el año.

Por otra parte, y quizás lo más importante, Uber ha estado arrasando en lo que Zuckerberg denominó el "año de la eficiencia".

La empresa no solo ha publicado sus dos mejores informes de beneficios desde que comenzó a cotizar en bolsa, superando las estimaciones de beneficios por acción de los analistas en un elevado 1.570% en el cuarto trimestre de 2022 y en un 100% en el primer trimestre de 2023, sino que también lo ha hecho recortando gastos, aumentando los ingresos y mejorando los márgenes de EBITDA (ingresos brutos) en un momento en el que los costos laborales aumentaron bruscamente y la amenaza de regulación para los conductores de todo el mundo pesó sobre el gasto legal.

Tras una pandemia difícil -que llevó a la empresa a aplazar sus planes de un año plenamente rentable-, la combinación de factores de este año ha impulsado al gigante de los servicios de transporte a domicilio a su máximo de 52 semanas con una subida de casi el 100%. A largo plazo, sin embargo, la compañía sigue estando casi un 25% por debajo de su alza histórica de 64.05 dólares.

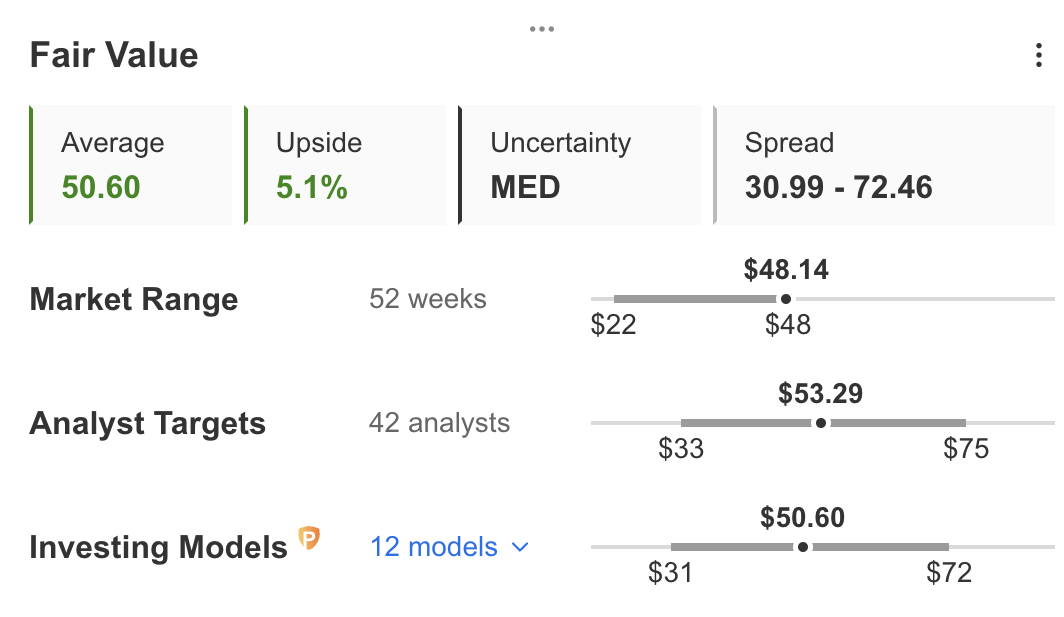

La estimación del valor razonable de InvestingPro indica que Uber todavía tiene un potencial alcista del 5.1% en los próximos 12 meses con una incertidumbre media.

Fuente: InvestingPro

Desde el punto de vista macroeconómico, el mercado ha ampliado su repunte interanual hacia más sectores, lo que sugiere que podría estar a punto de producirse una corrección más amplia de unos valores aparentemente sobrecomprados.

Con una valoración al alza desde una perspectiva a corto plazo, pero con una tendencia alcista de los beneficios, el debate entre alcistas y bajistas sobre las acciones de Uber es cada vez más controvertido.

Profundicemos en los fundamentales de la empresa para comprender en qué punto nos encontramos ahora mismo.

Crecimiento de la rentabilidad y márgenes

Tras la salida a bolsa de la compañía en 2019, Uber aún no ha logrado registrar un año completo de rentabilidad y, por lo tanto, todavía mantiene un ratio precio-beneficio negativo del -28.9%. Sin embargo, desde que dio la vuelta a la tortilla en el cuarto trimestre de 2022 con un batido masivo de ganancias, los días no rentables de Uber han sido contados.

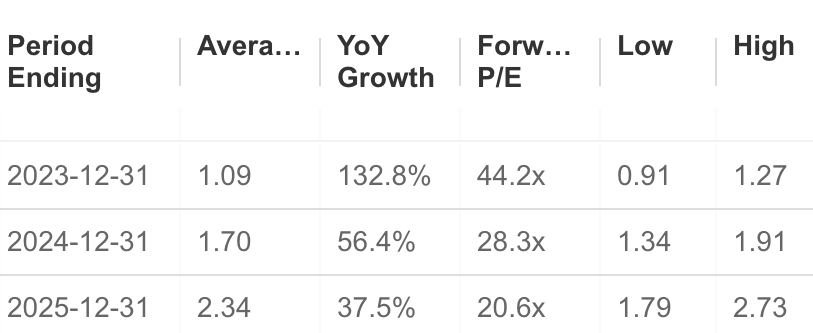

Fuente: InvestingPro

Wall Street tiene grandes expectativas para los futuros beneficios de Uber, con un BPA previsto de 1.09 dólares por acción este año, 1.70 dólares en 2024 y 2.34 dólares en 2025. Esto supondría un impresionante aumento del 37%, 56.4% y 132.8%, respectivamente, situando el ratio precio-beneficio en 20x en 2025.

Fuente: InvestingPro

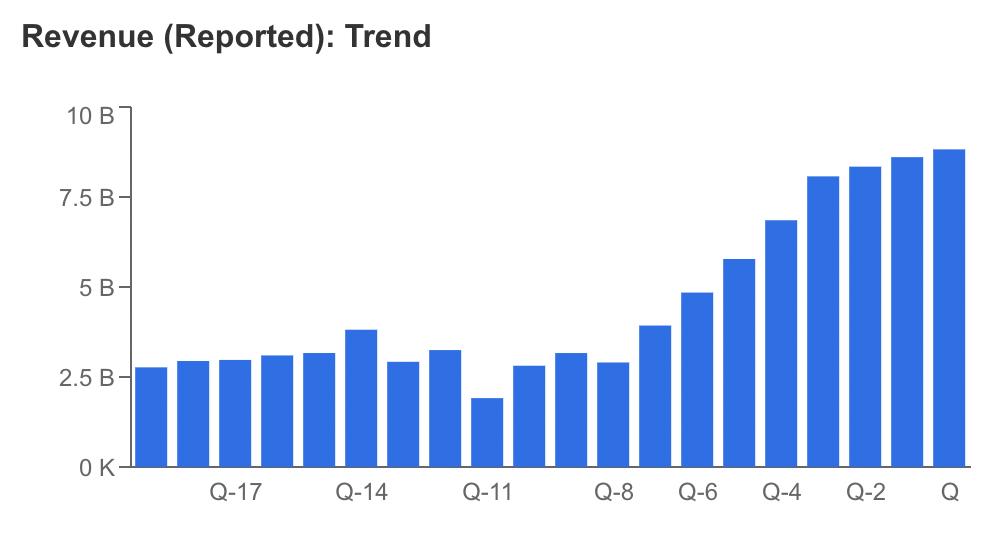

Los ingresos también tienden a subir mucho y se espera que alcancen niveles irresistibles en 2024. Según las proyecciones, se espera que los ingresos de Uber aumenten un 18% en 2023 y otro 19% en 2024, alcanzando los 44,510 millones de dólares en comparación con los 31,880 millones de dólares en todo el año 2022.

Fuente: InvestingPro

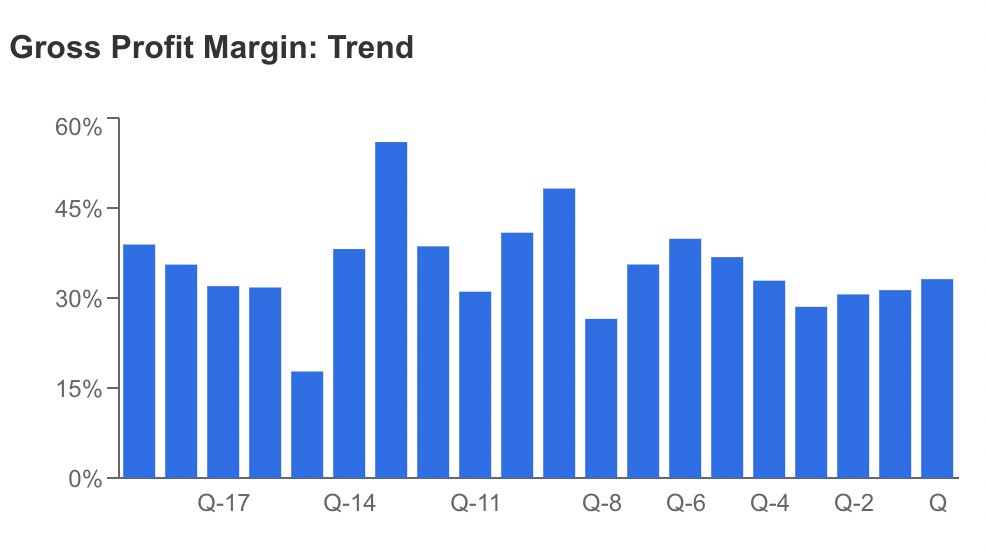

Y lo que es más impresionante, esas cifras vienen de la mano de la mejora de los márgenes brutos a pesar del difícil entorno macro, especialmente para las empresas que dependen de mano de obra altamente calificada.

Fuente: InvestingPro

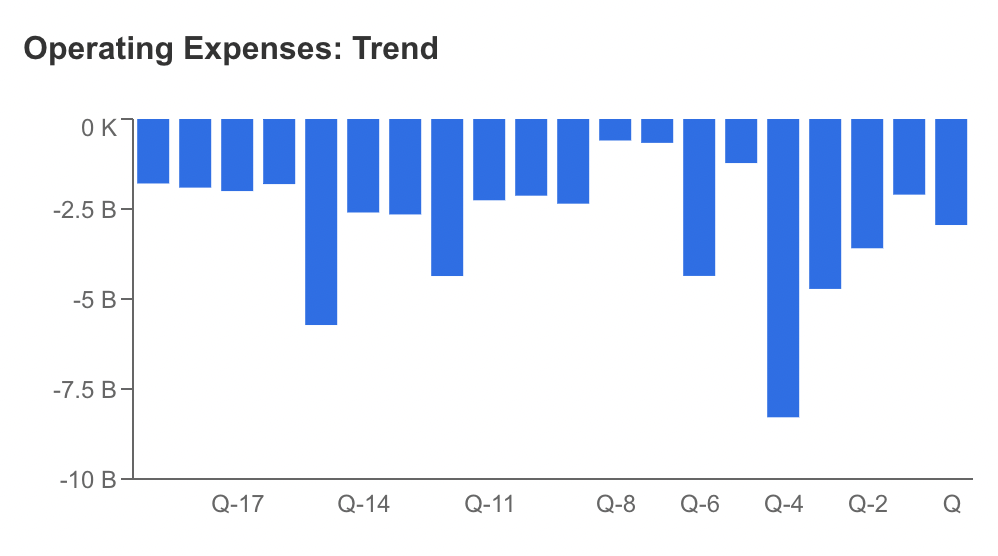

Uber también ha reportado menores gastos operativos, lo que indica que la compañía ha logrado mantenerse financieramente resistente mientras trabaja pacientemente hacia un 2024 altamente rentable.

Fuente: InvestingPro

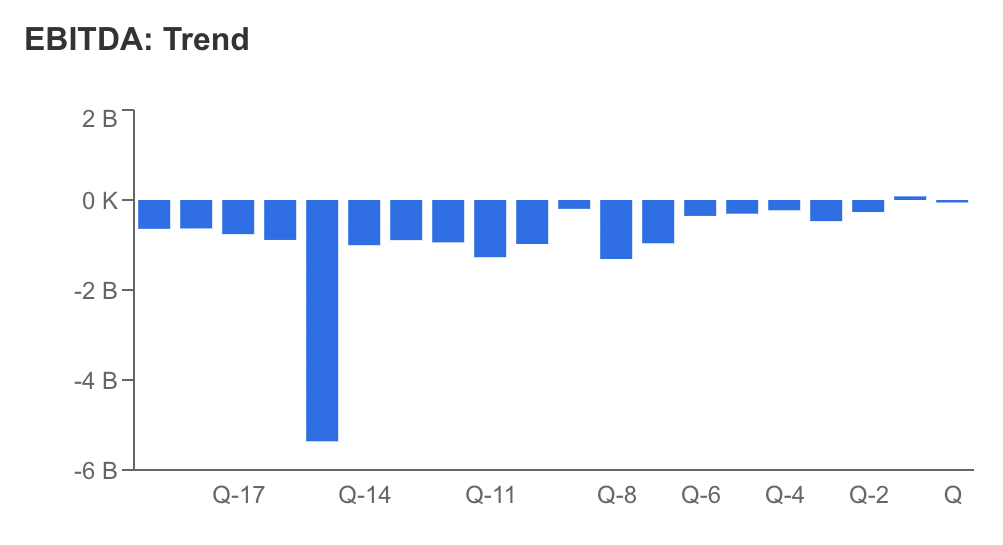

Pero la principal métrica a la que los inversionistas deben prestar atención en las ganancias de mañana son los márgenes EBITDA (ingresos brutos) de Uber. Después de obtener una lectura positiva por primera vez en el cuarto trimestre de 2022, la compañía ha estado luchando por mantener una lectura neutral.

Fuente: InvestingPro

Una lectura neutral a positiva mañana implicaría que Uber ha estado haciendo un trabajo mucho mejor que la competencia en términos de asegurar fondos para futuras inversiones, lo que debería ser clave en 2024 en adelante, ya que se espera que una combinación de desarrollos de IA (inteligencia artificial) y autos eléctricos supere al sector.

Vehículos autónomos e IA

Uber imagina un futuro en el que flotas de vehículos autónomos naveguen sin problemas por las bulliciosas ciudades, revolucionando el transporte urbano, el reparto de comida y servicios de logística.

Recientemente, a finales de mayo, la empresa dio un notable paso adelante hacia la materialización de esta visión al desvelar una innovadora asociación estratégica plurianual con Waymo, líder de renombre en tecnología de conducción autónoma.

El director general, Dara Khosrowshahi, dijo entonces que prevé que la integración de los vehículos autónomos creará un ciclo que se reforzará a sí mismo. Según su visión, a medida que se desplieguen más autos autónomos en las carreteras, aumentarán las opciones de transporte, lo que, a su vez, hará bajar los precios gradualmente. Esta asequibilidad debería estimular un aumento de la demanda de estos servicios, impulsando así una mayor expansión y adopción de los vehículos autónomos en el mercado.

Estamos absolutamente comprometidos con los autos autónomos", dijo Khosrowshahi a la NBC en ese momento.

Desde el punto de vista empresarial, si Uber logra desplegar plenamente una estrategia de este tipo en los próximos años, los márgenes tenderían a reducirse mucho, lo que mejoraría los ingresos y, por tanto, haría que el precio de las acciones fuera muy barato desde una perspectiva fundamental.

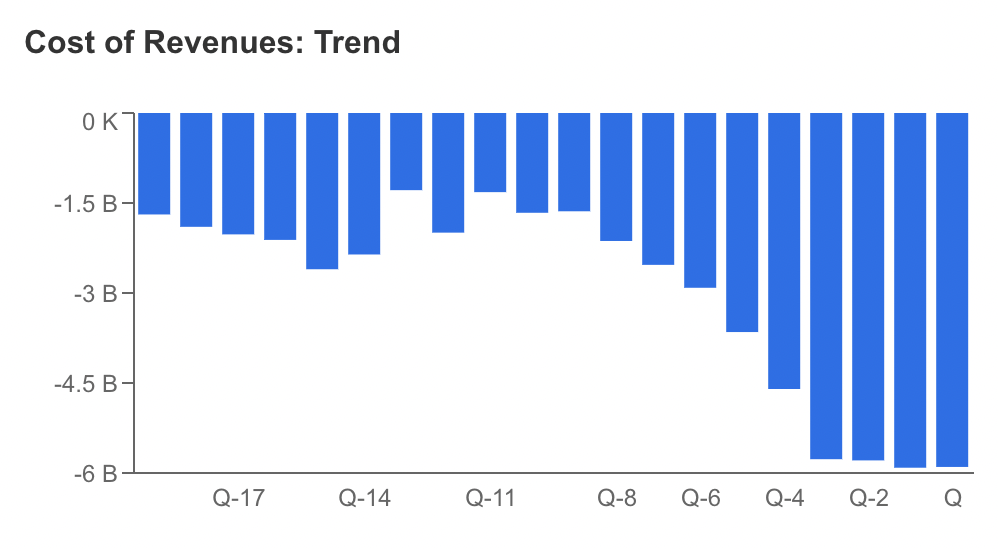

Una vez más, el principal lastre de la rentabilidad de Uber sigue siendo su elevado costo de los ingresos, debido a los porcentajes que paga a sus conductores en un entorno inflacionista.

Fuente: InvestingPro

Para que la visión del director general Khosrowshahi funcione, Uber ha estado invirtiendo fuertemente en IA y en la mejora de sus centros de datos.

Uber ya incorpora IA en varios aspectos de sus operaciones, como la planificación de rutas, la previsión de la demanda y la comunicación con los clientes. Sin embargo, el siguiente paso -integrar la IA y la conducción autónoma- es un salto importante que dependerá de unos márgenes saludables por parte del gigante. Además, las implicaciones legales de tal esfuerzo podrían muy bien pesar sobre las finanzas de la empresa a lo largo del proceso.

Otro problema legal es la constante filtración de datos de los usuarios en las aplicaciones de Uber, que ha estado consumiendo grandes sumas de inversión de la empresa. Como el director general promete seguir invirtiendo en este campo, es posible que los costes operativos de Uber sigan siendo elevados en el futuro.

Balance final

Márgenes, márgenes, márgenes.

Las perspectivas de futuro de Uber son prometedoras tanto desde el punto de vista macroeconómico como microeconómico. Sin embargo, el atractivo de la inversión dependerá de la capacidad de la empresa para garantizar una financiación sustancial en medio de unos gastos de explotación elevados.

A medida que se intensifique la carrera por los vehículos autoconducidos y la implantación generalizada de la IA en la vida cotidiana, sólo las empresas más eficientes podrán prosperar. En particular, Uber ha demostrado una ventaja sobre sus rivales y se espera que mantenga esta ventaja competitiva en los próximos años.

Para los inversionistas que buscan ganancias a largo plazo, las acciones de Uber parecen prometedoras. No obstante, se impone la cautela, ya que los niveles actuales pueden indicar una situación de sobrecompra, y un retroceso más amplio del mercado podría presentar una oportunidad atractiva para quienes busquen un punto de entrada ventajoso.

***

¡Date prisa y disfruta del último día de nuestras rebajas de verano InvestingPro!