- El XLE ha subido considerablemente en 2022

- Caída del mercado de valores

- Los tipos de interés más altos y la subida del dólar no suelen ser alcistas para las materias primas energéticas

- La lucha contra el cambio climático no favorece a los combustibles fósiles

- 3 factores que seguirán impulsando el XLE al alza

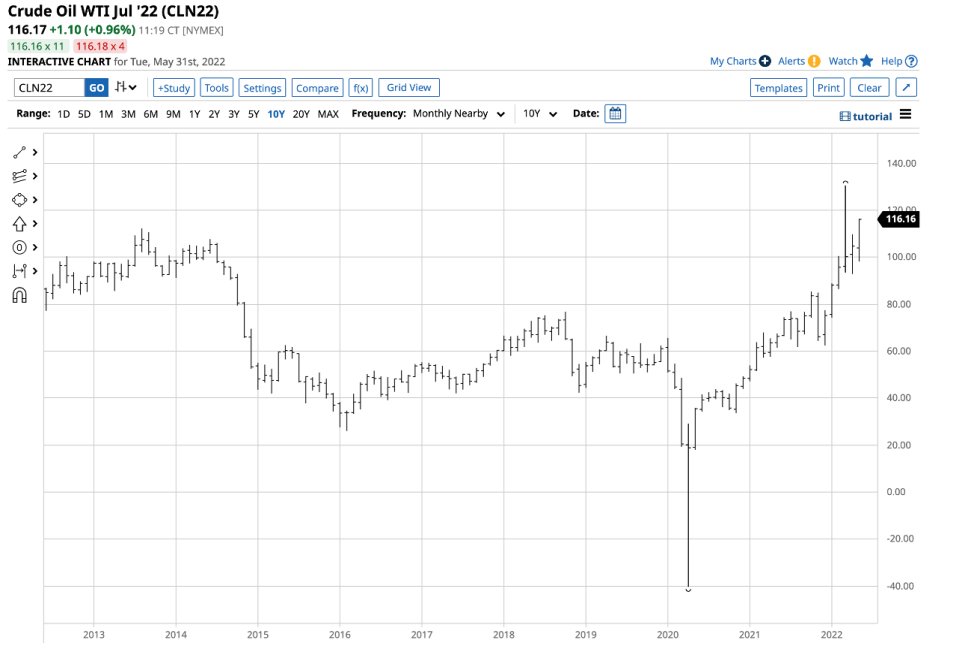

Los precios del crudo, el gas natural y el carbón han subido considerablemente desde los mínimos de 2020. En abril de 2020, los precios del petróleo crudo del NYMEX de próximo vencimiento registraron mínimos históricos, ya que el contrato con vencimiento cayó por debajo de cero hasta -40,32 dólares por barril. Los futuros del Brent cayeron hasta 16 dólares por barril, mínimos de este siglo. El gas natural registró mínimos de 25 años en 1,44 dólares por MMBtu en junio de 2020, y el carbón térmico para entrega en Rotterdam cayó a 38,45 dólares por tonelada en abril de 2020.

Desde entonces, los precios se han disparado, y el petróleo y el gas han registrado sus cotas más altas desde 2008. Los precios del carbón y de los productos petrolíferos han registrado nuevos máximos históricos ya que las implosiones de precios de los combustibles fósiles de 2020 se convirtieron en explosiones en 2022.

Las empresas que extraen hidrocarburos de la corteza terrestre están experimentando un auge de beneficios, incluso cuando el mercado de valores en general se ha convertido en un juego de esperar a que el precio toque fondo para comprar. Tras ir a la zaga del mercado bursátil durante años, las empresas energéticas tradicionales son ahora líderes, registrando ganancias mientras el resto del mercado bursátil cae.

El S&P 500 Energy Sector SPDR (NYSE:XLE) contiene una cartera de las principales empresas energéticas tradicionales de Estados Unidos. Ha sido el lugar correcto en el que estar en 2022 mientras el mercado de valores sigue corrigiendo su rumbo. El sector energético ha bajado con el mercado de valores en el pasado, pero 2022 no es un año cualquiera.

El XLE ha subido considerablemente en 2022

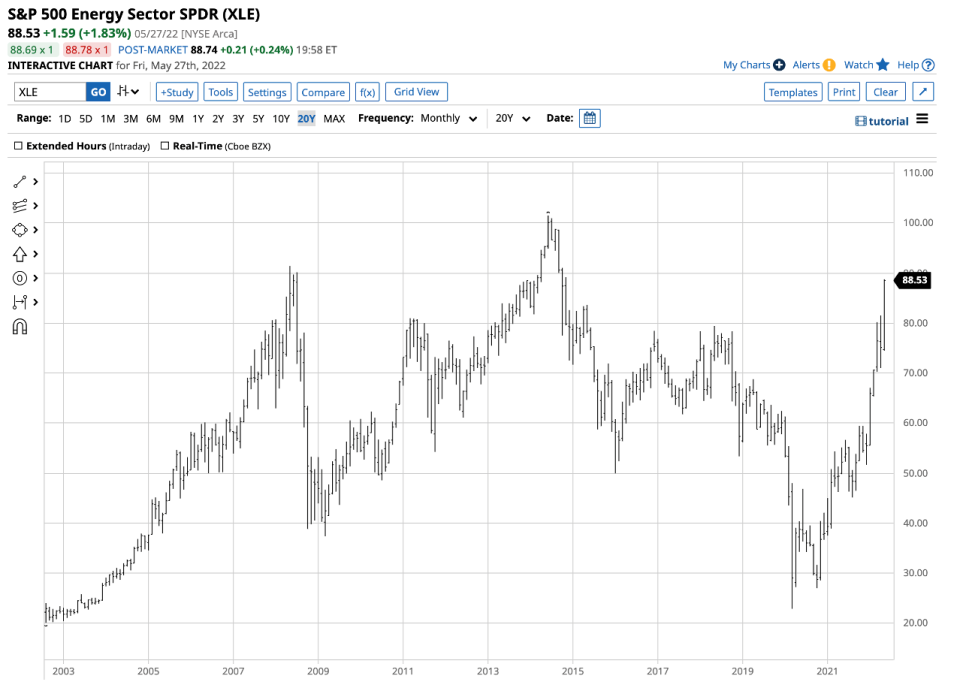

Tras registrar su cota más baja desde agosto de 2003 en 22,88 dólares por acción en marzo de 2020, el ETF XLE ha registrado mínimos y máximos más altos.

Fuente: Barchart

El gráfico destaca el ascenso del tradicional ETF del sector energético. En marzo de 2022, el XLE eclipsó los máximos de mayo de 2018. Tras cerrar en el nivel de 55,50 dólares el 31 de diciembre de 2021, más del doble del precio de los mínimos de marzo de 2020, el XLE alcanzó máximos de 88,77 dólares el 27 de mayo de 2022, lo que supone una subida del 59,9%. El XLE cerró en el nivel de 88,53 dólares por acción el viernes 27 de mayo.

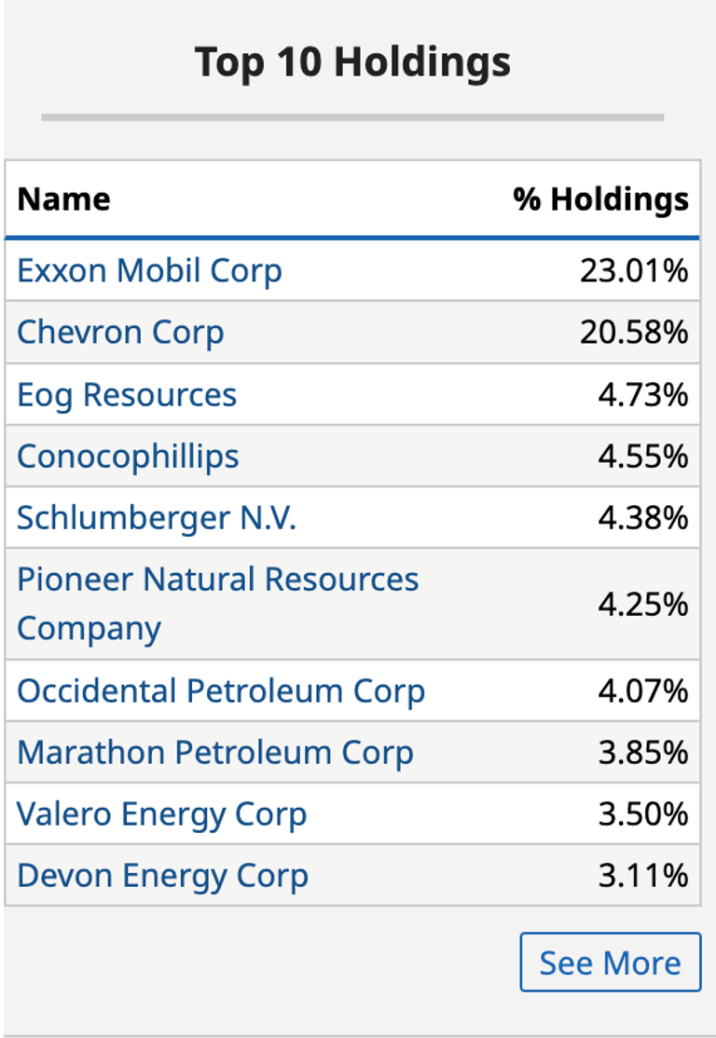

El XLE posee las principales empresas estadounidenses relacionadas con el petróleo y el gas. Entre los 10 principales participantes se encuentran:

Fuente: Barchart

El ETF tiene más de un 43,5% de exposición a las dos principales empresas integradas de petróleo y gas de Estados Unidos: Exxon (NYSE:XOM) Mobile y Chevron (NYSE:CVX).

Caída del mercado de valores

En 2022, el ascenso del XLE ha sido especialmente impresionante, dada la caída de los principales índices bursátiles de Estados Unidos.

Fuente: Barchart

El gráfico destaca el descenso del S&P 500, el índice bursátil más diversificado de Estados Unidos. El índice ha pasado de los 4.766,18 del 31 de diciembre de 2021 al nivel de 4.158,24 el 27 de mayo, lo que supone una caída del 12,8%. A los índices NASDAQ Composite, de tecnológicas, y el Russell 2000, de pequeña capitalización, les ha ido incluso peor que al S&P 500. La energía ha sido un oasis para los inversores durante la actual corrección bursátil.

Los tipos de interés más altos y la subida del dólar no suelen ser alcistas para las materias primas energéticas

Históricamente, la subida de los tipos de interés y el fortalecimiento del dólar han lastrado los precios de las materias primas, y la energía no es una excepción. Los tipos más altos impulsan los costes de financiación y los gastos de inventario. El dólar estadounidense es la moneda de reserva del mundo y la referencia de precio para la mayoría de las materias primas. A medida que sube el valor del dólar, provoca un aumento de los precios en otros instrumentos de cambio.

Mientras tanto, 2022 es cualquier cosa menos un año normal. El aumento de la inflación está incrementando los costes de producción. La guerra de Ucrania ha convertido el petróleo y el gas en armas en un conflicto económico entre Rusia, con el apoyo de China, contra Estados Unidos, Europa y sus aliados. Los precios del petróleo y del gas natural se han disparado en 2022.

Fuente: Barchart

El gráfico muestra la subida de los futuros del crudo del NYMEX de próximo vencimiento desde los 75,21 dólares de finales de 2021 hasta los 116,17 dólares por barril del 30 de mayo, una subida del 54,5%.

Fuente: Barchart

Los precios del gas natural de próximo vencimiento pasaron de 3,73 dólares el 31 de diciembre de 2021 al nivel de 8,70 dólares por MMBtu el 30 de mayo, es decir, una subida de más del 133%.

El petróleo crudo del NYMEX registró máximos de 130,50 dólares por barril en marzo, y los futuros del gas natural se situaron en 9,447 dólares por MMBtu la semana pasada. Los máximos históricos de 2008 para el crudo del NYMEX se registraron en 147,27 dólares, y el gas natural registró máximos de 15,78 dólares por MMBtu en 2005.

Las tendencias técnicas alcistas de las materias primas energéticas siguen apoyando la subida de los precios. Si bien el petróleo y el gas natural no han registrado máximos históricos a partir del 27 de mayo, los precios de la gasolina y los productos destilados han registrado máximos históricos en las últimas semanas. Los precios del gas natural en Europa y Asia también han registrado máximos históricos. Los futuros del petróleo y del gas natural siguen tendiendo a desafiar sus máximos históricos.

A partir del 27 de mayo, el camino de menor resistencia para el XLE sigue siendo al alza. El próximo objetivo técnico para el ETF se sitúa en los máximos históricos de 2014:: 101,52 dólares. La capitalización de mercado del ETF XLE asciende a 41.728 millones de dólares y negocia una media de más de 37,2 millones de acciones al día.

El fondo cobra una comisión de gestión del 0,10% y paga a los accionistas un dividendo anual combinado de 2,52 dólares, lo que se traduce en una rentabilidad del 2,85%. El XLE ha proporcionado a los participantes del mercado lo mejor de ambos mundos en un mercado bursátil a la baja: revalorización del capital y un rendimiento superior al del mercado.

Tres factores deberían seguir impulsando al XLE hacia máximos de 2014:

Los precios del petróleo y del gas presentan tendencias técnicas alcistas con nuevos máximos históricos en el horizonte.

La guerra en Europa ha hecho del petróleo y el gas herramientas económicas. Es probable que la OPEP y Rusia sigan apretando a los consumidores estadounidenses y europeos los próximos meses.

El mundo funciona a base de petróleo y gas, y la política energética de Estados Unidos tardará décadas en transformar la dependencia energética en combustibles alternativos y renovables.

En un mercado bursátil a la baja, el XLE ha ofrecido una actuación estelar. Los mercados alcistas y bajistas rara vez van en línea recta, y las correcciones pueden ser brutales. Yo pretendo ser uno de los compradores del XLE en las caídas de precios, ya que las perspectivas de los precios del petróleo y el gas siguen apuntando a mínimos y máximos más altos.

***

¿Está buscando su próxima gran idea? InvestingPro+ le ofrece la posibilidad de examinar más de 135.000 acciones y ETF para ver las acciones de más rápido crecimiento o más infravalorados del mundo, con datos, herramientas y conocimientos profesionales.