- Empezamos un nuevo año y es momento para muchos inversores de crear una cartera de inversión o bien realizar cambios en una ya existente.

- Hoy vamos a crear una cartera y veremos 5 valores, el miércoles 10 de enero veremos los restantes valores de la cartera.

- Las acciones que veremos hoy son Gilead (NASDAQ:GILD), Alphabet (NASDAQ:GOOGL), Barrick Gold (NYSE:GOLD), Berkshire Hathaway (NYSE:BRKa) y BioNTech (NASDAQ:BNTX).

Si bien el S&P 500 ha subido con fuerza en 2023, los verdaderos ganadores son Apple (NASDAQ:AAPL), Amazon (NASDAQ:AMZN), Alphabet, Meta (NASDAQ:META) Platforms, Microsoft (NASDAQ:MSFT), Nvidia (NASDAQ:NVDA) y Tesla (NASDAQ:TSLA), que han impulsado el índice al alza con sus grandes repuntes.

Wall Street espera que los ganadores de 2024 se parezcan mucho a las estrellas de este año.

Para 2024 vamos a ver una cartera interesante. En este post comentaré la mitad de los valores y por qué. Y la próxima semana, el miércoles 10 de enero comento la otra mitad de los valores. Hoy es el turno de Gilead, Alphabet, Barrick Gold, Berkshire Hathaway y BioNTech.

Utilizaré la herramienta profesional InvestingPro de cara a poder acceder a datos e información interesante.

1. Gilead

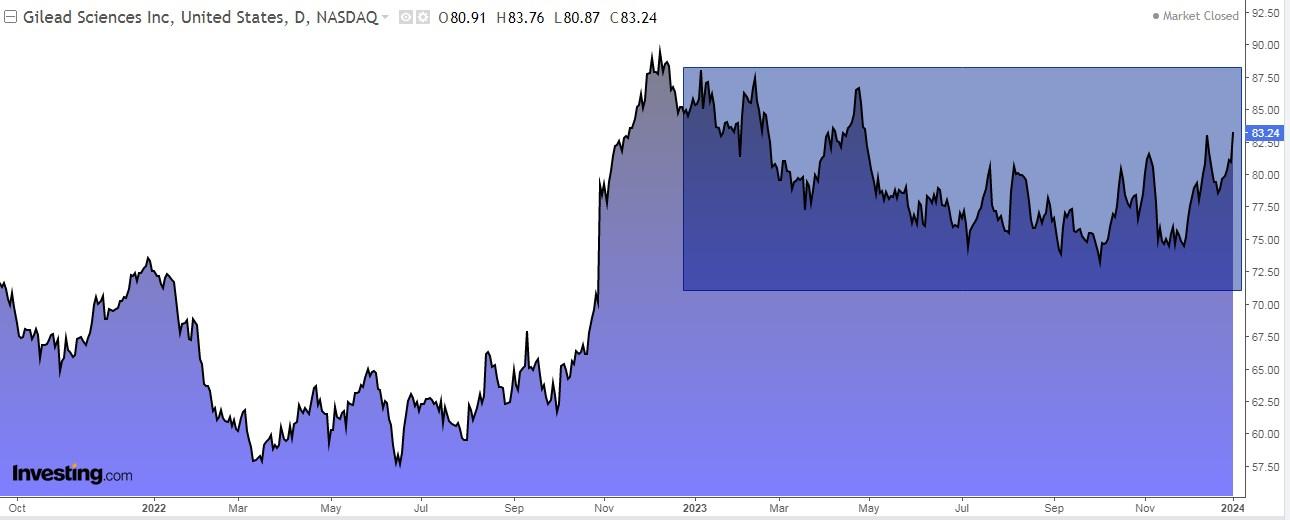

Su cartera se basa en medicamentos oncológicos cuyos datos se entregarán este mismo año. En su día fue la compañía biotecnológica más popular curando la hepatitis C. Presenta un balance robusto y puede cubrir sin problema los 10.000 millones de dólares de deuda neta con sus ganancias esperadas.

Ahora está probando el uso de Trodelvy en el tratamiento del cáncer de pulmón, y los resultados se publicarán el este año.

Con 11 veces las ganancias esperadas por acción, la acción es más barata que el S&P 500.

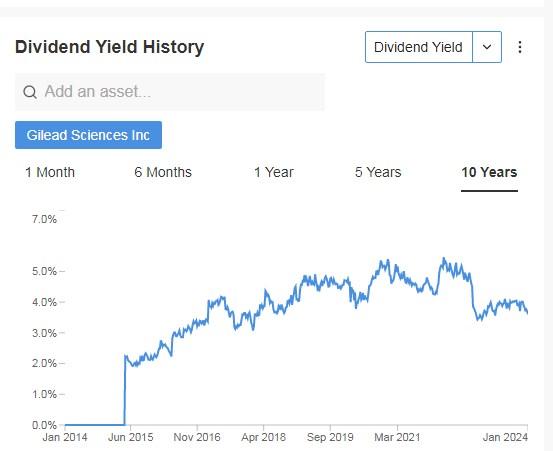

La rentabilidad de su dividendo es de un +3,82%.

Fuente: InvestingPro

El 6 de febrero conoceremos su resultados del trimestre y se espera un aumento de los ingresos del +5,21% y del BPA del +3,60%. Para el 20924 el aumento es de un +2,1% y un +7% respectivamente. También se espera un crecimiento anual de las ventas hasta 28.000 millones de dólares para el 2025. Y no menos interesante, se prevé que los márgenes aumenten.

Fuente: InvestingPro

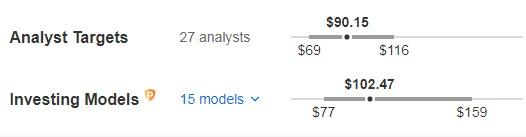

Sus acciones suben en los últimos 3 meses un +14,64%. El mercado le ve potencial a los 90,15 dólares a 12 meses vista y los modelos de InvestingPro a los 102,47 dólares.

Fuente: InvestingPro

2. Alphabet

Se espera que crezca tan rápido como Microsoft, y se prevé que las ganancias aumentarán un +15% en 2024, tres veces más rápido que el crecimiento del +5% de Apple. Sin embargo, sus acciones cotizan a sólo 20 veces las ganancias, un descuento frente a las 30 veces de Microsoft y Apple, a pesar de subir con fuerza en 2023.

Tiene más de 100.000 millones de dólares de efectivo neto, mucho dinero para recomprar acciones y tal vez incluso empezar a pagar dividendos.

El 1 de febrero presenta sus resultados y se espera un aumento del beneficio por acción (BPA) del +8,98%. De cara al 2024 el aumento sería de un +16,1% y los ingresos del +11,3%.

Fuente: InvestingPro

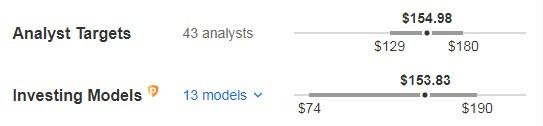

Sus acciones suben un +55% en el último año. El mercado le ve potencial a los 154,98 dólares, mientras que los modelos de InvestingPro prácticamente llegan a la misma conclusión dándole potencial a los 153,83 dólares.

Fuente: InvestingPro

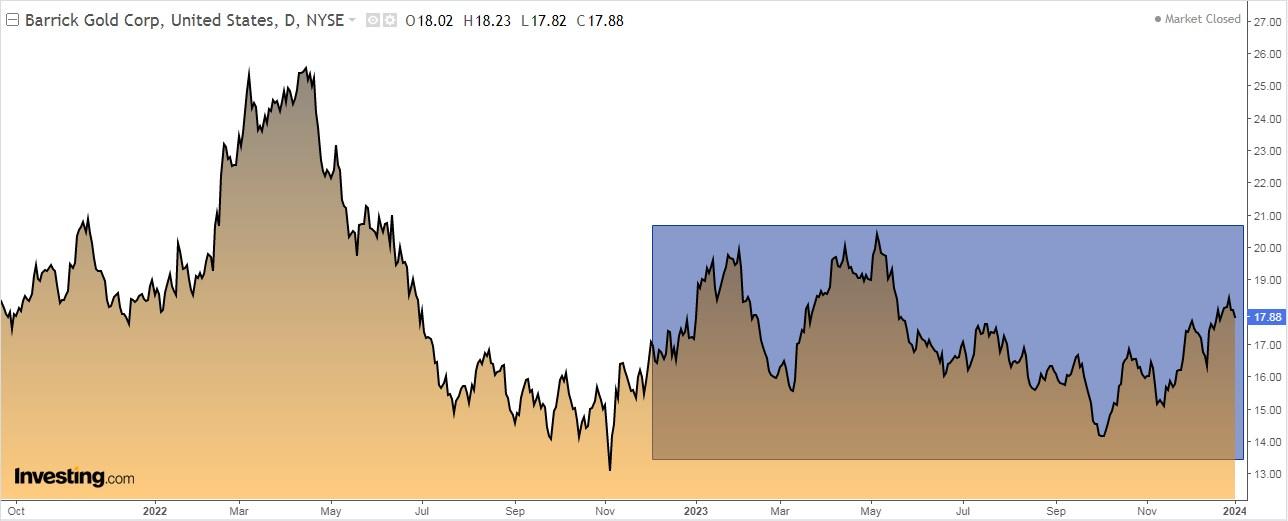

3. Barrick Gold

Sus acciones no han podido seguir el ritmo de los precios del oro, debido a los mayores costes y una menor producción de oro.

Pero este puede ser el año que cambie este hecho. Tiene varias cuestiones de su lado, como por ejemplo que la compañía tiene algunas de las mejores minas del mundo, es el principal productor de oro de África y su objetivo es aumentar su producción minera. Además, presenta un balance sin deuda neta. La acción cotiza alrededor de 16 veces las ganancias proyectadas para el próximo año.

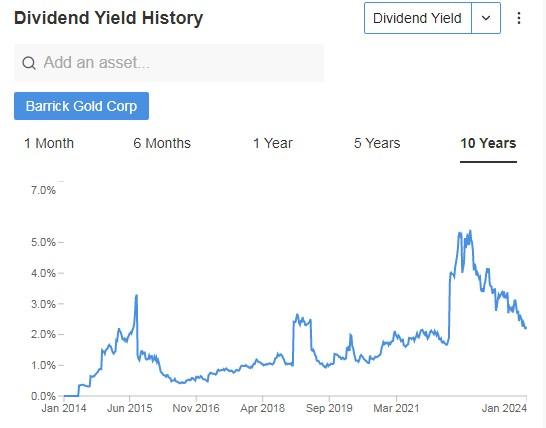

La rentabilidad de su dividendo es de un +2,24%.

Fuente: InvestingPro

El 14 de febrero presenta sus cuentas del trimestre y se espera un aumento del beneficio por acción del +42,89% y de los ingresos del +14,41%. Para el 2024 el aumento esperado es de un +30,8% y un +10,3% respectivamente.

Fuente: InvestingPro

Sus acciones suben en los últimos 3 meses un +26,73%. Presenta 23 calificaciones, de las cuales 17 son de compra y 6 de mantener.

El mercado le otorga un potencial a los 21,65 dólares.

Fuente: InvestingPro

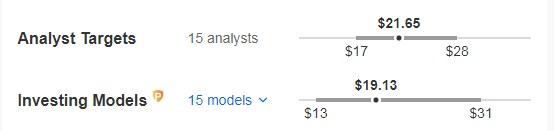

4. Berkshire Hathaway

Las ganancias están creciendo, y las ganancias operativas después de impuestos de Berkshire aumentaron casi un +20 % en 2023. Podrían alcanzar los 40.000 millones de dólares este año, impulsadas por mayores ingresos por intereses sobre el efectivo.

La acción cotiza alrededor de18 veces las ganancias proyectadas para el año. Las acciones Clase B, a 362 dólares, cotizan con un descuento respecto a las acciones Clase A y son la mejor opción..

El 26 de febrero turno para sus números y se espera un aumento del beneficio por acción del +8,62% y de los ingresos del +2,86%. Para el 2024 el aumento esperado es de un +3,7% del BPA.

Fuente: InvestingPro

Sus acciones suben en el último año un +16,98% y en los últimos 3 meses un +5,68%. El potencial a 12 meses vista que le da el modelo de Investing se sitúa en 462,99 dólares.

Fuente: InvestingPro

5. BioNTech

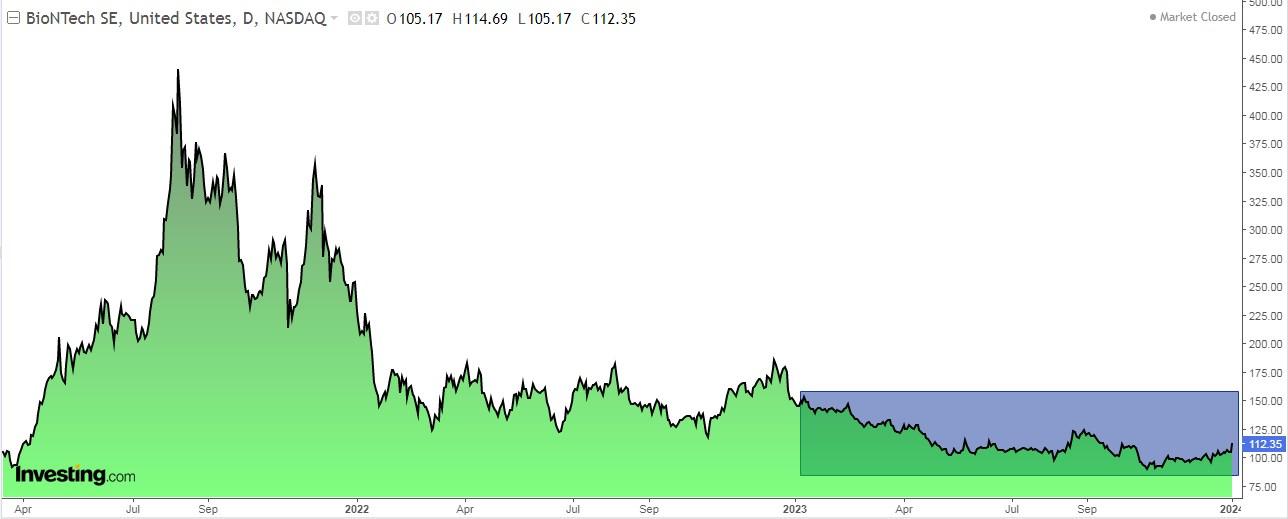

BioNTech, como todos los fabricantes de vacunas contra el Covid, se ha visto afectado en 2023.

Los proveedores de vacunas Covid, incluidos BioNTech, su socio Pfizer (NYSE:PFE) y su competidor Moderna (BMV:MRNA), se han desplomado en medio de crecientes dudas sobre la demanda de las inyecciones.

Pero se espera que siga siendo rentable en 2024, y la cartera de proyectos de la empresa centrada en la oncología podría resultar más prometedora de lo que algunos creen. Además, tiene mucho efectivo, más de 18.000 millones de dólares.

El 20 de marzo tendremos sus cuentas de resultados. Los anteriores que presentó en noviembre fueron tremendos con un aumento del BPA del +200,5% y de los ingresos un +15,5%.

Fuente: InvestingPro

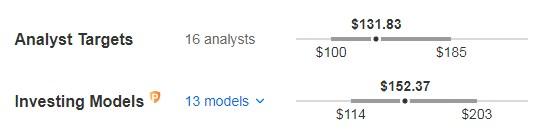

Sus acciones suben en los últimos tres meses un +2,75%. El potencial del mercado se sitúa en los 131,893 dólares, mientras que los modelos de InvestingPro son más optimistas y la ven en 152,37 dólares.

Fuente: InvestingPro