Investing.com - El pasado 21 de marzo, la Junta de Gobierno del Banco de México (Banxico) decidió aplicar un recorte de 25 puntos base (pb) a la tasa de interés para dejarla un nivel de 11.00%. La decisión no fue unánime, pues la subgobernadora Irene Espinosa Cantellano votó a favor de mantener la tasa de referencia en el nivel del 11.25%.

Este jueves, Banxico ha dado a conocer las minutas de dicha reunión en las que se ha consignado el voto disidente de la subgobernadora Espinosa Cantellano, quien advirtió que este recorte “pondría en riesgo la convergencia y, con ello, la credibilidad sobre el compromiso de este Instituto Central con su mandato prioritario de la estabilidad de precios”.

De acuerdo con la argumentación vertida por la subgobernadora, el nivel de restricción monetaria alcanzado habría permitido que el proceso desinflacionario avanzara principalmente a través del tipo de cambio y de las expectativas; sin embargo, la demanda interna y el crédito no muestran señales de debilitamiento.

“Asimismo, el mercado laboral se mantiene apretado y la estimación puntual de la brecha del producto en terreno positivo, lo que confirma la resiliencia de la economía nacional”, agregó.

Cabe recordar que, antes de haber declarado la pausa a las alzas en su decisión de mayo, manteniéndose en un nivel de 11.25%, Banxico realizó 15 movimientos al alza, acumulando un incremento de 725 puntos base (pb) desde el inicio del ciclo alcista actual, el 25 de junio de 2021.

De acuerdo con las minutas de Banxico, a subgobernadora destacó que la inflación general aún se encuentra lejos del objetivo, el balance de riesgos se mantiene sesgado al alza y la actividad económica continúa su dinamismo a pesar del aumento histórico de la tasa real.

“Ello evidencia que la política monetaria ha tenido que enfrentar retos adicionales, como las presiones provenientes de incrementos salariales y de una política fiscal expansiva, para conducir la inflación a la meta del 3%. Aunado a lo anterior, el hecho de que el mercado espere que la inflación sea mayor a nuestros pronósticos indica que es prematuro iniciar la reducción de la restricción monetaria”, justificó.

La postura de la subgobernadora contrasta con la opinión del resto de la Junta. De hecho, las actas consignan que uno de los miembros argumentó el por qué una reducción de la tasa de referencia no es prematura. Entre la explicación que ofreció en la reunión, consideró que, aun recortando la tasa, la postura monetaria permanecería claramente en terreno restrictivo y continuaría operando a través de sus canales, por lo que se mantendría lo suficientemente robusta ante cambios en la postura relativa a otras economías.

Además juzgó muy relevante que la política monetaria se conduzca con un enfoque de gradualidad, no solo en magnitud sino en tiempo, lo que indica que el realizar ajustes no significa que se inicie un ciclo continuo.

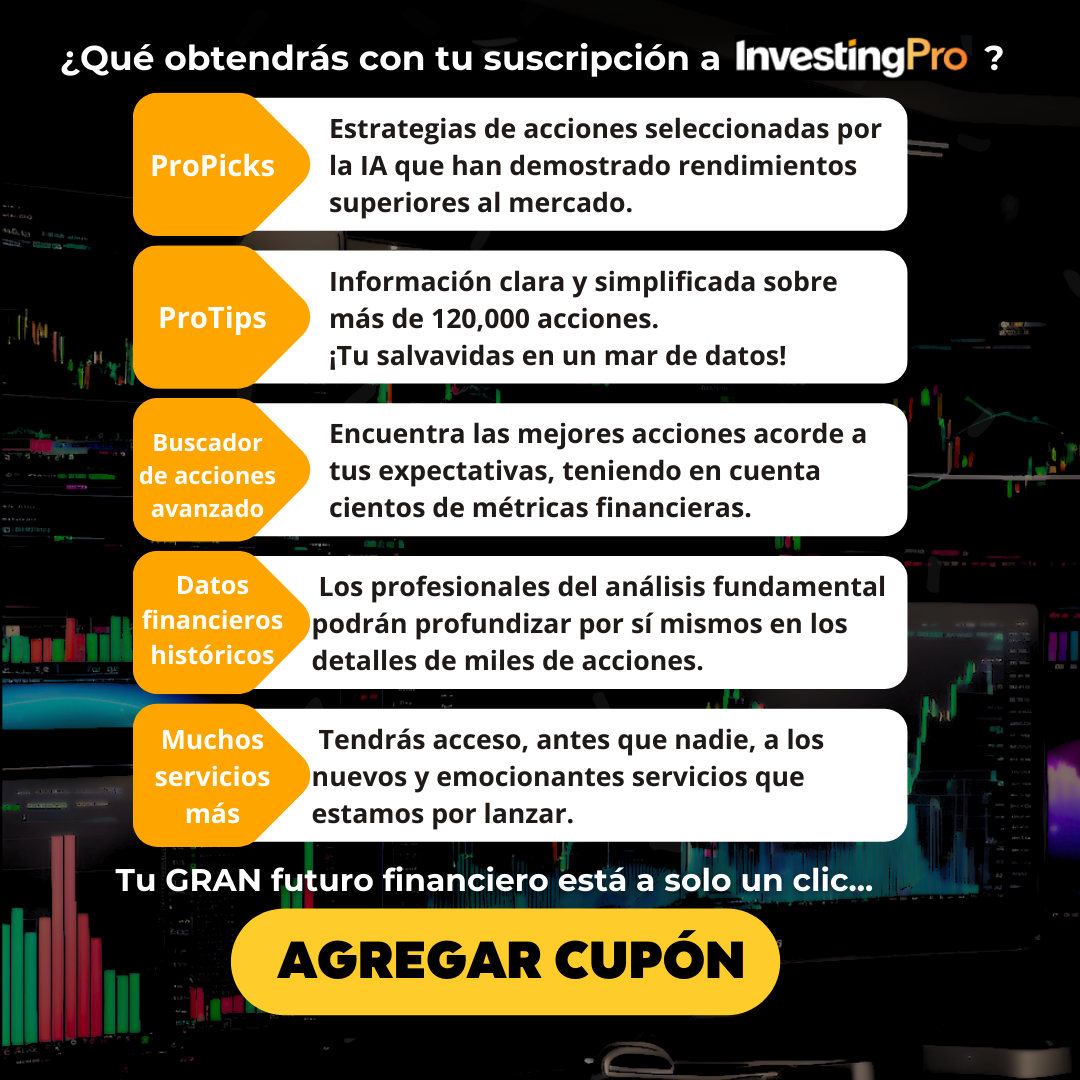

Los inversionistas han puesto mucha atención sobre el inicio de los recortes a las tasas de interés para configurar estratégicamente sus carteras. Y para lograr la máxima rentabilidad, cientos de inversionistas en México, y miles a nivel mundial, confían en InvestingPro, donde obtienen toda la información, los datos y los análisis que les han permitido subirse a la ola de ganancias en la Bolsa.

¿Tú ya eres uno de ellos? Tenemos una sorpresa para ti: Haz clic aquí para obtener un DESCUENTO EXCLUSIVO DEL 10% ADICIONAL o elige una de las siguientes opciones para aplicar tu oferta:

¿Comenzó la relajación?

Las minutas de la reunión también han vertido la argumentación del resto de los integrantes de la Junta de Gobierno donde se observa un punto en común: el recorte aplicado en marzo era apropiado ya que, a pesar de la pausa mantenida hasta antes de marzo, la postura monetaria se había vuelto más restrictiva por el aumento en la tasa real ex-ante debido a la reducción en las expectativas de la inflación.

En este sentido, un integrante destacó que al considerar el promedio de las expectativas de inflación general a 12 meses, dicha tasa pasó de 6.38% en marzo de 2023 a un nivel de 7.43%, muy por arriba del rango estimado de neutralidad, de entre 1.8 y 3.4%.

Este integrante, que no es identificado en las minutas, enfatizó que un recorte a las tasas no significa que se haya dado por concluido el combate a la inflación ni es señal de complacencia, recalcando que aún falta para llegar a la meta y que prevalecen riesgos para alcanzarla.

Por ello, dijo que debe mantenerse la prudencia en el manejo de la política monetaria y que la evaluación de recortes adicionales se realizará reunión tras reunión, en función de la información disponibles, siendo que, cuando las condiciones macroeconómicas permitan mayores ajustes a las tasas, estos serían graduales.

Uno de los miembros coincidió en que en marzo, la tasa real ex-ante en un nivel cercano al 7.5%, permitía cierto espacio para una disminución de 25 pb y con ello asegurar una postura restrictiva dentro del rango de 7 a 7.5%; además consideró que el diferencial de tasas de interés con Estados Unidos otorga cierto margen para fijar la tasa objetivo con independencia de la postura monetaria esperada de la Reserva Federal.

“Apuntó que un reto importante en la instrumentación del ajuste fino será convencer al mercado de que todavía no es momento de iniciar un ciclo de recortes por lo que se tiene que evitar la expectativa prematura por parte de los analistas de que dicho ciclo se materializará”, argumentó.

Otro de los integrantes estimó que la postura monetaria continuará siendo robusta y ubicándose en terreno restrictivo aún con el recorte de 25 pb. Agregó que los canales de transmisión seguirán operando para propiciar la convergencia ordenada y sostenida de la inflación a su meta.

“La disminución propuesta no debe interpretarse como un proceso de normalización de la política monetaria ni de complacencia con el nivel de inflación, sino como uno que busca calibrar el nivel de restricción monetaria prevaleciente con la evolución de la inflación y sus perspectivas”, advirtió.

------

¡Felicidades! Eres elegible para obtener un descuento espectacular para adquirir las poderosas herramientas de InvestingPro. Como lector de este artículo, te otorgamos el código MASTERPRO para que adquieras tu suscripción con una rebaja adicional del 10% sobre los precios de promoción actuales. ¡La oferta se acaba hoy! Solo haz clic aquí para aplicar tu oferta.