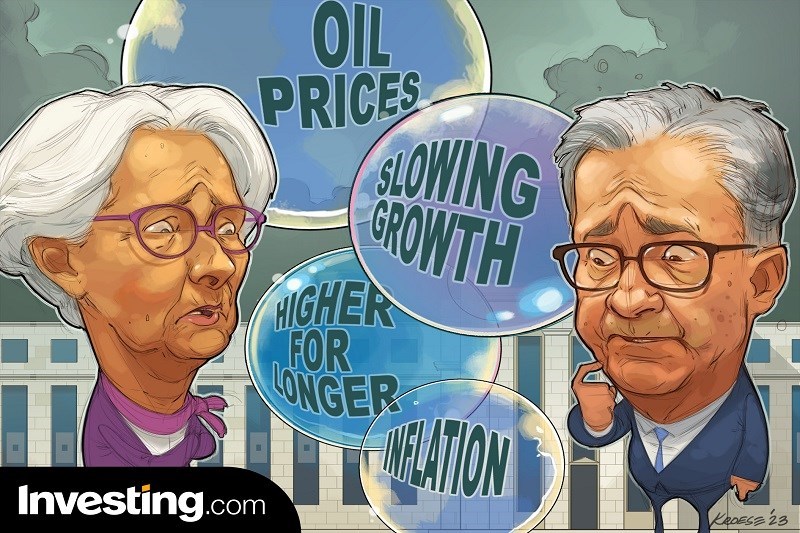

Investing.com - Los mercados europeos operaron tensos este miércoles - Ibex 35, CAC 40, DAX…- en un entorno de nerviosismo inversor tras el el mensaje hawkish de los bancos centrales.

“Varios representantes de la Fed, como Mester, han comentado la necesidad de alguna subida adicional de tipos, para luego mantenerlos altos durante más tiempo del previsto inicialmente, mientras que Bostic fue más allá, descontando sólo una bajada en 2024 ('vs' las dos a las que apunta el ‘dot plot’, las cuatro que se descontaban en julio o las seis que se llegaron a descontar en lo peor de la crisis de la banca regional americana). Todo ello refuerza la idea de tipos altos por más tiempo”, advierten en Renta 4 (BME:RTA4).

“Por el lado del BCE, Lane reconocía la tendencia desinflacionaria, pero alertaba del reciente repunte del precio de la energía a la vez que se mostraba preocupado por los precios de los alimentos y la presión en salarios. Por su parte, Holzmann afirmó que el BCE discutirá próximamente la finalización de las reinversiones del PEPP (que podrían anticiparse frente a la previsión inicial de seguir reinvirtiéndose hasta finales de 2024, lo cual sería una señal adicional de política monetaria más restrictiva). Y en lo que respecta al BoE, Mann afirmaba que los tipos de interés en Reino Unido podrían mantenerse permanentemente altos”, añaden en la gestora.

Hoy la pauta la marcan las declaraciones de Christine Lagarde y Luis de Guindos, presidenta y vicepresidente del BCE.

“Las intervenciones de miembros del BCE y la Fed (Lagarde y De Guindos, entre otros) podrían aportar algo de ruido, pero no sería grave”, afirman en Bankinter (BME:BKT).

Bonos y dólar altos

“El mensaje de los bancos centrales de que los tipos de interés están cerca o han alcanzado sus máximos, no ha tenido tanta repercusión como que se mantendrán elevados durante un periodo largo de tiempo, alejando las expectativas de rebajas de tipos hasta finales de 2024 o incluso 2025. Ello, unido a la fortaleza de la economía estadounidense, que ha mostrado una fuerte resistencia, a pesar de las actuaciones de la Reserva Federal para combatir la inflación, ha propiciado el repunte de los rendimientos de los bonos”, señalan en Link Securities.

Estos analistas recuerdan que el Estados Unidos 10 años llegó por momentos a tocar el 4,8%, un nivel que no se veía desde 2007, antes de la crisis financiera mundial.

“Este repunte de los rendimientos tuvo un efecto ‘contagio’ en los rendimientos de los bonos europeos, superando el del español a 10 años el 4%, y el del bono alemán a 10 años situándose cercano al 3%. Ello condiciona las proyecciones a futuro de las compañías, que toman estos bonos como referencia, y lastra la financiación de las compañías de crecimiento, afectando a aquellas empresas que compiten contra estos rendimientos para ganarse el favor de los inversores”, añaden en Link Securities.

“Además, el dólar siguió revalorizándose con respecto al euro (desde 1,05 $/€ a 1,04$/€) y con respecto a la libra esterlina”, afirman.

“Un nivel de tipos a largo plazo más exigente comprime las valoraciones de los activos de renta variable, especialmente aquellos con un componente growth”, señalan en Bankinter.

En un contexto volátil, contar con la mejor información del mercado que pueda afectar a nuestra cartera de valores es fundamental. En este sentido, la herramienta profesional InvestingPro puede ayudarle.

Con InvestingPro usted tendrá de primera mano datos de mercado y factores a favor y en contra que pueden afectar a las acciones.

Solicite ya aquí su prueba gratuita de InvestingPro de 7 días.