Investing.com - El dólar estadounidense pierde posiciones al comienzo de la jornada de negociación de este viernes en Europa, aunque sigue camino de una semana positiva, después de que los datos de inflación de Estados Unidos más al rojo vivo de lo esperado aumentaran los temores de que la Reserva Federal emita señales agresivas la semana que viene.

A las 12:15 horas (CET), el índice dólar, que sigue la evolución de esta moneda con respecto a una cesta de otras seis divisas principales, desciende un 0,1% hasta el nivel de 102,950, camino de una subida del 0,3% en el conjunto de la semana, su primera ganancia semanal de las últimas cuatro.

El dólar avanza tras los buenos datos de inflación

En índice de precios al productor de Estados Unidos sube un 0,6% en febrero, el doble del 0,3% previsto, lo que añade más señales de que la inflación sigue siendo un problema para la Reserva Federal, tras conocerse el martes que los precios al consumo aumentaron con fuerza por segundo mes consecutivo en febrero.

El banco central de Estados Unidos se reunirá la semana que viene y todo apunta a que mantendrá inalterados los tipos de interés.

Sin embargo, los datos de inflación más elevados de lo esperado tienen a los inversores muy pendientes de las previsiones sobre los tipos de interés de la Fed, comúnmente conocidas como su gráfico de puntos, y a las declaraciones del presidente de la Fed, Jerome Powell, en busca de pistas sobre el futuro rumbo de la política monetaria.

Los mercados valoran ahora en un 60% la posibilidad de que la Fed recorte los tipos en junio, frente al 74% de la semana pasada, según la herramienta FedWatch del CME.

"El grueso de los datos estadounidenses de febrero ya se ha publicado, y la aguja se ha movido más hacia el lado más agresivo del espectro", señalan los analistas de ING (AS:INGA) en una nota.

"La Fed todavía podría sonar relativamente optimista en cuanto a la desinflación la semana que viene, pero los responsables de la política monetaria inevitablemente tendrán que poner más énfasis en los próximos dos meses de publicación de datos".

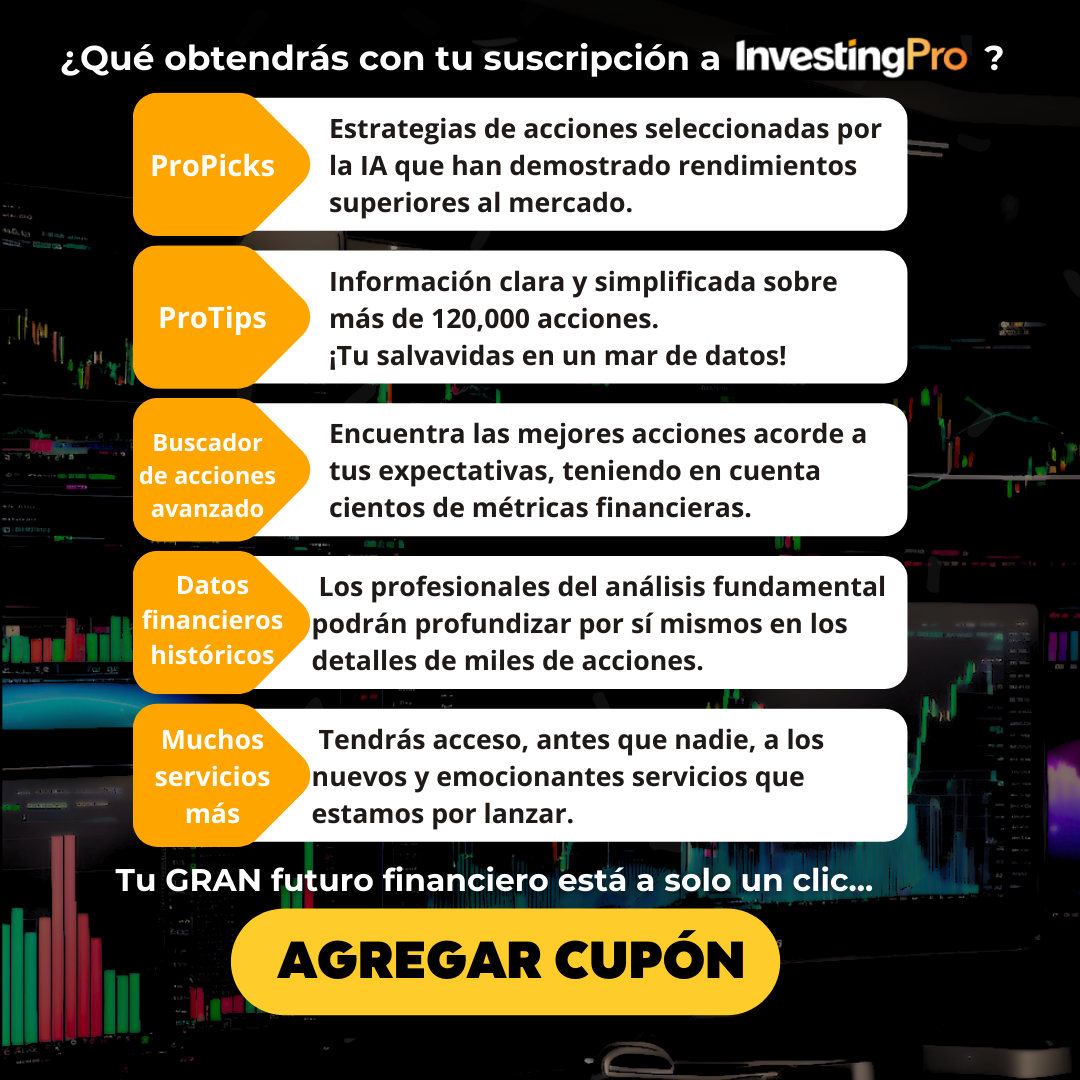

Los inversionistas buscan anticiparse al inicio de los recortes a las tasas de interés para configurar estratégicamente sus carteras. Y para lograr la máxima rentabilidad, cientos de inversionistas en México, y miles a nivel mundial, confían en InvestingPro, donde obtienen toda la información, los datos y los análisis que les han permitido subirse a la ola de ganancias en la Bolsa. ¿Tú ya eres uno de ellos? ¡Conviértete en Pro aquí!

-

Llévate InvestingPro con un DESCUENTO ADICIONAL en todos nuestros planes Pro y Pro+ de 1 y 2 años con el cupón SUPERPRO. ¡Canjea el cupón aquí y llévatelo más barato que un café al día!

El euro avanza tras la publicación del IPC francés

En Europa, el par EUR/USD se apunta un alza del 0,2% hasta el nivel de 1,0898, después de que los precios al consumo de Francia subieran más de lo esperado en febrero, un 3,0% anual, con un incremento intermensual del 0,8%.

El BCE decidió mantener los tipos anclados en máximos históricos del 4% la semana pasada, aunque podría empezar a recortarlos en los próximos meses dado el lento crecimiento de la región.

Todavía no se vislumbra una recuperación tangible en Alemania, la mayor economía de Europa, a pesar de las tendencias positivas de la producción industrial, la construcción y el comercio exterior a principios de 2024, según ha indicado este viernes el Ministerio de Economía alemán en su informe mensual.

"El par EUR/USD cotiza ahora a niveles más sostenibles y creemos que puede seguir sometido a una ligera presión hasta la reunión del FOMC, en línea con nuestra opinión sobre el dólar", añade ING. "Hay algunos niveles de soporte clave de medias móviles entre 1,0840 y 1,0860: si se rompen, podríamos ver al par probar el nivel de 1,0800 en los próximos días".

La presidenta del BCE, Christine Lagarde, insinuó a principios de este mes que es más probable que el tan esperado recorte de tipos se materialice en la reunión del banco central de principios de junio, y no en la de abril.

El par GBP/USD sube un 0,1% hasta el nivel de 1,2753, cerca de mínimos de la semana, a la espera de la reunión del Banco de Inglaterra de la semana que viene.

Todo apunta a que el Banco de Inglaterra mantendrá inalterados los tipos de interés la semana que viene, pero es probable que empiece a recortarlos a finales de año para apoyar su maltrecha economía.

Citigroup espera ahora que el primer recorte se materialice en junio, frente a la previsión anterior de que comenzaran en agosto.

El yen retrocede antes de la reunión del Banco de Japón

En Asia, el par USD/JPY se apunta un alza del 0,3% hasta el nivel de 148,72, mientras que el yen se deja más de un 1% esta semana, ante las crecientes especulaciones en torno a la próxima reunión del Banco de Japón que se celebrará también la semana que viene.

Se espera que el banco central ponga fin a sus políticas de tipos de interés negativos y de control de la curva de rendimiento en los próximos meses, y los analistas se muestran divididos sobre si la decisión se tomará en marzo o abril.

El Banco de Japón podría subir los tipos de interés por primera vez en casi 17 años la semana que viene, sobre todo porque la inflación japonesa se mantuvo estable en febrero.

El par USD/CNY sube un 0,1%, hasta el nivel de 7,1960, después de que el Banco Popular de China decidiera mantener inalterados sus tipos de interés a medio plazo, anunciando que la semana que viene no modificará su tipo preferencial de préstamos. Sin embargo, la debilidad de los precios de la vivienda indica que la economía china sigue sometida a una gran presión.

------

¡Hoy estás de suerte! Por única ocasión, a los lectores de este artículo les daremos InvestingPro con un DESCUENTO ADICIONAL. Sólo tienes que usar el código de descuento SUPERPRO al suscribirte a nuestros planes Pro o Pro+ de 1 o 2 años. ¡Haz clic aquí y aplica ya tu promoción!