Investing.com - El peso mexicano ha recibido un doble golpe. Por un lado, el fortalecimiento del dólar ante un dato de vacantes de empleo mayor a la esperada en Estados Unidos el mes pasado, según se advierte en la encuesta JOLTs, y con un sentimiento de cautela a la espera de la decisión de tasas de la Reserva Federal (Fed) y del Banco de Japón; por otro lado, la publicación de la cifra oportuna del PIB en México que apunta hacia un crecimiento débil y la pérdida del dinamismo rumbo a la segunda mitad del año.

Así, alrededor de las 08:30 horas, tiempo de la ciudad de México, el peso mexicano llegó a depreciarse alrededor de 1% con el tipo de cambio subiendo hasta 18.81 pesos por dólar y acercándose a las 18.99 unidades, su nivel máximo del año, observado el 12 de junio en medio de una volatilidad post electoral, de acuerdo con los datos en tiempo real de Investing.com.

“El peso ha estado aplastado durante las últimas sesiones, ya que los inversionistas han estado buscando refugios seguros últimamente. Los 19.00 es el próximo objetivo, y un cierre por encima de ese nivel podría llevarnos a 19.25 pesos por dólar”, mencionó José Curiel, analista de Intercam Banco.

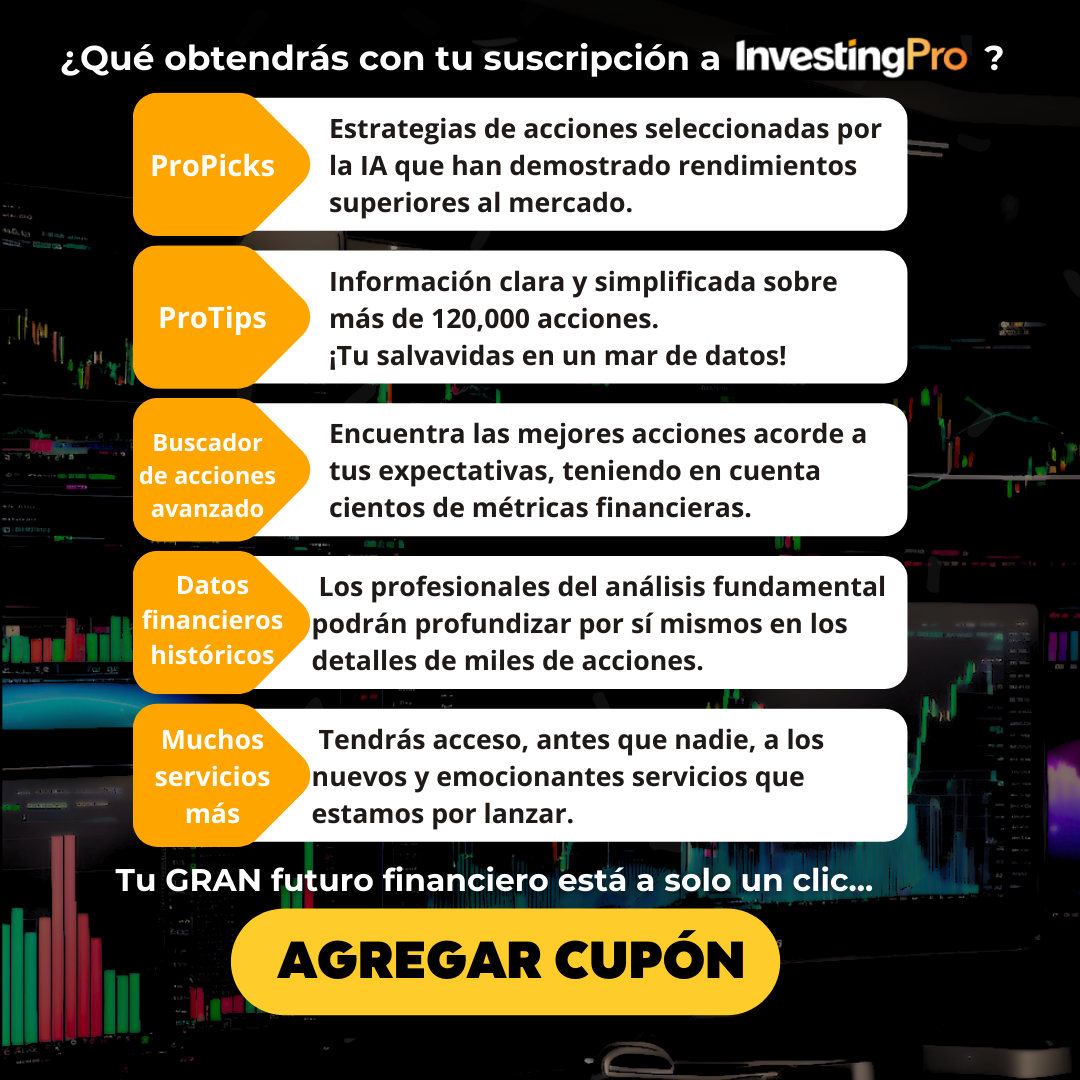

- ¡Crea tu portafolio a prueba de volatilidad con InvestingPro! Accede a una amplia variedad de valores y estrategias probadas para maximizar tus ganancias. ¡AHORA O NUNCA! Haz clic en este enlace y obtén un DESCUENTO EXCLUSIVO en tu suscripción de un año. Te saldrá en 4 pesos al día.

Impacto de las políticas monetarias

Los inversionistas esperan que la Fed mantenga la tasa de interés sin cambios entre 5.25% y 5.50%, aunque el mercado estará atento a los comentarios de Jerome Powell en conferencia de prensa. El mercado espera un primer recorte, de 25 puntos base, en septiembre, y posteriormente ejecutará dos recortes adicionales antes de que termine el año.

En tanto se prevé que esta noche, el Banco de Japón suba su tasa de interés desde el rango actual de 0.0% a 0.10%. Gabriela Siller Pagaza, directora de Análisis Económico y Financiero en Grupo Financiero Base, explicó que esta decisión elevaría la posibilidad de que el yen japonés se aprecie, presionando aún más al alza al tipo de cambio en México hacia el nivel de 19.00 pesos por dólar.

"Cabe recordar que, el peso ha cotizado de manera inversa al yen en las últimas sesiones, ante un cierre en las posturas de la estrategia de carry trade, en la que se pedían préstamos en yenes japoneses a baja tasa de interés, para luego asumir posiciones de inversión en valores gubernamentales de México que pagan mayor tasa. Con el fortalecimiento del yen, esta estrategia pierde parte de su atractivo”, dijo.

- ¡Adelántate al recorte de las tasas y crea tu portafolio a prueba de volatilidad con InvestingPro! Accede a una amplia variedad de valores y estrategias probadas para maximizar tus ganancias, y conviértete en todo un profesional de las inversiones. ¡AHORA O NUNCA! Desbloquea todas las métricas y herramientas premium de InvestingPro durante dos años con un DESCUENTO ESPECTACULAR haciendo clic en este enlace: ¡Te saldrá en 9 pesos al día!

Golpe por la debilidad económica

Esta mañana, el Instituto Nacional de Estadística y Geografía (INEGI) dio a conocer la estimación oportuna del Producto Interno Bruto (PIB) correspondiente al segundo trimestre de 2024 la cual arrojó un crecimiento trimestral de 0.2% durante el periodo de abril a junio, quedando por debajo del 0.4% esperado por los economistas y desacelerándose desde el 0.3% previo. En términos anualizados y con cifras originales, el crecimiento fue de 2.2%.

“En el acumulado de los primeros seis meses del año la economía creció en 1.9%, también acorde a cifras originales. La cifra del PIB oportuno abona a nuestra narrativa de un crecimiento económico en 2024 por debajo del 2.0%”, dijeron los analistas de Intercam Banco, quienes proyectan un crecimiento de 1.7% para todo el año.

Los economistas de Citibanamex también anticipan una moderación económica para la segunda mitad del año ante la expectativa de una desaceleración de la economía estadounidense, una menor generación de empleos, una contracción del gasto público, elevados niveles de tasas de interés y una menor confianza empresarial.

“Mantenemos nuestra estimación de un crecimiento del PIB de 1.9% para 2024. Para 2025, los efectos de una consolidación fiscal y tasas de interés aún muy elevadas compensarían el impacto positivo de la recuperación de la economía de Estados Unidos, por lo que estimamos una desaceleración adicional, con un crecimiento del PIB de 1.1% para ese año”, advirtieron.

¿Hacia dónde va el tipo de cambio?

Desde Intercam Banco ven, desde una perspectiva técnica, que en el corto plazo, la paridad peso-dólar oscilará en un rango de entre 18.60 y 18.85 pesos dólar como niveles amplios, con intermedios marcados sobre 18.65 y 18.82. Para el largo plazo observan una proyección hasta 19.30 pesos por dólar en la parte alta y un regreso a 18.48 “aunque para hoy se ve muy poco probable”.

En el panorama actual de inversión en México, el mercado ofrece oportunidades únicas si los inversionistas toman las decisiones correctas. Y para aprovechar al máximo estas oportunidades, InvestingPro se posiciona como una herramienta indispensable. ⚡ Ahora podrás crear un portafolio de inversión a prueba de volatilidad al mejor precio del año⚡

¡Hasta un 50% de descuento! Además, si usas el cupón VERANOPRO podrás llevarte InvestingPro CON UN DESCUENTO ADICIONAL. Con tu suscripción tendrás acceso a una amplia variedad de selecciones de valores y estrategias probadas para maximizar tus ganancias.

También puedes elegir una de las siguientes opciones para aplicar automáticamente tu promoción: