2023 cerró como un año sólido para los mercados bursátiles de todo el mundo, ya que las apuestas a que la Fed empezará a bajar las tasas de interés tan pronto como a principios de 2024 impulsaron a los inversionistas a volver a los activos de riesgo tras un 2022 más que olvidable.

Pero a pesar de la aparentemente sólida racha alcista, los analistas sostienen con razón que 2023 fue un año para los selectores de valores, con un puñado de empresas que batieron al mercado por un margen considerable y se llevaron una buena parte de las ganancias del índice de referencia, mientras que muchas otras tuvieron un rendimiento inferior.

De hecho, la friolera del 72% de los componentes del S&P 500 no lograron batir a su índice de referencia durante el año, mientras que el 28% restante aplastó absolutamente al mercado con ganancias únicas en la vida.

En este contexto, los inversionistas corrieron la misma suerte con sus carteras: o bien aplastaron al mercado o, lo que es más probable, obtuvieron peores resultados que los índices de referencia simplemente por mantener los valores equivocados.

Ahí es donde nuestra herramienta estrella de selección de valores basada en inteligencia artificial, ProPicks, puede cambiar las reglas del juego para 2024.

Utilizando recursos de IA de última generación, ProPicks selecciona las mejores acciones disponibles en el mercado, garantizando un rendimiento de primer nivel para los usuarios de InvestingPro con acceso completo a la herramienta.

Las estrategias se reequilibran a principios de cada mes, añadiendo nuevos valores que probablemente obtengan mejores resultados en el futuro y eliminando los que ya han pasado su mejor momento.

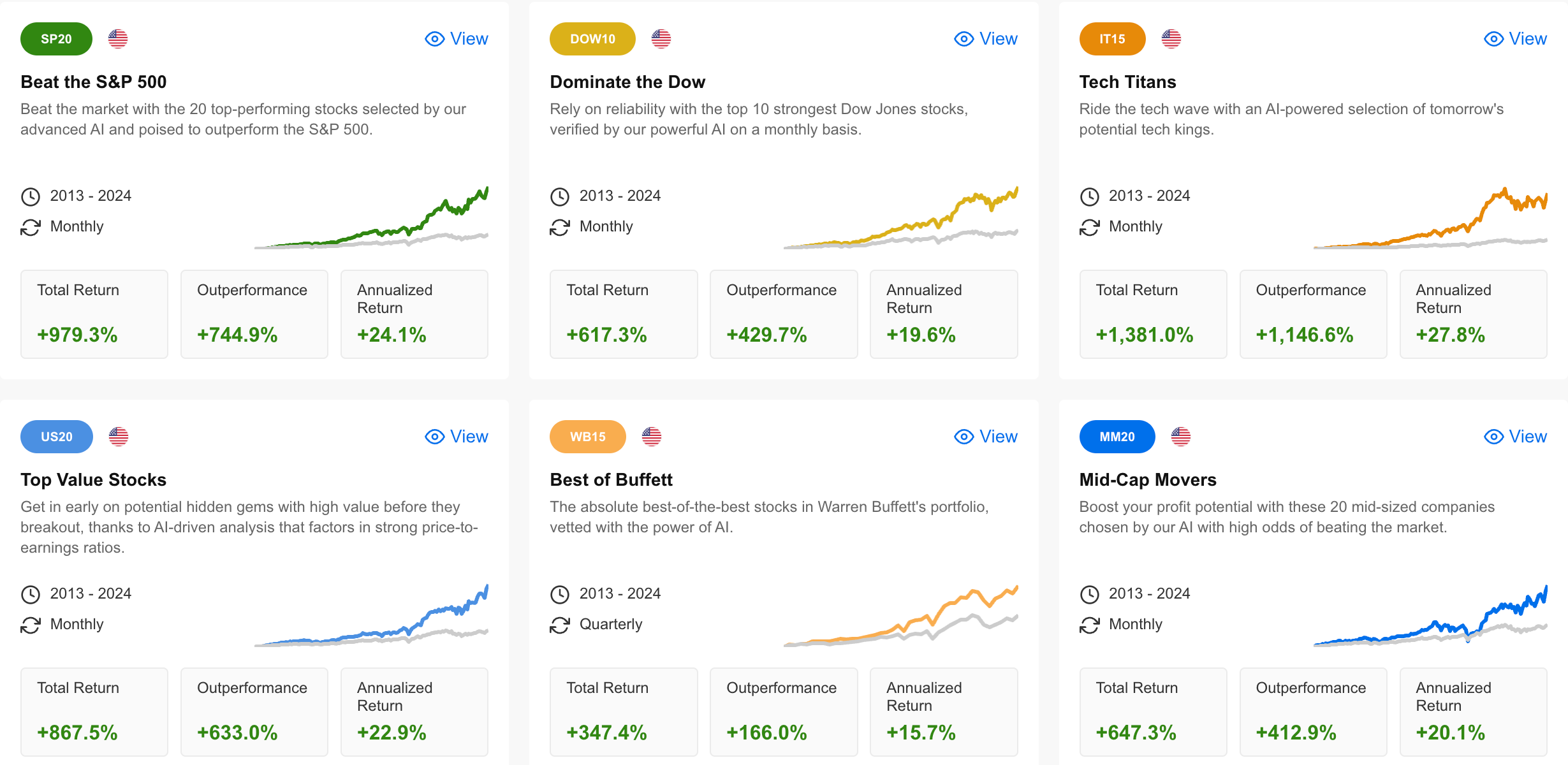

Fuente: ProPicks

Por segundo mes desde su debut, nuestras cinco estrategias que se reequilibran mensualmente superan a sus índices de referencia por un sólido margen, lo que hace que el rendimiento anual y compuesto a 10 años de las estrategias sea aún más aplastante a favor de ProPicks.

A continuación se muestra la rentabilidad de diciembre de todas las estrategias, seguida de su rentabilidad anual y su rentabilidad compuesta a 10 años:

- Superar al S&P 500: Diciembre: 7.3%; 2023: 47.8%; 10 años: 979.3

- Dominar el Dow: Diciembre: 5.2%; 2023: 28.1%; 10 años: 617.3%

- Titanes tecnológicos: Diciembre: 13.3%; 2023: 28,9%; 10 años: 1.381%

- Mejores valores: Diciembre: 5.9%; 2023: 54.7%; 10 años: 867.5%

- Valores de mediana capitalización: Diciembre: 8.6%; 2023: 40.3%; 10 años: 647.3%

(*La estrategia Best of Buffett (Lo mejor según Buffett) se reequilibra trimestralmente y, por tanto, sólo se compara con el índice de referencia en ese mismo periodo).

Para mantener esta excelente rentabilidad, las estrategias se han reequilibrado de nuevo a principios de enero. Veamos dos valores añadidos por la estrategia y uno eliminado.

¿Aún no es usuario Pro? Suscríbase y empiece a superar al mercado inmediatamente.

* Los lectores de este artículo pueden disfrutar de un descuento exclusivo del 10% en nuestro plan anual con el código JANREB1 y de un descuento similar del 10% en el plan anual Pro+ utilizando el código de cupón JANREB2 al pagar.

2 ProPicks Compras para enero

Acción 1: Lennar Corp

- Estrategia: Top Value Stocks

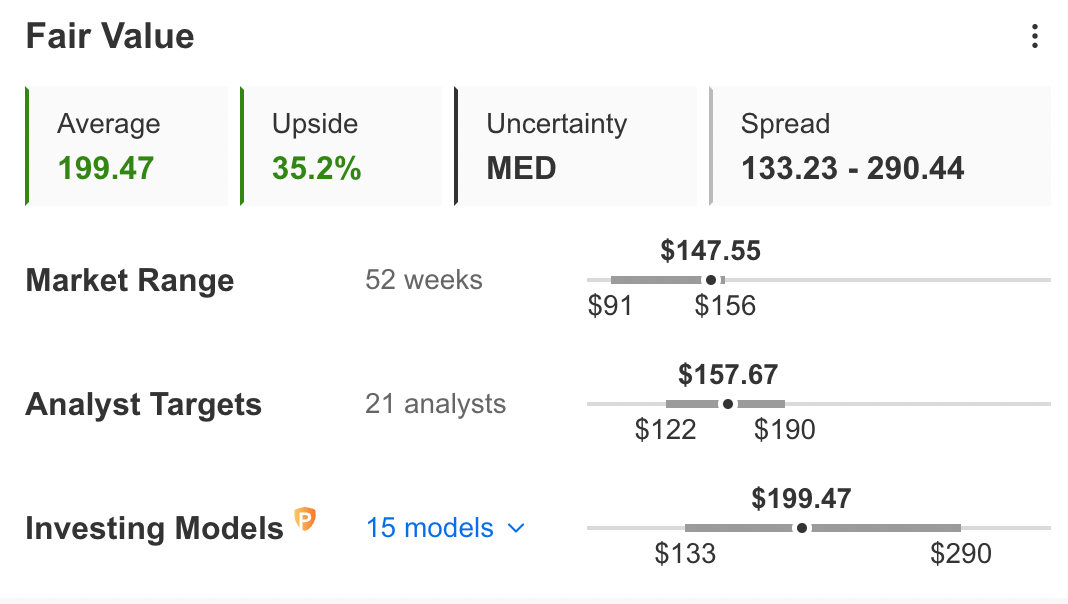

- Potencial alcista InvestingPro: 35.2

En un momento en el que los valores inmobiliarios acaparan la atención ante la perspectiva de una bajada de las tasas de interés, nuestra estrategia Top Value Stocks ha añadido a Lennar Corporation (NYSE:LEN) como una de las mejores selecciones para aprovechar la tendencia.

Además de la perspectiva macroeconómica positiva tras dos años difíciles, el constructor de viviendas con sede en Miami (Florida) tiene todas las bazas fundamentales para seguir superando sus resultados.

La empresa presenta un elevado rendimiento del capital invertido, mantiene una favorable relación efectivo-deuda en su balance y prevé un pago sostenido de dividendos gracias a sus sólidos beneficios.

También tiene un rendimiento financiero "excellent" (excelente), según InvestingPro, y un sólido potencial alcista del 35.2% en los próximos 12 meses.

Fuente: InvestingPro

¿Le gusta esta selección? Los usuarios de InvestingPro pueden ver las más de 30 nuevas selecciones para este mes junto con todas las estrategias completas con sólo suscribirse aquí.

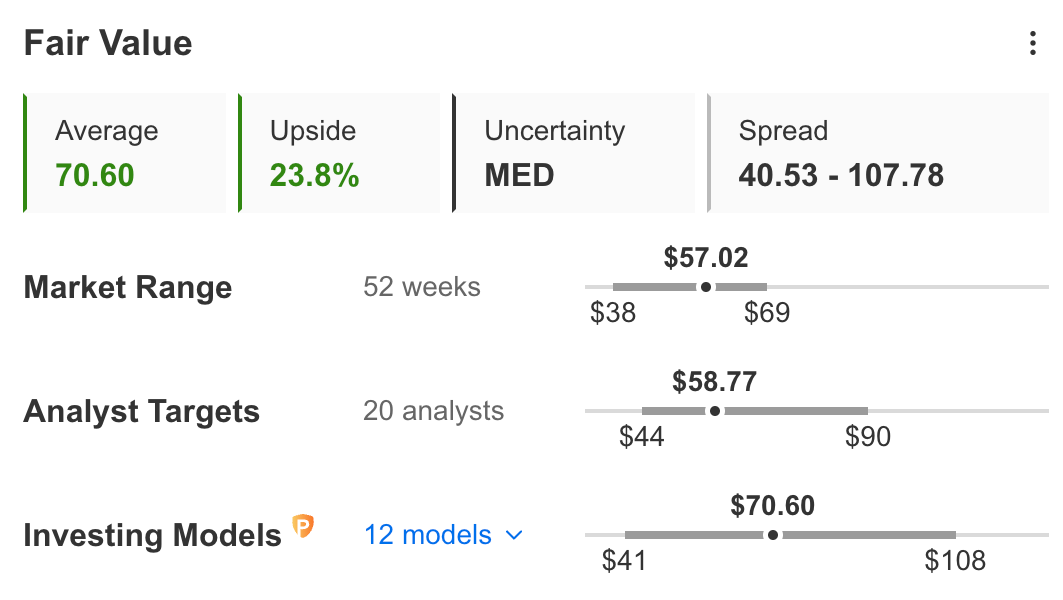

Acción 2: DocuSign

- Estrategia: Titanes tecnológicos

- Potencial alcista InvestingPro: 23.8

A medida que los valores tecnológicos siguen liderando el pelotón ante un entorno macroeconómico más pesimista, los inversionistas más avispados empiezan a buscar valores con balances sólidos pero que aún no se hayan subido por completo al tren del riesgo hasta niveles de sobrecompra.

Ese es precisamente el caso de DocuSign (NASDAQ:DOCU). Esta acción, una de las ganadoras de la pandemia, aún no ha recuperado la plena atención de los inversores y, por tanto, presenta niveles más atractivos que la competencia.

Con una favorable relación entre efectivo y deuda en su balance, la empresa prevé un crecimiento de los ingresos netos este año, presume de unos impresionantes márgenes de beneficio bruto y ha mostrado una sólida rentabilidad en el último mes.

Por ello, InvestingPro le otorga un sólido potencial de crecimiento del 23.8% bajo una buena puntuación de salud financiera.

Fuente: InvestingPro

¿Le gusta esta selección? Los usuarios de InvestingPro pueden ver los más de 30 nuevas selecciones ProPicks para este mes junto con todas las estrategias completas con sólo suscribirse aquí.

1 ProPicks Vender

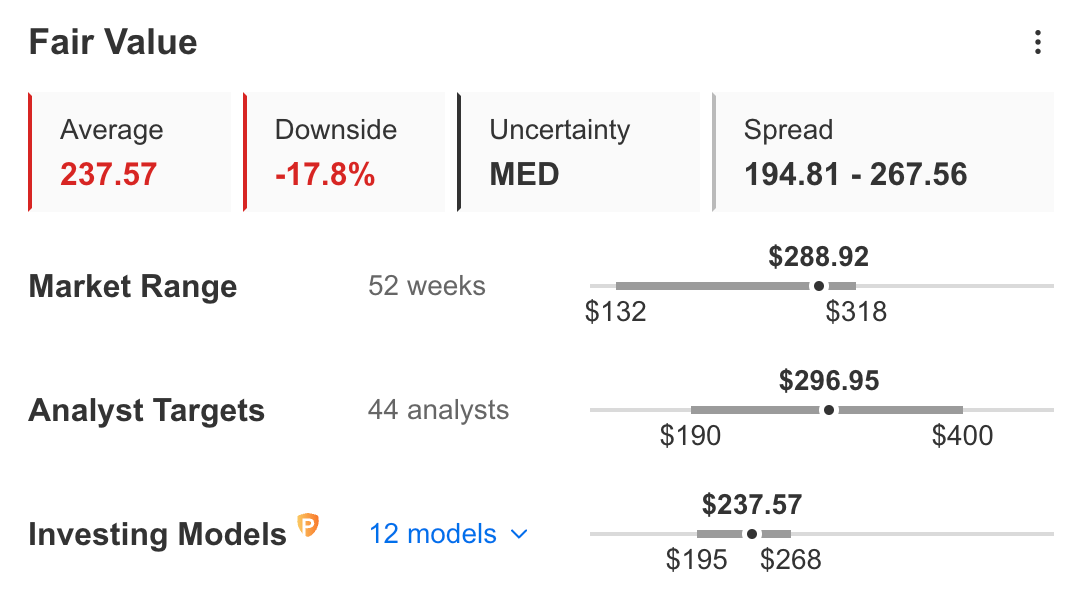

Acciones: Palo Alto Networks

- Estrategia: Dominar el Dow

- Valor razonable InvestingPro: -17.8

Tras un impresionante repunte del 111% en 2023, Palo Alto Networks (NASDAQ:PANW) ha alcanzado niveles de sobrecompra que no se ajustan al perfil de riesgo de ProPicks.

Aunque el entorno macroeconómico sigue pareciendo favorable para la empresa, muchos factores fundamentales gritan "vender". Con un ratio precio-beneficio de 148.4x, que es alto incluso para el espacio de ciberseguridad de rápido crecimiento, se espera que la acción caiga en los próximos meses a medida que sus obligaciones a corto plazo superen los activos líquidos.

Esa es la razón principal por la que la empresa tiene un objetivo de -17.8% en InvestingPro, como se ve en el siguiente gráfico.

Fuente: InvestingPro

De hecho, los usuarios de ProPicks que vendieron la acción el 1 de enero (cuando se anunció por primera vez el recorte) lograron escapar del deslucido comienzo de año de Palo Alto. La acción cayó un 2% el primer día de cotización del año.

¿Desearía haberla vendido también? Los usuarios de InvestingPro pueden ver todos los cambios en las estrategias suscribiéndose aquí.

Suscríbase ahora con hasta un 50% de descuento por tiempo limitado como parte de nuestra promoción de Año Nuevo. Suscríbase ahora con hasta un 50% de descuento

¡Vamos con todo en este 2024! Aún estás a tiempo de aprovechar nuestra PROMOCIÓN ESPECIAL de Año Nuevo: Suscríbete a InvestingPro+ A MITAD DE PRECIO + DESCUENTO EXTRA en plan a 2 años con el código PROPARATRADER. ¡Haz clic aquí y no olvides agregar el código de descuento!