- El IPC, las ventas minoristas, los precios de producción y otros datos acapararán la atención esta semana.

- Oracle es una buena opción de compra con fuertes ganancias y orientación en la cubierta.

- Dollar General es una buena opción de venta ya que se prevén decepcionantes resultados y previsiones.

- ¿Busca más ideas para operar? Únase a InvestingPro por menos de 9 dólares al mes por tiempo limitado y no se pierda otro mercado alcista por no saber qué acciones comprar.

Las acciones de Estados Unidos cerraron a la baja el viernes poniendo fin a una semana turbulenta en la que el monstruoso repunte de Nvidia (NASDAQ:NVDA) se tomó un respiro, lastrando a otras empresas de chips vinculadas a la IA.

Los índices S&P 500 y Nasdaq Composite registraban nuevos máximos históricos a principios de la jornada, después de que los últimos datos del mercado laboral mostraran que la economía estadounidense añadió más puestos de trabajo de lo esperado en febrero, mientras que la tasa de desempleo subió por primera vez en cuatro meses.

En el conjunto de la semana, el índice de referencia S&P 500 bajó un 0,3%, el Nasdaq de tecnológicas cayó un 1,2% y el Dow Jones de Industriales se dejó un 0,9%.

Fuente: Investing.com

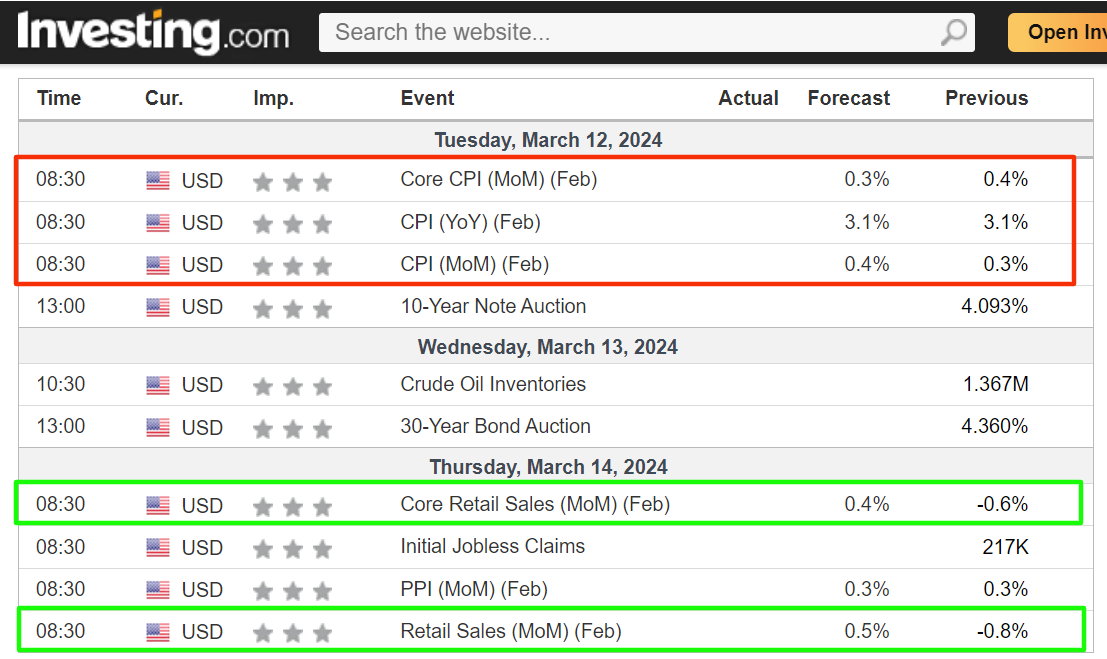

Esta semana se prevé movida, ya que los inversores seguirán buscando pistas sobre posibles recortes de tipos.

En el calendario económico, lo más importante será el informe del martes sobre la inflación de los precios al consumo de Estados Unidos de febrero, que se prevé muestre un IPC anual general estable en el 3,1%.

Fuente: Investing.com

Los datos del IPC irán acompañados de la publicación de las últimas cifras de ventas minoristas, así como de un informe sobre los precios de producción, que ayudarán a completar el panorama de la inflación.

Desde el domingo por la mañana, los mercados financieros creen que hay un 75% de posibilidades de que la Fed recorte los tipos en junio, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com.

Por lo demás, algunos de los principales informes de resultados que se publican hoy son los de Oracle (NYSE:ORCL), Adobe (NASDAQ:ADBE), SentinelOne y Jabil Circuit. Varias empresas orientadas al consumidor, como Ulta Beauty (NASDAQ:ULTA), Dollar General (NYSE:DG), Dollar Tree, Kohl's (NYSE:KSS) y Dick's Sporting Goods también publicarán sus informes trimestrales a medida que la temporada de publicación de resultados del cuarto trimestre de Wall Street se acerca a su fin.

Independientemente del rumbo que tome el mercado, a continuación destaco unas acciones que probablemente despierten una gran demanda y otras que podrían sufrir nuevas caídas. Recuerde, sin embargo, que mi marco temporal abarca sólo esta semana, del lunes 11 al viernes 15 de marzo.

Acciones a comprar: Oracle

Espero que las acciones de Oracle obtengan mejores resultados esta semana, ya que es probable que la empresa de software y servicios en la nube presente otro trimestre de fuerte crecimiento de los ingresos y los gastos y ofrezca unas previsiones optimistas gracias a la amplia fortaleza de su negocio en la nube.

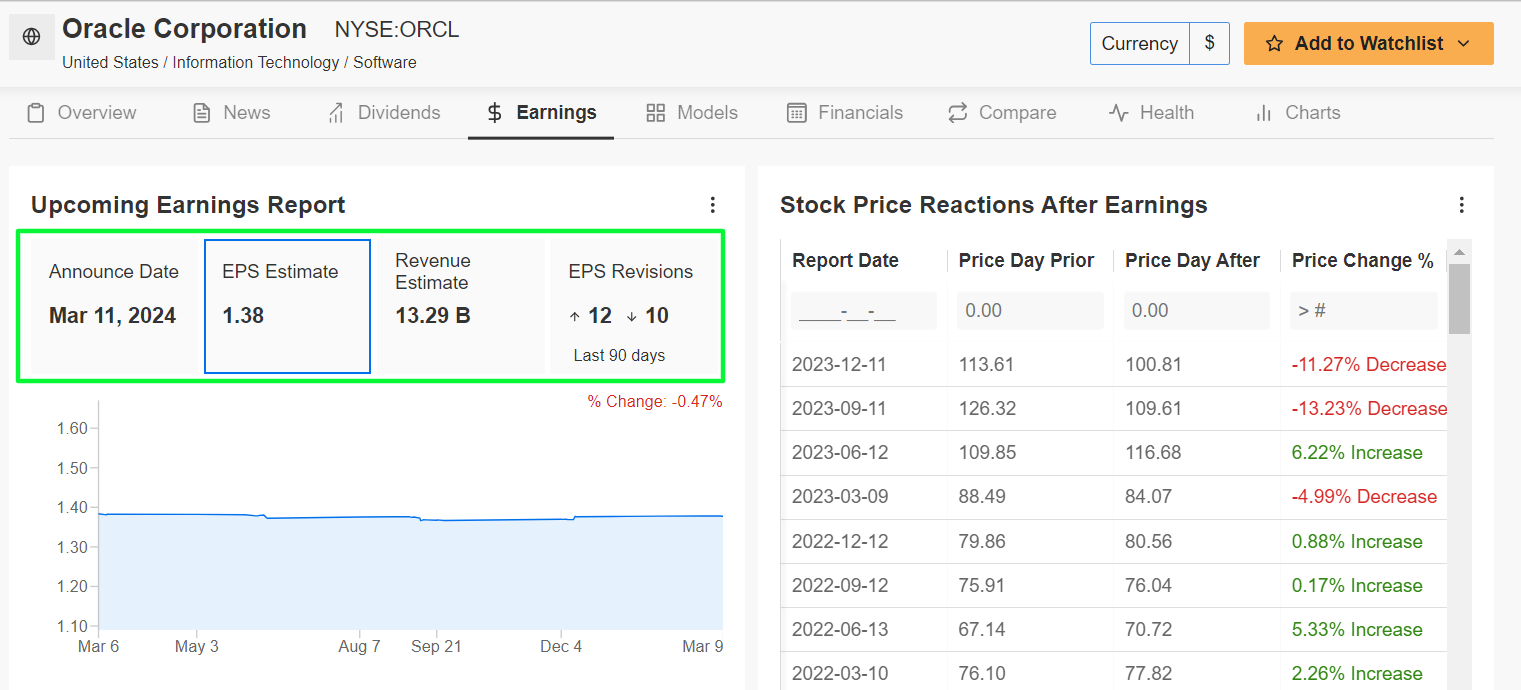

Oracle publicará su informe de resultados del tercer trimestre fiscal tras el cierre del mercado estadounidense el lunes a las 22:05 horas (CET).

Los participantes del mercado esperan una considerable oscilación de las acciones de Oracle tras la publicación de sus resultados, según el mercado de opciones, con un posible movimiento implícito de aproximadamente el 7% en cualquier dirección. Las acciones cayeron alrededor de un 11% tras su último informe de resultados a mediados de diciembre.

Fuente: InvestingPro

Wall Street prevé que el titán tecnológico con sede en Austin, Texas, gane 1,38 dólares por acción en su tercer trimestre fiscal, lo que supone una mejora del 13,1% con respecto al mismo periodo del año anterior debido al positivo impacto de las medidas de recorte de costes.

Según una encuesta de InvestingPro, los analistas han elevado sus estimaciones de beneficios por acción 12 veces en los últimos 90 días, mientras que 10 de los analistas encuestados revisaron a la baja sus previsiones de beneficios para Oracle.

Mientras tanto, se prevé que los ingresos de Oracle aumenten un 7,2% interanual hasta 13.290 millones de dólares, lo que refleja un fuerte crecimiento de su negocio de servicios en la nube e infraestructuras, que está recibiendo un impulso en la demanda de las empresas de IA generativa.

En mi opinión, la actualización de Oracle con respecto al rendimiento de su segmento de soporte de licencias sorprenderá al alza para reflejar la creciente demanda tanto de las grandes empresas como de los organismos gubernamentales.

En este sentido, creo que Safra Catz, director ejecutivo de Oracle, ofrecerá una perspectiva optimista, ya que el negocio en la nube de la empresa tecnológica está bien posicionado para beneficiarse de la creciente tendencia de la IA y de su estrecha asociación con Nvidia.

Fuente: Investing.com

Las acciones de Oracle —que registraron máximos históricos en 127,54 dólares en junio de 2023— cerraron en 112,45 dólares el viernes. Con una capitalización de mercado de 309.000 millones de dólares, Oracle es una de las empresas de software de bases de datos y computación en nube más valiosas del mundo.

En lo que va de año, las acciones han subido un 6,6%, muy por encima de la subida del 2,1% registrada por el ETF SPDR® S&P Software & Services (NYSE:XSW), que sigue un índice de igual ponderación de las empresas de software y servicios del S&P 500.

Como señala ProTips, Oracle goza de un "buen" estado de salud financiera, gracias a unas sólidas perspectivas de beneficios y a una sólida previsión de rentabilidad. Además, cabe destacar que la empresa ha aumentado el pago de dividendos 10 años consecutivos.

Acciones a vender: Dollar General

Creo que Dollar General sufrirá una semana decepcionante, ya que el último informe de resultados y las previsiones a futuro del minorista de descuento probablemente decepcionarán a los inversores debido al negativo impacto de varios problemas en su negocio.

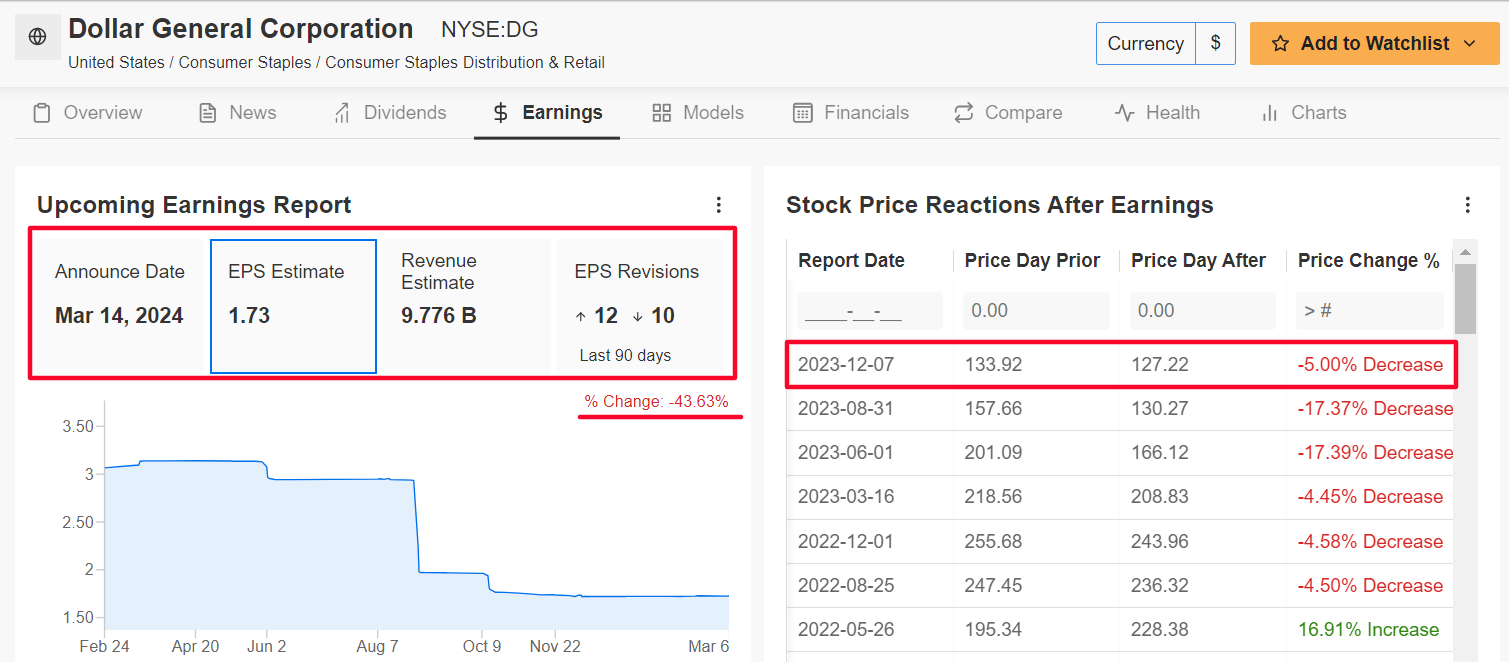

El informe de Dollar General del cuarto trimestre, que cubre el período de compras navideñas, se publicará antes de la apertura del mercado de Estados Unidos el jueves a las 12:55 horas (CET), y todo apunta a que los resultados se vean lastrados por una disminución del tráfico de clientes en sus tiendas, así como mayores presiones de costes y la disminución de los márgenes operativos.

Subrayando varios obstáculos a corto plazo a los que se enfrenta Dollar General en el entorno actual, 10 de los 22 analistas encuestados por InvestingPro rebajaron sus estimaciones de beneficios para este trimestre para reflejar una caída del 43,6% de sus previsiones iniciales de beneficios.

Según el mercado de opciones, los traders están valorando una oscilación de alrededor del 8% en cualquier dirección para las acciones de Dollar General tras la publicación del informe. En concreto, las acciones cayeron un 5% y sufrieron su sexta reacción negativa consecutiva a la presentación de resultados tras el informe del tercer trimestre de la empresa en diciembre.

Fuente: InvestingPro

Se espera que Dollar General, que cuenta con 20.000 tiendas en Estados Unidos, registre en el cuarto trimestre un beneficio por acción de 1,73 dólares, lo que supone una caída del 41,5% frente al beneficio por acción de 2,96 dólares del mismo periodo del año anterior, debido al aumento de los costes operativos.

Por su parte, todo apunta a que los ingresos caerán un 4,2% anual, hasta 9.770 millones de dólares, como consecuencia del debilitamiento de la demanda de productos generales y de mayor margen en el actual contexto macroeconómico.

El minorista también se considera vulnerable al impacto negativo de la actual tendencia del hurto minorista en todo el sector.

Por ello, creo que la directiva de Dollar General decepcionará a los inversores con sus previsiones para el ejercicio fiscal 2024 y adoptará un tono prudente en un contexto de débil consumo y descenso de los márgenes operativos.

Fuente: Investing.com

Las acciones de Dollar General cerraron la jornada del viernes en 157,42 dólares, justo por debajo de los máximos de seis meses de la jornada anterior de 159,20 dólares. Con las valoraciones actuales, la capitalización de mercado de Dollar General asciende a 34.500 millones de dólares, lo que la convierte en la mayor tienda de artículos baratos de Estados Unidos y uno de los mayores minoristas de descuento del país.

Las acciones de la cadena de tiendas de descuento con sede en Goodlettsville, Tennessee, han vivido un comienzo de 2024 optimista, con una subida del 15,7% en lo que va de año, frente a la del 4,3% registrada por el fondo Consumer Staples (NASDAQ:SPLS) Select Sector SPDR® (NYSE:XLP) durante el mismo período.

Dicho esto, las acciones de Dollar General parecen estar considerablemente sobrevaloradas de cara a su informe de resultados del cuarto trimestre, según los modelos cuantitativos de InvestingPro.

Su precio objetivo de "valor razonable" se sitúa en 134,03 dólares, lo que apunta a una posible caída del 14,9% con respecto al valor de mercado actual.

No deje de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión. Como ocurre con cualquier inversión, es crucial investigar exhaustivamente antes de tomar cualquier decisión.

Los lectores de este artículo disfrutan de un descuento adicional del 10% en los planes anual y bianual con los códigos de cupón PROTIPS2024 (anual) y PROTIPS20242 (bianual).

Suscríbase aquí y no vuelva a perderse un mercado alcista.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy posicionado en largo en el Technology Select Sector SPDR ETF (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.