- La subida de tipos de la Fed, el informe de empleo de Estados Unidos y más resultados de empresas

- Las acciones de Devon Energy son una opción de compra por los buenos resultados del tercer trimestre

- Robinhood (NASDAQ:HOOD) se enfrenta a una reducción de ingresos y de usuarios activos mensuales

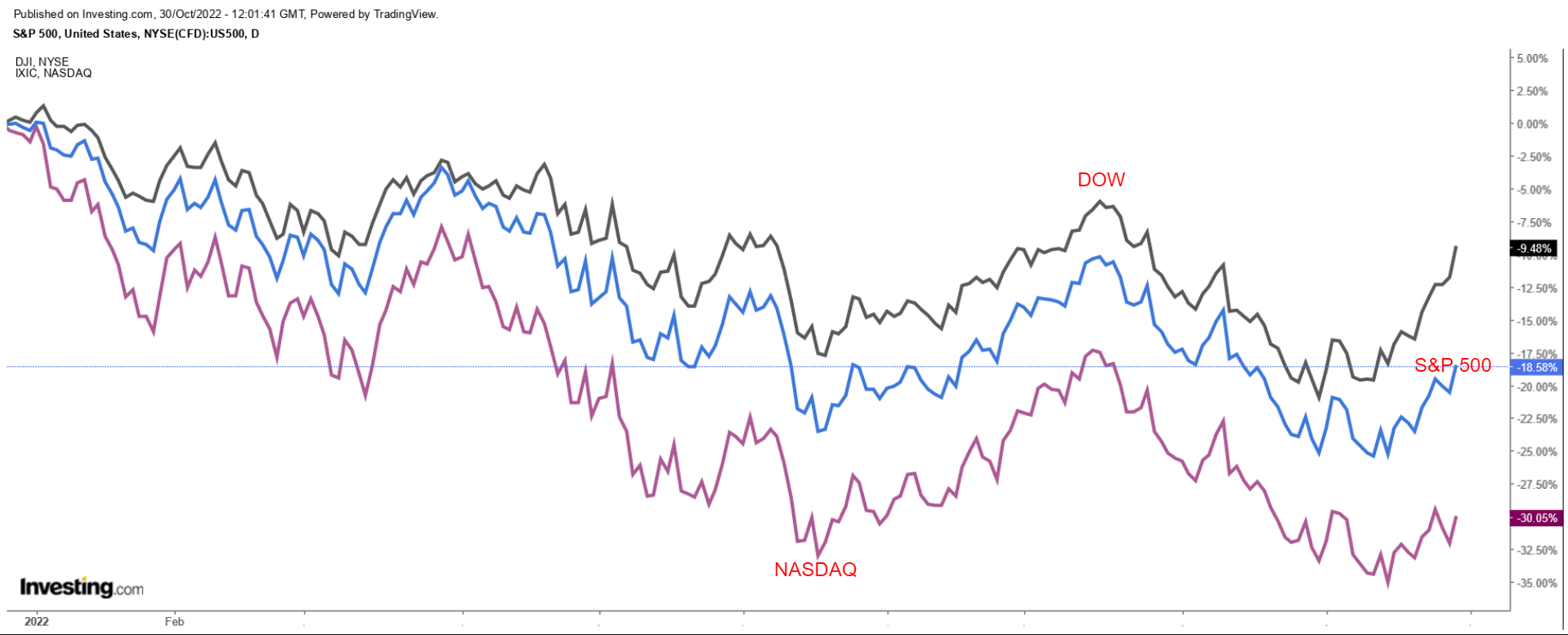

Las acciones de Wall Street suben este viernes, ante la creciente especulación en torno a que la Reserva Federal ralentizará su agresivo ritmo de subidas de tipos de interés.

Los tres principales índices registraron notables ganancias semanales, y el Dow Jones de Industriales subió un 5,7%, registrando su mayor subida semanal desde mayo. Por su parte, el índice de referencia S&P 500 subió un 3,9%, mientras que el Nasdaq Composite, cargado de tecnológicas, cerró la semana con una subida del 2,2%.

Esta semana se espera más volatilidad, ya que la Reserva Federal se dispone a llevar a cabo su cuarta subida consecutiva de los tipos de interés de 75 puntos básicos al término de su reunión de política monetaria del miércoles. Las declaraciones del presidente de la Fed, Jerome Powell, sobre el ritmo de las futuras subidas de tipos, serán centro de todas las miradas.

Aunque algunos economistas creen que la Fed estará dispuesta a reducir el volumen de su subida de tipos a 50 puntos básicos en su reunión de mediados de diciembre, creo que Powell se opondrá a esa idea.

En la agenda económica, lo más importante será el informe sobre de empleo de Estados Unidos de octubre, que se prevé indique un sólido aumento de los puestos de trabajo, aunque también una desaceleración con respecto al sólido crecimiento de septiembre. Será uno de los últimos informes económicos importantes antes de las elecciones de mitad de mandato que se celebran el próximo 8 de noviembre.

Además, esta semana será también la más ajetreada de la temporada de presentación de resultados corporativos del tercer trimestre, pues casi 150 empresas del S&P 500 publicarán sus informes. Algunas de las más destacables son Advanced Micro Devices (NASDAQ:AMD), Roku, Etsy, Coinbase (NASDAQ:COIN), PayPal (NASDAQ:PYPL), Block, Uber (NYSE:UBER), Airbnb, Peloton (NASDAQ:PTON), Qualcomm (NASDAQ:QCOM), Starbucks (NASDAQ:SBUX), Pfizer (NYSE:PFE), Moderna (BMV:MRNA), Eli Lilly (NYSE:LLY), CVS Health (NYSE:CVS) y ConocoPhillips (NYSE:COP).

Independientemente del rumbo que tome el mercado, a continuación destacamos una acción que probablemente acapare un gran volumen de demanda y otra que podría experimentar una caída considerable.

No obstante, recuerde que nuestro marco temporal cubre sólo esta semana.

Acciones a comprar: Devon Energy

Creo que las acciones de Devon Energy ofrecerán un rendimiento superior esta semana, con un posible repunte hacia nuevos máximos de 11 años, ya que se prevé que el productor de petróleo y gas de bajo coste ofrezca un crecimiento explosivo de los beneficios y los ingresos cuando publique las cifras del tercer trimestre tras la campana de cierre el martes 1 de noviembre.

Según los movimientos del mercado de opciones, los traders están valorando una posible oscilación de aproximadamente un 6% en cualquier dirección para las acciones de Devon tras el informe de los resultados.

Tras los positivos resultados y las sólidas perspectivas de los pesos pesados del sector, Exxon Mobil (NYSE:XOM) y Chevron (NYSE:CVX), la semana pasada, se prevé que Devon, que ha registrado un crecimiento de los beneficios de tres cifras en cuatro de los últimos cinco trimestres, presente un BPA de 2,18 dólares en el tercer trimestre, lo que supone un aumento del 101,8% con respecto al mismo periodo del año anterior, según Investing.com.

Se prevé que los ingresos aumenten un 19,6% interanual, hasta 4.150 millones de dólares, ya que se beneficia de sus operaciones estelares en la cuenca del Pérmico, rica en petróleo, al tiempo que aprovecha el fortalecimiento de los precios del crudo y el gas natural.

De cara al futuro, espero que la dirección de Devon eleve sus previsiones de beneficios y ventas para este trimestre y los siguientes, para reflejar el impacto positivo de la subida vertiginosa de los precios del crudo y el gas natural en su negocio. Tendré curiosidad por ver si la próspera empresa energética planea devolver más capital a los accionistas en forma de mayores pagos de dividendos y recompras de acciones.

Devon es uno de los mayores productores independientes de petróleo y gas de esquisto de Estados Unidos. Posee y explota activos de perforación clave en la cuenca de Delaware, Eagle Ford, Powder River Basin, Anadarko Basin, así como la formación de esquisto STACK en Oklahoma.

Las acciones de Devon, cuyo rendimiento ha destacado en el pujante sector energético este año, cerraron en 76,01 dólares el viernes, cerca del reciente pico de 52 semanas de 79,40 dólares registrado el 9 de junio, su cota más alta desde 2011.

En lo que va de año, las acciones de la compañía energética con sede en Oklahoma City se han disparado un 76%, superando las ganancias de sus competidoras EOG Resources (+55,8%), Pioneer (TYO:6773) Natural Resources (+51,4%), Continental Resources (NYSE:CLR) (+65,2%) y Diamondback Energy (NASDAQ:FANG) (+47,8%) en el mismo periodo.

Acciones a desechar: Robinhood Markets

En mi opinión, las acciones de Robinhood Markets sufrirán una semana complicada, ya que el trader de la atribulada plataforma de trading presenta sus últimos resultados financieros, que probablemente revelarán otra pérdida trimestral, así como una reducción de los ingresos.

Basándonos en los movimientos del mercado de opciones, los traders dan por hecho un gran movimiento de las acciones de Robinhood tras los resultados, con un posible movimiento implícito de alrededor del 11% en cualquier dirección.

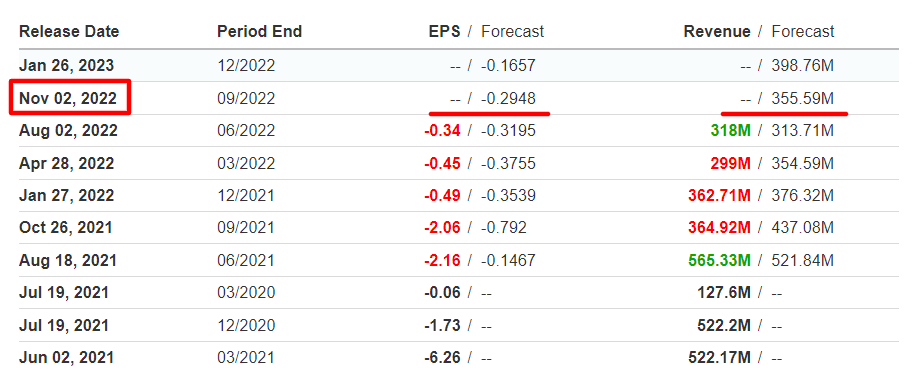

Según Investing.com, se prevé que la casa de corretaje minorista registre una pérdida de 0,29 dólares por acción cuando presente las cifras del tercer trimestre tras el cierre del mercado del miércoles 2 de noviembre. De confirmarse, sería la sexta pérdida trimestral consecutiva.

Se prevé que los ingresos desciendan un 2,5% interanual, hasta los 355,6 millones de dólares, lo que refleja el impacto negativo de varios obstáculos que afectan a la empresa de tecnología financiera, principalmente la disminución del crecimiento de los usuarios en un contexto macroeconómico que no deja de empeorar y la disminución de la actividad de trading del minorista en lo que se refiere a acciones, opciones y criptomonedas.

Robinhood obtiene casi el 70% de sus ingresos de las transacciones de los clientes, por lo que sus resultados financieros tienden a sufrir cuando se ralentiza la actividad de trading en su plataforma.

Por ello, el informe de Robinhood sobre sus cuentas de usuarios activos mensuales (MAU) será centro de todas las miradas. Este dato clave no cumplió las expectativas el trimestre pasado, descendiendo un 34% sobre una base anual hasta los 14,0 millones. Los activos bajo custodia (AUC) —otro dato clave— también serán objeto de atención tras haber descendido un 31% en el segundo trimestre, hasta 64.200 millones de dólares.

Esto no augura nada bueno para los esfuerzos de monetización de Robinhood, que prolongarán su camino hacia la rentabilidad y aumentarán su riesgo de ejecución.

Robinhood, que ya ha recortado el 9% de su plantilla en abril, dice que va a despedir a un 23% más de sus empleados en agosto, mientras la app de trading, que no goza de buena reputación, intenta capear el volátil entorno de mercado de las crecientes presiones inflacionarias y la subida de los tipos de interés.

En lo que va de año, las acciones de Robinhood han bajado un 35,2% ante la caída de las acciones de empresas tecnológicas poco rentables con valoraciones por las nubes. No obstante, las acciones de la empresa con sede en Menlo Park, California, han protagonizado una impresionante recuperación desde que registraran mínimos históricos en 6,81 dólares a mediados de junio, cerrando la jornada del viernes en 11,50 dólares.

A pesar del actual cambio de rumbo, Robinhood sigue estando un 86% por debajo de sus máximos históricos de 84,12 dólares registrados poco después de su salida a bolsa en agosto de 2021. La capitalización de mercado de la empresa de servicios financieros asciende a 10.100 millones de dólares, frente a la valoración de aproximadamente 70.000 millones de dólares que registrara cuando tocó techo.

Descargo de responsabilidad: En el momento de redactar este análisis, Jesse está posicionado en largo en el Dow Jones de Industriales y en el S&P 500 a través del ETF SPDR Dow (DIA (BME:DIDA)) y del ETF SPDR S&P 500 (SPY). También está posicionado en largo en el ETF Energy Select Sector SPDR (NYSE:XLE) y en el ETF Health Care Select Sector SPDR (NYSE:XLV).

Los puntos de vista expuestos en este análisis son únicamente la opinión del autor y no deben tomarse como asesoramiento de inversión.