-

La subida de tasas de la Reserva Federal, la inflación medida por el índice PCE (gastos de consumo personal), el PIB del segundo trimestre y los beneficios de las grandes tecnológicas centrarán la atención esta semana.

-

Las acciones de McDonald's son una opción de compra para los resultados del jueves.

-

Las acciones de Snap a la baja ante las sombrías perspectivas de rentabilidad.

Las acciones de Wall Street terminaron mixtas el viernes, ya que los inversionistas sopesaron la última ronda de resultados corporativos y continuaron centrándose en las perspectivas de la economía y la política monetaria.

El Dow Jones Industrial Average subió ligeramente para anotar su décimo día consecutivo de ganancias, su rally más largo desde agosto de 2017.

En la semana, el Dow avanzó un 2.1%, el S&P 500 sumó un 0.7%, mientras que el Nasdaq, de fuerte componente tecnológico, cayó un 0.6%.

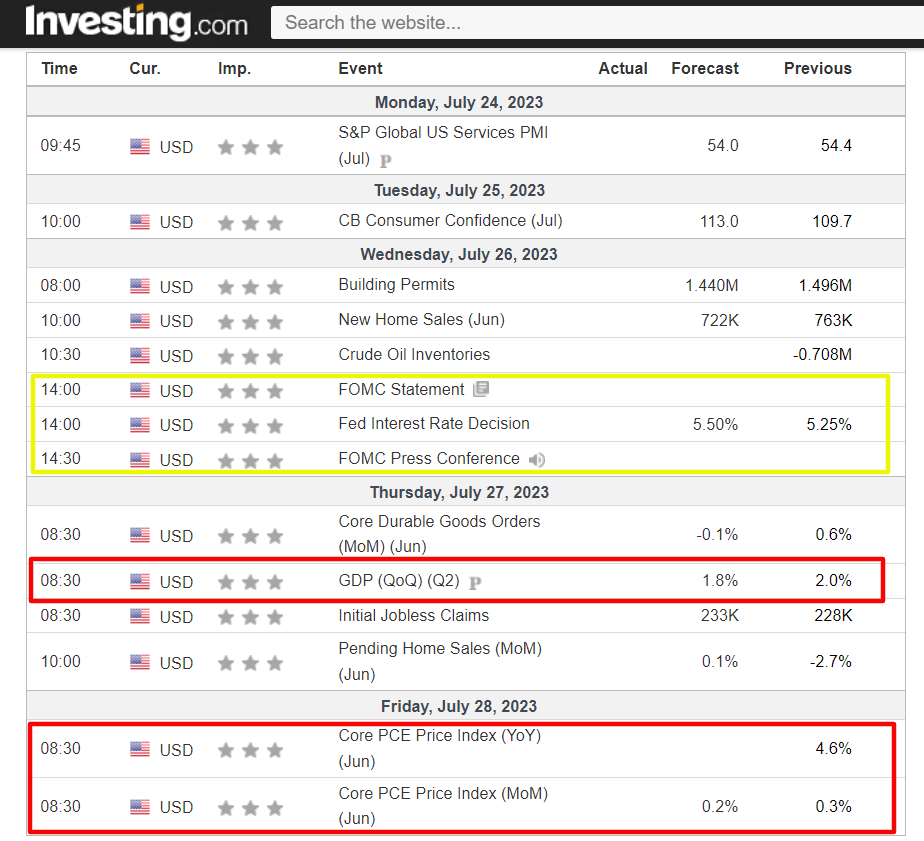

Se espera una semana repleta de acontecimientos, como la decisión clave de la Reserva Federal sobre las tasas de interés, así como una oleada de informes de resultados y datos económicos.

Tras una pausa en junio, se espera que el banco central estadounidense aumente el rango objetivo de la tasa de interés de los fondos federales en un cuarto de punto, hasta entre el 5.25% y el 5.50%, al término de su reunión de política monetaria de dos días del miércoles.

Los comentarios del presidente de la Fed, Jerome Powell, sobre la futura dirección de la política monetaria estarán en el punto de mira, ya que los inversionistas aumentan las apuestas a que la próxima subida de tasas será la última del actual ciclo de endurecimiento de la Fed.

Además de la Fed, lo más importante en el calendario económico será el índice de precios del consumo personal (PCE), que se publicará el viernes.

Además, el jueves se publicarán los datos del PIB del segundo trimestre, que proporcionarán más pistas sobre si la economía se encamina hacia una recesión.

Mientras tanto, la temporada de resultados entra en su apogeo, con las empresas tecnológicas de mega capitalización, como Microsoft (NASDAQ:MSFT); la matriz de Google, Alphabet (NASDAQ:GOOGL) y Meta Platforms.

A estas megacapitales se unirán grandes nombres como Boeing (NYSE:BA), Intel (NASDAQ:INTC), Coca-Cola (NYSE:KO), Ford (NYSE:F), General Motors (NYSE:GM), Visa (NYSE:V), Mastercard (NYSE: MA), ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX), General Electric (NYSE:GE), 3M (NYSE: MMM), AT&T (NYSE:T), Verizon (NYSE:VZ) y Southwest Airlines (NYSE:LUV).

Independientemente de la dirección que tome el mercado la semana que viene, a continuación destaco una acción que probablemente esté en demanda y otra que podría sufrir nuevas caídas.

Recuerde, sin embargo, que mi marco temporal es sólo para la semana que viene, del 24 al 28 de julio.

Acciones para comprar: McDonald's

Espero que las acciones de McDonald's (NYSE:MCD) obtengan mejores resultados en la próxima semana, con una posible ruptura hacia un nuevo máximo histórico en el horizonte, ya que, en mi opinión, el último informe de tendencias del consumidor sorprenderá al alza.

McDonald's tiene previsto presentar su actualización del segundo trimestre antes de la apertura del mercado estadounidense el jueves 27 de julio a las 7:00 a.m. hora del este, y es probable que los resultados se beneficien de la subida de los precios de la comida, ya que los consumidores estadounidenses acuden en masa a sus restaurantes en medio de la actual coyuntura económica.

La negociación de opciones implica una oscilación de aproximadamente el 3% para las acciones de MCD tras la caída de las cifras.

Muchos estadounidenses han reducido el gasto en restaurantes tradicionales de servicio completo en respuesta a la ralentización de la economía y la persistente alta inflación, lo que ha impulsado la demanda de la icónica línea de hamburguesas "Big Mac" y "McNuggets" de pollo de McDonald's.

No es de extrañar que una encuesta de InvestingPro sobre las revisiones de beneficios de los analistas apunte a un creciente optimismo antes de la publicación, con los analistas cada vez más optimistas sobre la cadena de comida rápida. De los 25 analistas encuestados, 24 revisaron al alza sus previsiones de beneficios de MCD en los últimos 90 días, mientras que sólo uno hizo una revisión a la baja.

Fuente: InvestingPro

Las expectativas de consenso apuntan a que McDonald's obtendrá en el segundo trimestre un beneficio por acción de 2.79 dólares, un 9.4% más que los 2.55 dólares del mismo periodo del año anterior. De ser así, sería el trimestre más rentable de McDonald's en sus 83 años de historia, superando el récord anterior de 2.76 dólares alcanzado en el tercer trimestre de 2021.

Mientras tanto, los ingresos se ven saltando un 10% interanual a 6,290 millones de dólares, lo que sería el total de ventas trimestrales más alto en siete años, ya que se beneficia de precios de menú más altos, promociones de marketing únicas y un exitoso programa de lealtad digital.

McDonald's sólo ha incumplido las expectativas de ingresos de Wall Street una vez en los dos últimos años, mientras que ha superado las estimaciones de ingresos en dos ocasiones en ese periodo, lo que demuestra la resistencia de su negocio subyacente y la sólida ejecución en toda la empresa.

Las acciones de MCD alcanzaron el viernes un nuevo máximo histórico de 299.35 dólares, por encima del récord anterior de 299.10 dólares alcanzado el 30 de junio, antes de terminar la sesión en 295.61 dólares.

La empresa de comida rápida con sede en Chicago, Illinois, tiene una capitalización bursátil de 215,800 millones de dólares en su valoración actual, lo que la convierte en la mayor cadena de restaurantes de servicio rápido del mundo.

En lo que va de año, las acciones, que son uno de los treinta componentes del índice Dow Jones, han subido un 12.1%, superando ampliamente el rendimiento del índice de las blue-chips en el mismo periodo.

Acciones para vender: Snap

Creo que las acciones de Snap (NYSE:SNAP) sufrirán una semana complicada, ya que el último informe de resultados de la empresa de medios sociales en dificultades revelará un fuerte descenso tanto en el crecimiento de los beneficios como de los ingresos, en mi opinión, debido al difícil entorno económico.

Los participantes en el mercado esperan una oscilación considerable en las acciones de SNAP tras la actualización, con un posible movimiento implícito de aproximadamente el 11% en cualquier dirección, según el mercado de opciones.

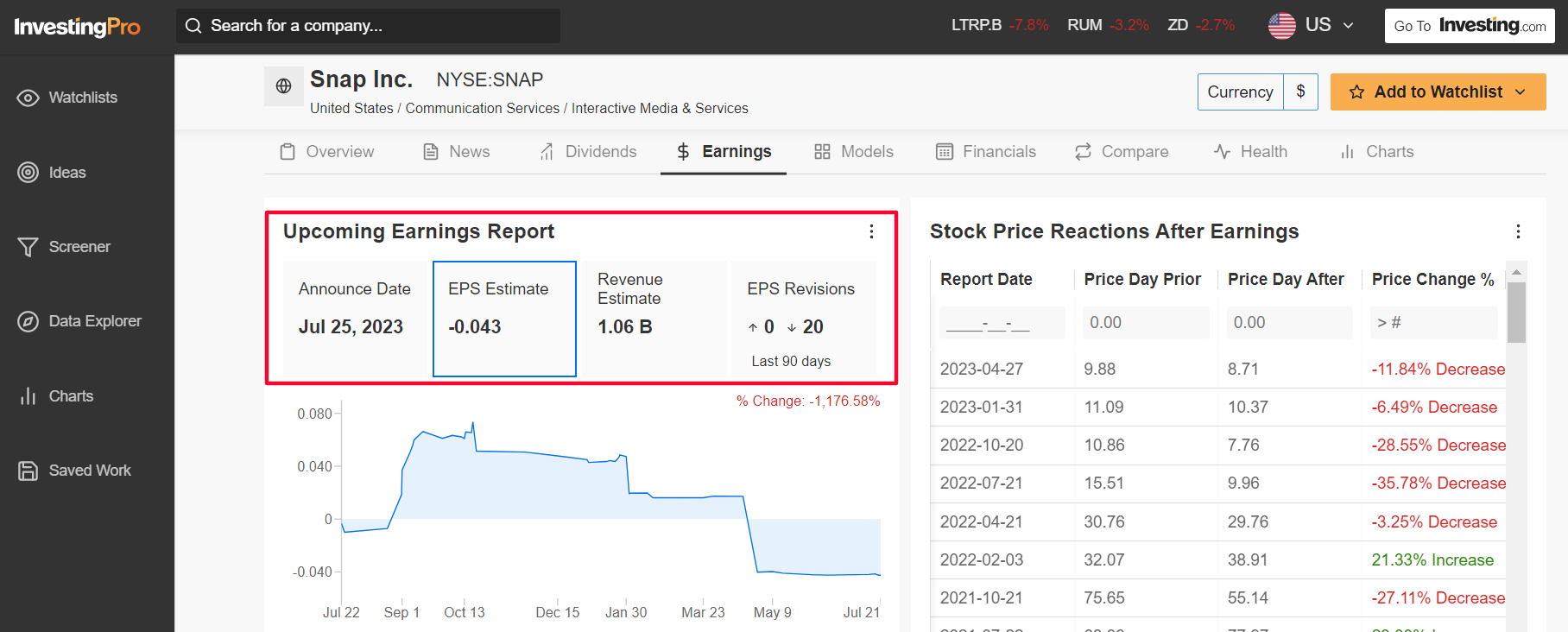

Un estudio de InvestingPro sobre las revisiones de beneficios de los analistas apunta a un creciente pesimismo antes del informe, con los veinte analistas encuestados recortando sus estimaciones de beneficios por acción en los últimos tres meses.

Fuente: InvestingPro

Wall Street prevé que la empresa matriz de la aplicación de mensajería en redes sociales Snapchat pierda 0,04 dólares por acción, lo que supone un empeoramiento respecto al beneficio de 0,01 dólares por título del trimestre anterior y frente a la pérdida de 0,24 dólares por acción del periodo del año anterior.

Se espera que los ingresos disminuyan un 4,5% anual, hasta 1.060 millones de dólares, debido a un débil rendimiento en su negocio principal de anuncios, como consecuencia de los cambios de privacidad en iOS de Apple (NASDAQ:AAPL) y la creciente competencia de la aplicación china para compartir vídeos TikTok.

Esto no augura nada bueno para los esfuerzos de monetización de Snap, que probablemente prolongarán su camino hacia la rentabilidad y aumentarán su riesgo de ejecución.

La empresa de redes sociales dependiente de la publicidad incumplió gravemente las expectativas de crecimiento de los beneficios y las ventas cuando publicó los resultados del primer trimestre a finales de abril, lo que provocó una caída de las acciones de casi el 12%, ya que las corporaciones y las pequeñas empresas recortaron el gasto en publicidad digital en el actual entorno operativo.

En los últimos siete trimestres, Snap ha incumplido seis veces las previsiones de resultados y dos veces las estimaciones de beneficios.

Las acciones de SNAP alcanzaron un máximo para 2023 de 13.89 dólares el 13 de julio; terminaron la sesión del viernes a 12.74 dólares, lo que supone una valoración de 20,500 millones de dólares para la empresa de medios sociales con sede en Santa Mónica (California).

Las acciones han tenido un buen comportamiento este año, con una subida del 42% en lo que va de 2023, en medio de un repunte generalizado del sector tecnológico. A pesar del reciente giro, SNAP sigue estando un 85% por debajo de su máximo histórico de septiembre de 2021, de 83.84 dólares.

___

Prepárese para potenciar su estrategia de inversión con nuestros descuentos exclusivos.

No se pierda esta oportunidad por tiempo limitado de acceder a herramientas de vanguardia, análisis de mercado en tiempo real y opiniones de expertos. Únase a InvestingPro hoy mismo y libere su potencial inversionista. Dese prisa, ¡las rebajas de verano no durarán para siempre!

Divulgación: En el momento de escribir este artículo, tengo una posición larga en el Dow Jones Industrial Average, S&P 500, y el Nasdaq 100 a través del SPDR Dow ETF (DIA (BME:DIDA)), SPDR S&P 500 ETF (SPY), y el Invesco QQQ Trust ETF (QQQ). También en el Technology Select Sector SPDR ETF (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETFs basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.