-

La Reserva Federal ha vuelto a subir las tasas esta semana y ha señalado que seguirá endureciéndolos en 2023 para tratar de reducir la inflación.

-

La subida de tasas provocará una mayor agitación en los mercados, especialmente en los valores de alto crecimiento no rentables.

-

Las acciones de la plataforma de retransmisión de deportes en directo FuboTV y del fabricante de vehículos eléctricos Lucid Motors siguen siendo vulnerables.

-

Rendimiento en lo que va de año: -86

-

Porcentaje desde el máximo histórico: -96.5

-

Capitalización bursátil: 423.8 millones de dólares

-

Rendimiento en lo que va de año: -80.4

-

Porcentaje desde máximo histórico: -88.5

-

Capitalización bursátil: 12,500 millones de dólares

El Promedio Industrial Dow Jones, el S&P 500 y el Nasdaq van camino de sufrir su mayor caída porcentual anual desde la crisis financiera de 2008, al intensificarse el temor a que la lucha de la Reserva Federal contra la inflación mediante agresivas subidas de las tasas de interés pueda provocar una profunda recesión.

El banco central estadounidense subió las tasas en medio punto porcentual a principios de esta semana y proyectó al menos 75 puntos base adicionales de aumentos en los costos de endeudamiento para finales de 2023. El presidente de la Fed, Jerome Powell, advirtió de que seguiría subiendo las tasas de interés el próximo año, incluso cuando la economía se deslice hacia una posible recesión.

Dadas las perspectivas de halcones de la Fed, las acciones de la plataforma de streaming de deportes en vivo FuboTV y el fabricante de vehículos eléctricos Lucid Motors siguen siendo vulnerables a la baja adicional en los próximos meses.

1. FuboTV

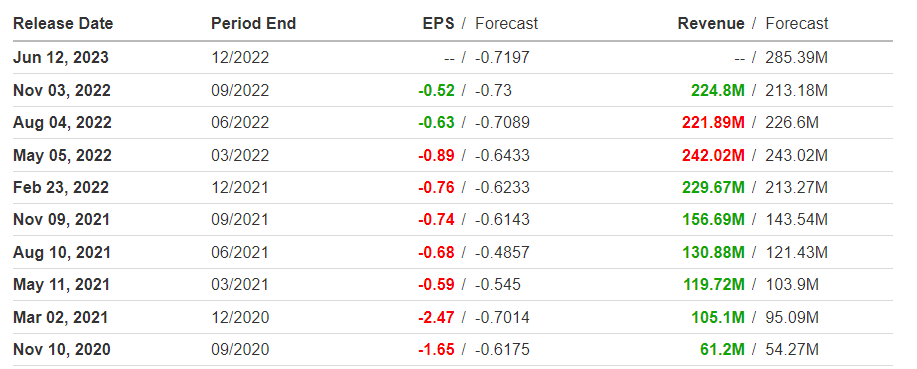

FuboTV (NYSE:FUBO) ha visto cómo sus acciones se desplomaban a una serie de nuevos mínimos históricos en las últimas sesiones, ya que los inversionistas siguen preocupados por el impacto negativo de varios vientos en contra fundamentales y macroeconómicos que afectan al servicio de streaming centrado en los deportes.

A menos de dos semanas para el final del año, las acciones de FUBO han caído un 86% en 2022, en medio de un agresivo reajuste de las valoraciones en el espumoso espacio tecnológico provocado por los continuos planes de la Reserva Federal de endurecer la política monetaria.

Las acciones de FuboTV comenzaron a cotizar en torno a los 10 dólares en octubre de 2020, después de que la plataforma de streaming con sede en Nueva York saliera a bolsa a través de una sociedad de adquisición con fines especiales (SPAC). Se disparó a un máximo histórico de 62.29 dólares en diciembre de 2020 antes de desplomarse un 96.5% para cotizar a alrededor de 2 dólares por acción el jueves por la noche.

En los niveles actuales, la antigua SPAC tiene una capitalización bursátil de 423.8 millones de dólares. En su punto álgido, estaba valorada en más de 5,000 millones de dólares.

Creo que las acciones de la empresa de streaming de deportes en directo, que pierde dinero, siguen siendo vulnerables a nuevas pérdidas en 2023 debido a las preocupaciones sobre su elevado consumo de efectivo relacionado con el gasto en contenido deportivo en directo.

El servicio de streaming centrado en los deportes ha estado gastando efectivo a un ritmo alarmante, utilizando más de 294 millones de dólares durante los tres primeros trimestres de 2022. Eso le deja con 307.4 millones de dólares en su balance a finales de septiembre.

Para una empresa que no prevé tener un flujo de caja positivo hasta 2025, existe el temor legítimo de que FuboTV pueda quedarse sin dinero a finales del próximo año, ya que sigue gastando mucho en la adquisición de los derechos de contenidos deportivos en un esfuerzo por atraer suscriptores.

FuboTV perdió 152.7 millones de dólares, o 0.52 dólares por acción, en el tercer trimestre, empeorando desde una pérdida neta de 105.9 millones de dólares en el período del año anterior, debido principalmente al aumento de los gastos operativos y un mayor gasto en acuerdos de deportes en vivo. La empresa ha registrado pérdidas netas en todos los trimestres desde que comenzó a cotizar en bolsa, desde el tercer trimestre de 2020.

Teniendo esto en cuenta, sigo siendo pesimista sobre las perspectivas de crecimiento de FuboTV, con un aumento de capital o un fracaso rotundo como los resultados más probables, ya que la compañía lucha por controlar sus gastos. El próximo año podría ser otro difícil, por lo que creo que las acciones de FUBO deben evitarse a toda costa.

2. Lucid

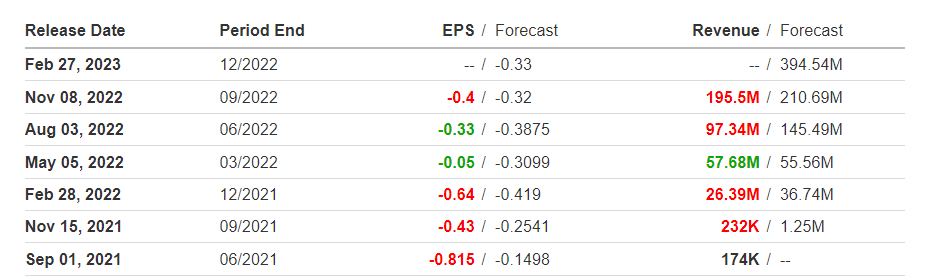

Lucid Group (NASDAQ:LCID), que salió a bolsa en pleno auge del mercado de OPV y SPAC tecnológicas de 2021, ha caído en desgracia este año en medio de una venta generalizada de empresas de alto crecimiento no rentables que tienen elevadas relaciones precio-beneficios, especialmente las del sector de los vehículos eléctricos.

Tras alcanzar un máximo histórico de 64,86 dólares en febrero de 2021, las acciones de LCID -que han perdido un 80.4% en lo que va de año- cayeron rápidamente hasta un mínimo de 7.45 dólares ayer. A los niveles actuales, la empresa de vehículos eléctricos con sede en Newark (California), cuyas acciones están un 88.5% por debajo de su máximo histórico, tiene una capitalización bursátil de 12,500 millones de dólares.

A pesar de la liquidación de hace meses, las acciones de Lucid siguen sobrevaloradas, ya que cotizan a más de 33 veces las ventas de este año, lo que las convierte en una opción menos atractiva en el actual entorno de mercado.

Además, la cantidad de efectivo que Lucid está quemando para seguir siendo competitiva con Tesla (NASDAQ:TSLA), Ford (NYSE:F), General Motors (NYSE:GM), Volkswagen (ETR:VOWG_p) y otros fabricantes de automóviles de legado en el mercado de los autos eléctricos es una causa de creciente preocupación. Lucid terminó el tercer trimestre con 3,850 millones de dólares en efectivo, lo que se espera que financie a la empresa al menos hasta el cuarto trimestre de 2023.

Como resultado, la compañía presentó unos resultados financieros del tercer trimestre peores de lo esperado el mes pasado, fallando tanto en la línea superior como en la inferior debido a un entorno operativo desafiante.

La pérdida neta de la empresa aumentó a 670.2 millones de dólares, o 0.40 dólares por acción, frente a los 524.4 millones de dólares, o 0.43 dólares por acción, del periodo anterior. Todavía no ha obtenido beneficios en su corta historia como empresa cotizada. Los ingresos ascendieron a 195.5 millones de dólares, por debajo de las estimaciones de ventas de 210.7 millones, ya que entregó 1,398 vehículos.

Las empresas no rentables con altos índices de consumo de efectivo son peligrosas en cualquier mercado, pero hoy más que nunca. Aunque las acciones de LCID no caerán a cero, los próximos meses serán cruciales para determinar las perspectivas a largo plazo del atribulado fabricante de vehículos eléctricos.

En una señal preocupante, las reservas de pedidos futuros para sus modelos de autos eléctricos cayeron en el tercer trimestre con respecto al segundo, en parte debido a la cancelación de pedidos y a que la gente teme que se produzcan pérdidas.

En una señal preocupante, las reservas de futuros pedidos de sus modelos de autos eléctricos cayeron en el tercer trimestre respecto al segundo, en parte debido a la cancelación de pedidos y al temor de la gente a largos periodos de espera. El fabricante de vehículos eléctricos de lujo dijo que tenía más de 34,000 pedidos en el tercer trimestre, 3,000 reservas menos que el trimestre anterior.

Divulgación: En el momento de escribir este artículo, Jesse está corto en el S&P 500 y Nasdaq 100 a través de ProShares Short S&P 500 ETF (SH) y ProShares Short QQQ ETF (PSQ).

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.