Vamos a ver dos tipos de inversión que podrían ser interesantes de cara al 2023 y por qué.

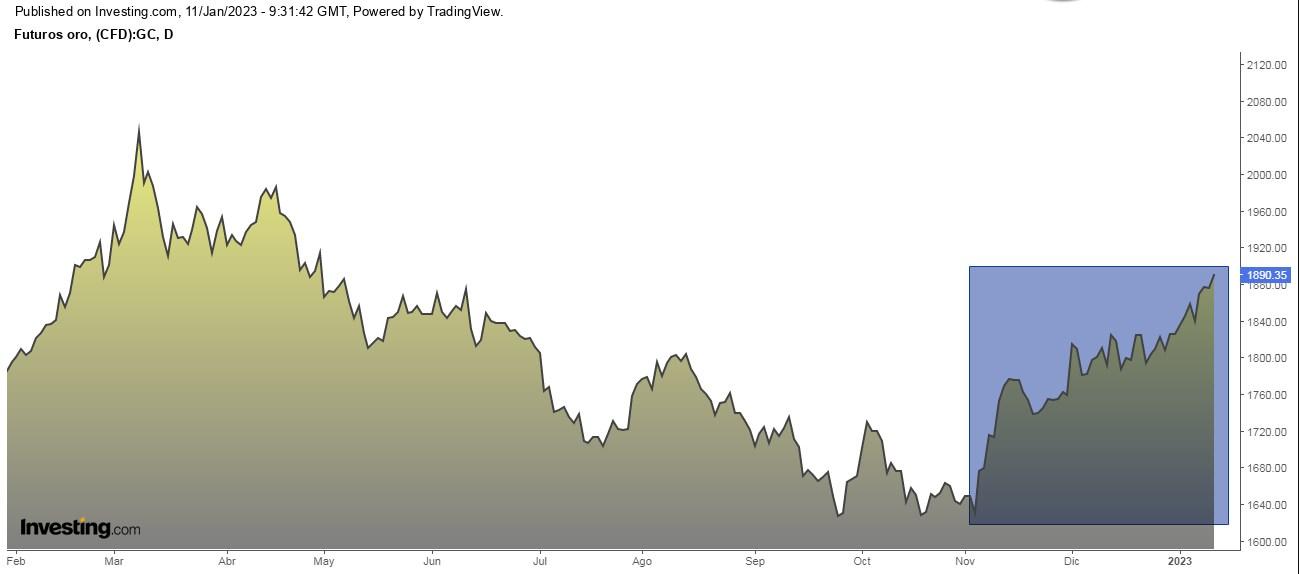

El oro es un mercado atractivo si se dan una serie de circunstancias. Por ejemplo que la inflación sea más alta de lo habitual, que haya temores acerca de la evolución y devenir de la economía en general, que el dólar se debilite.

Esto implica que en tres circunstancias concretas el oro tiende a comportarse bien dado su carácter de activo refugio:

1) Si los inversores creen que habrá nubarrones en el horizonte, que la economía puede entrar en recesión, surge esa incertidumbre que no gusta a los mercados y los inversores salen de la renta variable vendiendo sus acciones y con ese dinero comprando oro para refugiarse de la tormenta que pueda llegar.

2) Si la inflación es mayor de lo habitual y de lo deseado, los inversores compran oro huyendo del riesgo de caída en los mercados de renta variable y buscan proteger su capital para evitar, en la medida de lo posible, minimizar la consecuente pérdida de poder adquisitivo por el incremento generalizado del coste de la vida.

3) Cuando el dólar no está fuerte sale beneficiado el oro. Esto es debido, principalmente a la relación inversa existente entre ambos activos. La razón estriba en que el oro cotiza en dólares, por lo que si el billete verde se fortalece el precio del oro resulta más elevado y caro y como consecuencia de ello un comprador que antes compraba con x dinero una cantidad determinada de lingotes, ahora con ese mismo dinero sólo podría comprar menos lingotes. Por tanto, si el dólar se fortalece sale perjudicada la cotización del oro, y al revés, si el dólar se deprecia sale beneficiado el oro.

Y resulta que en 2023 estos tres elementos podrían darse a la vez, junto a otros más. Así pues, éstas son una serie de razones que bien podrían favorecer al oro este año:

- Existe el temor fundado a que este año la economía en general podría entrar en recesión. Todas las miradas se giran a Estados Unidos que oficialmente entró en recesión en 2022, aunque realmente ese concepto es muy simple y no realista ya que exige pocos requisitos para considerar que ya hay recesión, el mercado prefiere optar por el concepto de recesión de NBER que es más completo y exige más elementos para ello.

De momento, la Encuesta de Gestores de Fondos de Bank of America (NYSE:BAC) indica claramente que los inversores no están mucho por la labor de asumir riesgos en los mercados. Es más, dicho indicador está en niveles incluso por debajo de los reflejados en 2008 con la crisis mundial o en 2020 con el coronavirus.

- La inflación sigue bastante por encima del objetivo de los principales Bancos Centrales del mundo. En el caso que más interesa al mercado, Estados Unidos, la Reserva Federal tiene su cita el 31 de enero-1 de febrero y se espera que siga subiendo los tipos de interés 50 puntos básicos o 25 puntos. Se observa que 17 de los 19 responsables de la Fed espera que en 2023 los tipos suban más de un 5% y ninguno de ellos espera que este año se bajen los tipos, aunque los mercados creen que a finales de 2023 y a lo largo de 2024 cabría esa posibilidad.

- El billete verde viene de un año 2022 en el que ha triunfado con fuertes revalorizaciones frente a la mayoría de divisas. Pero es una realidad que este año el ritmo de subidas de tipos por parte de la Fed será menor y el dólar podría perder fuelle, de hecho EUR/USD podría subir a 1,10-1,12.

- A todo lo anterior se podría también añadir el papel de China, que es el mayor comprador de oro a nivel mundial. Su reapertura tras levantar las duras medidas anti Covid es una bocanada de aire fresco para su economía. Y esto favorece al oro, ya que si la economía del gigante asiático va bien, comprará mayor cantidad de oro, con lo que la demanda del metal se incrementaría sustancialmente y con ello su cotización.

- Varios Bancos Centrales están comprando oro. El objetivo básicamente es diversificar sus reservas para no depender tanto del dólar. Concretamente es el caso de los Bancos Centrales de China, Rusia y Turquía y lo están haciendo a un ritmo que no se veía en 55 años. En el caso de China empezó a comprar tras tres años sin hacerlo /desde diciembre de 2019) y aumentó sus reservas en 30 toneladas en diciembre tras 32 toneladas en noviembre, con lo que las reservas del país ascienden a un total de 2.010 toneladas.

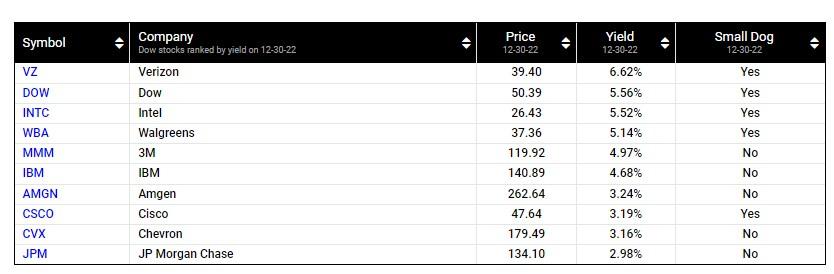

Los perros del Dow Jones (Dogs of the Dow)

Fuente: www.dogsofthedow.com

Es una estrategia muy simple y a la vez fácil de hacer. Consiste en coger las 10 empresas que cotizan en el Dow Jones (aunque también sirve con cualquier otro índice bursátil) y que tienen un mayor rendimiento por dividendo al cerrar la última sesión bursátil del año.

Por tanto, se compran acciones de esas 10 compañías, el mismo número de acciones de cada una de ellas y se mantienen en cartera todo el año.

¿Y ésta estrategia funciona? Pues sí, y mucho. Mira los siguientes números:

* En 2022 su rentabilidad fue de un 2,2% que no está nada mal teniendo en cuenta que el propio Dow Jones se dejó un 8,78%, el S&P 500 un 19,44% y el Nasdaq un 33,10%, por no hablar de Europa que casi todos sus índices terminaron en rojo desde un 5,56% a un 13,31%.

* En 2021 su rentabilidad fue de un 16,30%.

* Desde 1957 al 2003 la rentabilidad promedio anual fue de un 14% superando a la del Dow Jones que fue de un 11.

Este año 2023 los 10 valores del Dow Jones serían:

Chevron (NYSE:CVX)

Amgen (NASDAQ:AMGN)

IBM (NYSE:IBM)

Cisco (NASDAQ:CSCO)

JP Morgan (NYSE:JPM)

Dow (NYSE:DOW)

Verizon (NYSE:VZ)

Walgreens (NASDAQ:WBA) Boots Alliance

3M (NYSE:MMM)

Intel (NASDAQ:INTC)