- Esta semana, el enorme repunte del sector tecnológico ha dado muestras de fatiga, ya que los inversores han abandonado el sector ante los nuevos temores inflacionistas.

- En este contexto, los analistas consideran que estos dos valores financieros infravalorados presentan un importante recorrido alcista al ir calmándose el repunte tecnológico.

- Por lo tanto, los inversores deberían considerar añadir estos dos valores a sus carteras.

- ¿Busca más ideas para invertir? Únase a InvestingPro por tiempo limitado y no se pierda otro mercado alcista por no saber qué acciones comprar.

- En lo que va de 2024: +18,1%

- Capitalización de mercado: 62.500 millones de dólares

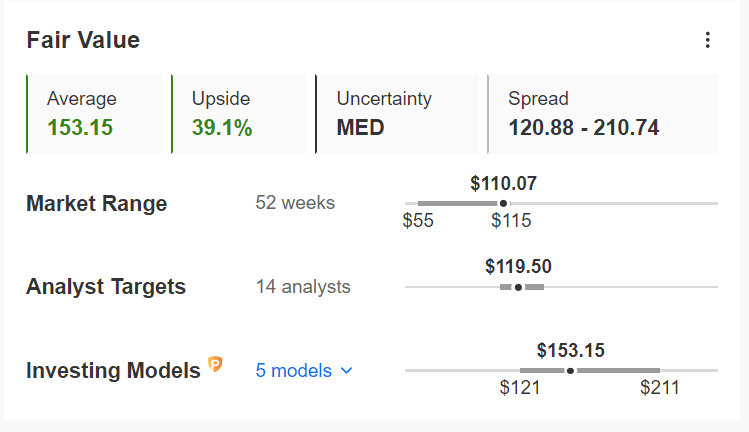

- Incremento del valor razonable: +39,1%

- En lo que va de 2024: +16,9%

- Capitalización de mercado: 85.700 millones de dólares

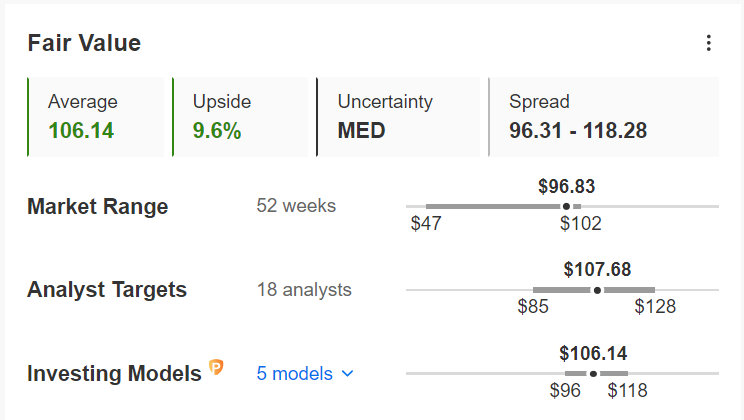

- Incremento del valor razonable: +9,6%

A medida que el rally tecnológico va estancándose tras su monumental subida y los inversores reevalúan sus carteras a la luz de la cambiante dinámica del mercado, los valores financieros se perfilan como alternativas atractivas.

Apollo Global Management y KKR (NYSE:KKR) & Co., cuyas acciones han recibido una calificación de “compra fuerte” por parte de los analistas y que cuenta con un sólido potencial alcista, ofrecen perspectivas atractivas de crecimiento a largo plazo, a medida que resurge la preocupación en torno a la inflación y los inversores abandonan el sector tecnológico.

Utilizando el poder de InvestingPro, vamos a profundizar en lo que hace que destaquen estos dos valores y por qué los analistas son alcistas en sus perspectivas.

1. Apollo Global Management

Apollo Global Management es una de las principales gestoras mundiales de inversiones alternativas, con una cartera diversificada de inversiones en capital riesgo, crédito e inmobiliario.

Las acciones de la empresa de capital riesgo con sede en Nueva York han experimentado una importante tendencia alcista desde principios de año, ganando cerca de un 18% en lo que va de 2024.

Fuente: Investing.com

A medida que los mercados mundiales siguen evolucionando, la probada trayectoria de Apollo de inversiones exitosas y un enfoque disciplinado para la asignación de capital la posicionan bien para un continuo rendimiento por encima del mercado en los próximos meses.

Según los datos de InvestingPro, los analistas han asignado a Apollo Global Management una calificación de "fuerte compra", citando varios factores que podrían impulsar las acciones. Entre ellos figuran los buenos resultados de la empresa en materia de inversiones, sus sólidas actividades de captación de fondos y las favorables perspectivas de sus diversas estrategias de inversión.

Además, el enfoque de Apollo en la mejora operativa y la creación de valor dentro de su enfoque proactivo de gestión de carteras es un buen augurio para el futuro crecimiento de los beneficios y las ventas.

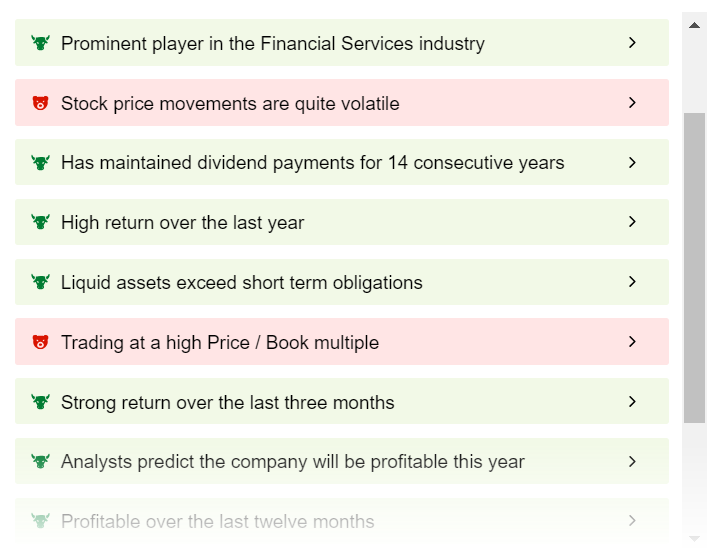

Vientos de cara indicados por los ProTips: Como señala ProTips, Apollo cuento con una sólida condición de salud financiera, gracias a su prístino balance y a una sólida perspectiva de rentabilidad.

Fuente: InvestingPro

Además, cabe destacar que la compañía ha mantenido el reparto de dividendos 14 años consecutivos, lo que demuestra la fortaleza de su negocio subyacente.

Precio objetivo de valor razonable: Según InvestingPro, las acciones de Apollo están muy infravaloradas y podrían subir un 39,1% con respecto al precio de cierre del jueves, de 110,07 dólares.

Fuente: InvestingPro

Eso acercaría las acciones a su precio de Valor Razonable de 153,15 dólares.

2. KKR & Co.

KKR es una empresa de inversión líder a escala mundial que gestiona múltiples clases de activos alternativos, como capital riesgo, infraestructuras y bienes inmuebles.

La empresa de gestión de inversiones con sede en Nueva York ha visto subir sus acciones aproximadamente un 17% desde principios de 2024.

Fuente: Investing.com

Los inversores que busquen grandes oportunidades de compra pueden encontrar en KKR una buena incorporación a sus carteras. Al igual que Apollo, KKR ha recibido una recomendación de "fuerte compra" por parte de los analistas, que ven un importante potencial alcista en estas acciones.

Entre los principales impulsores de confianza figuran los buenos resultados de inversión de KKR, así como un entorno macroeconómico favorable para las inversiones alternativas.

Además, el enfoque de KKR en el despliegue de capital en sectores de alto crecimiento y su capacidad para desbloquear el valor a través de mejoras operativas posicionan a la compañía para un éxito continuo.

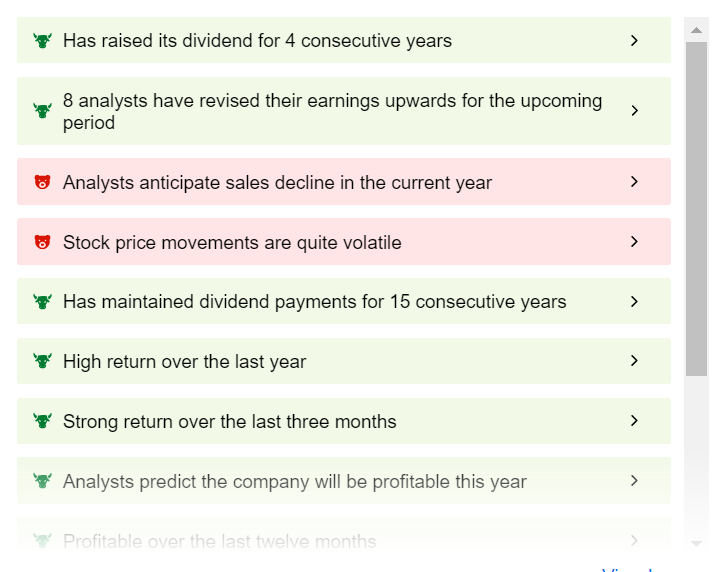

Vientos en contra indicados por los ProTips: Como se puede ver a continuación, InvestingPro pinta un panorama mayoritariamente positivo en cuanto a la salud financiera de KKR, destacando sus alentadoras perspectivas de beneficios, el aumento de los ingresos netos y las sólidas perspectivas generales de rentabilidad.

Fuente: InvestingPro

ProTips también menciona que KKR ha mantenido su pago anual de dividendos 15 años consecutivos —y lo ha aumentado en los últimos cuatro— gracias al aumento de los niveles de flujo de caja libre.

Precio objetivo de valor razonable: Según InvestingPro, el precio objetivo de valor razonable de KKR implica que tiene por delante un potencial alcista de aproximadamente un 10%.

Fuente: InvestingPro

Este movimiento llevaría las acciones a 106,14 dólares con respecto al precio de cierre de anoche de 96,83 dólares.

No deje de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión.

Los lectores de este artículo disfrutan de un descuento adicional del 10% en los planes anual y bianual con los códigos de cupón PROTIPS2024 (anual) y PROTIPS20242 (bianual).

Suscríbase aquí y no vuelva a perderse un mercado alcista.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ).

Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.