Las acciones del gigante del entretenimiento en streaming NFLX suben alrededor de un 17.5% en 2021.

Las ofertas de contenido de Netflix (NASDAQ:NFLX), como Squid Game y La Casa de Papel, han ayudado a aumentar el número de suscriptores en todo el mundo

Los inversionistas en el pionero del streaming Netflix han visto robustos retornos en 2021. En lo que va de año, las acciones de NFLX han retornado un 17.5%. En comparación, el Dow Jones U.S. Broadcasting & Entertainment Index ha bajado un 10.2%.

El 17 de noviembre, las acciones de NFLX alcanzaron un máximo histórico, superando los 700 dólares. Pero desde ese pico, la acción ha bajado un 9%, cerrando el miércoles por debajo de los 620 dólares. El rango de 52 semanas de la acción ha sido de 478.54 a 700.99 dólares, y la capitalización de mercado es de 273,600 millones de dólares.

La dirección anunció los resultados del tercer trimestre el 19 de octubre. Los ingresos fueron de 7,480 millones de dólares, frente a los 6,430 millones de dólares de hace un año. El beneficio diluido por acción (BPA) fue de 3.19 dólares, frente a los 1.74 dólares del tercer trimestre de 2020.

Los inversionistas se alegraron de que Netflix sumara 4.4 millones de nuevos suscriptores en todo el mundo. La región de Asia-Pacífico contribuyó a la mayor parte de ese crecimiento. Ahora, la compañía tiene cerca de 214 millones de miembros pagados. La dirección espera que otros 8.5 millones de suscriptores de pago se unan al servicio de streaming en el cuarto trimestre.

Durante una conferencia telefónica, el director financiero Spencer Adam Neumann señaló:

"Tuvimos un par de grandes éxitos... Squid Game, La Casa de Papel, la primera parte de la quinta temporada, pero mucha variedad y programación de calidad a lo largo del trimestre... Así que con nuestra orientación, estamos guiando a aproximadamente un poco menos del 20%, 19% de crecimiento de los ingresos para el año".

Antes de la publicación de los resultados trimestrales, las acciones de NFLX rondaban los 640 dólares. Luego, el 17 de noviembre, alcanzó un máximo histórico de 700.99 dólares. Y el 1 de diciembre, cayó a 617.77 dólares.

Qué esperar de las acciones de Netflix

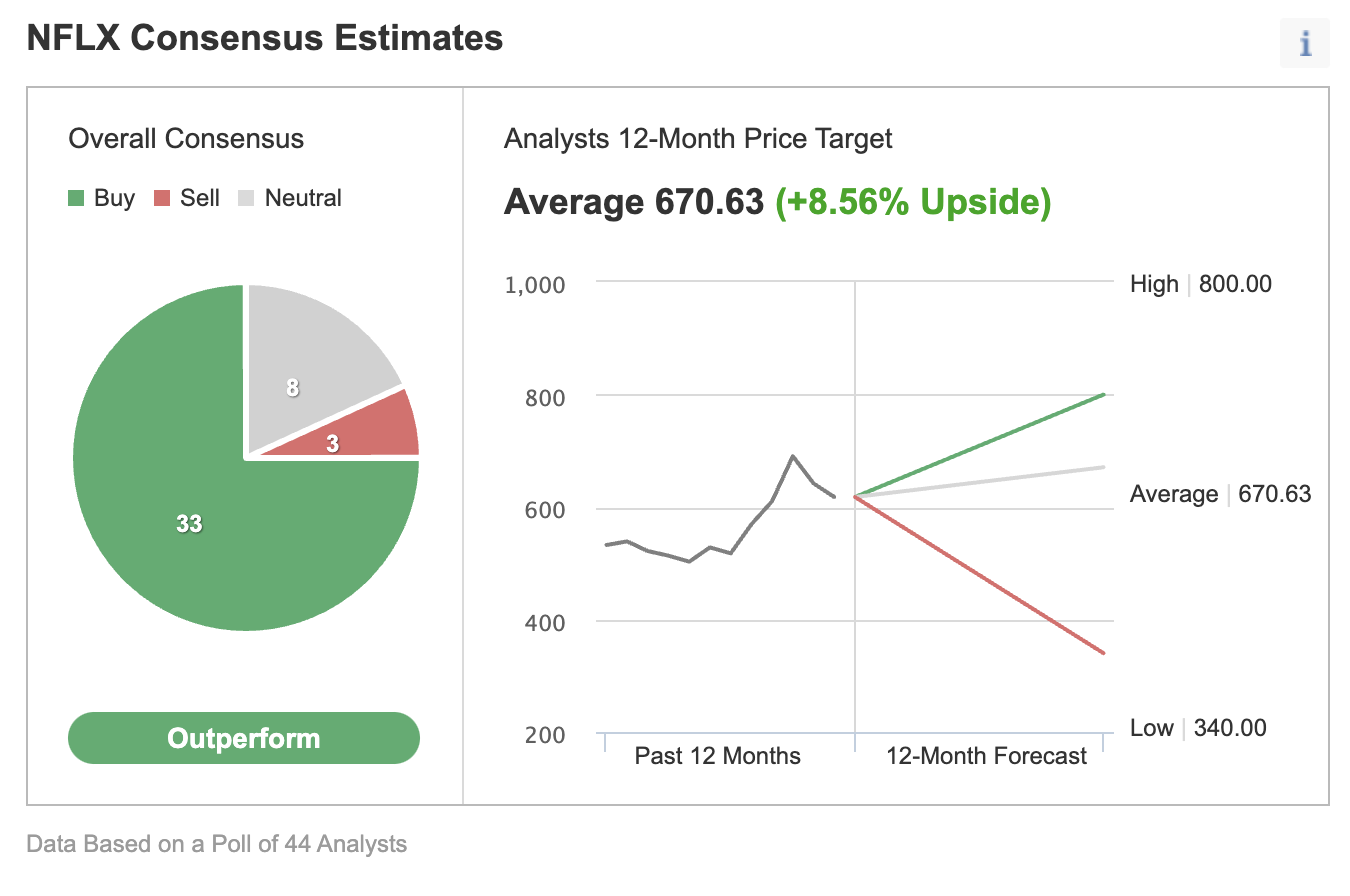

Entre los 44 analistas encuestados a través de Investing.com, las acciones de NFLX tienen una calificación de "outperform", es decir, que tiene un desempeño mayor al del mercado en general.

Gráfico: Investing.com

Los analistas también tienen un objetivo de precio medio a 12 meses de 670.63 dólares, lo que implica un aumento de alrededor del 8.6% desde los niveles actuales. El rango de precios a 12 meses se sitúa actualmente entre 340 y 800 dólares.

Del mismo modo, según una serie de modelos de valoración, como los que pueden considerar los dividendos, los múltiplos de precio-beneficio o el método de salida de crecimiento del flujo de caja descontado (DCF) a 10 años, el valor razonable medio de las acciones de NFLX se sitúa en 681.09 dólares

Además, podemos observar la salud financiera de la empresa determinada por la clasificación de más de 100 factores frente a sus pares en el sector de los servicios de comunicación. En términos de crecimiento y salud de los beneficios, Netflix obtiene una puntuación de 4 sobre 5 (puntuación máxima) y, por tanto, tiene un gran rendimiento.

Los ratios precio-beneficio, precio-valor contable y precio-ventas de las acciones de Netflix son 58.87x, 18.57x y 9.93x, respectivamente. Estas métricas muestran un nivel de valoración espumoso, incluso para un nombre de crecimiento como Netflix.

En comparación, los ratios de Walt Disney (NYSE:DIS), cuyas operaciones de streaming también están creciendo, son de 130.98x, 2.91x y 3.91x. Y las métricas del conglomerado de telecomunicaciones Comcast (NASDAQ:CMCSA) son de 16.09x, 2.38x y 2.01x.

A los lectores que observan los gráficos técnicos les interesará saber que, a pesar de la caída del precio en las últimas dos semanas, varios indicadores a corto plazo de las acciones de NFLX siguen advirtiendo a los inversionistas.

Nuestra primera expectativa es que las acciones de Netflix sigan cayendo por debajo de los 620 dólares, o incluso hasta los 600 dólares, tras lo cual debería encontrar soporte. A continuación, es probable que cotice lateralmente entre 620 y 630 dólares y establezca una nueva base. A esto le seguirá probablemente un nuevo movimiento bajista.

3 posibles operaciones con las acciones de Netflix

1. Comprar acciones de NFLX a los niveles actuales

Los inversionistas que no se preocupan por los movimientos diarios del precio y que creen en el potencial a largo plazo de la empresa podrían considerar invertir en acciones de Netflix ahora.

El 1 de diciembre, las acciones de NFLX cerraron a 617.77 dólares. Los inversionistas que compran y retienen deberían esperar mantener esta posición larga durante varios meses mientras la acción hace un intento hacia los 670.63 dólares, un nivel que coincide con las estimaciones de los analistas. Ese movimiento bajista supondría una rentabilidad de más del 8.5% desde el nivel actual.

2. Comprar un ETF con NFLX como participación

Los lectores que no quieran comprometer su capital en acciones de Netflix, pero que aún así quieran tener exposición a las acciones, podrían considerar la posibilidad de investigar un fondo que tenga a la compañía como participación.

Algunos ejemplos de estos ETFs son:

Simplify Volt Pop Culture Disruption ETF: El fondo ha bajado un 6.3% en lo que va del año, y la ponderación de las acciones de NFLX es del 9.71%;

John Hancock Multifactor Media and Communications Fund: El fondo ha bajado un 2.6% hasta la fecha, y la ponderación de las acciones de NFLX es del 6.70%;

Pacer BioThreat Strategy ETF: El fondo ha subido un 24.3% en lo que va del año y la ponderación de las acciones de NFLX es del 5.76%;

Invesco S&P 500 Equal Weight Communication Svc ETF: El fondo ha subido un 10.7% en lo que va del año, y la ponderación de las acciones de NFLX es del 5.18%.

3. Spread de opciones de venta bajista

Algunos inversionistas podrían estar preocupados por la posibilidad de que las acciones de NFLX sigan cayendo. Si tienen experiencia en estrategias de operación de opciones, podrían poner en juego un spread (diferencial) de opciones de venta bajista.

Sin embargo, como destacamos regularmente, muchas estrategias de opciones no son adecuadas para la mayoría de los inversionistas minoristas. Por lo tanto, la siguiente discusión se ofrece con fines educativos en contraposición a una estrategia real a seguir por el inversioniasta minorista promedio.

Nota: Esta es una operación arriesgada que no es adecuada para los inversionistas principiantes en opciones.

En un spread de opciones de venta bajista un operador tiene una opción de venta larga con un precio de ejercicio (o “strike”) más alto y una opción de venta corta con un precio de strike más bajo. Ambas partes de la operación tienen la misma acción subyacente (es decir, Netflix) y la misma fecha de vencimiento.

El operador quiere que la acción NFLX baje de precio. Sin embargo, en un spread de opciones de venta bajista, tanto los niveles de beneficios como de pérdidas potenciales son limitados. Este tipo de spread de opciones de venta bajista se establece por un costo neto (o débito neto), que representa la pérdida máxima.

Mientras escribimos, la acción de NFLX está a 635.40 dólares (Nota del editor: en el momento de la publicación había caído a 617.77 dólares).

Para el primer tramo de esta estrategia, el operador podría comprar una opción de venta at-the-money (ATM) o ligeramente out-of-the-money (OTM), como la opción de venta de NFLX al 21 de enero de 2022, de 630 dólares de strike. Esta opción se ofrece actualmente a 32.60 dólares. Al operador le costaría 3,260 dólares poseer esta opción de compra que vence en menos de dos meses.

Para la segunda parte de esta estrategia, el operador vende una opción de venta OTM, como la opción de compra de NFLX al 21 de enero de 2022, a 610 dólares de strike. La prima actual de esta opción es de 23.80 dólares. El vendedor de la opción recibiría 2,380 dólares, sin contar las comisiones de la operación.

En nuestro ejemplo, el riesgo máximo será igual al costo del spread más las comisiones. En este caso, el costo neto del diferencial es de 8.80 dólares (32.60 – 23.80 = 8.80 dólares).

Como cada contrato de opciones representa 100 acciones del título subyacente, es decir, NFLX, tendríamos que multiplicar 8.80 dólares por 100, lo que nos da 880 dólares como riesgo máximo.

El operador podría perder fácilmente esta cantidad si la posición se mantiene hasta el vencimiento y ambos tramos expiran sin valor, es decir, si el precio de NFLX al vencimiento está por encima del precio de strike de la opción de venta larga (o 630.00 dólares en nuestro ejemplo).

Veamos también el potencial de beneficio máximo de esta operación. En un spread de opciones de venta bajista, el beneficio potencial se limita a la diferencia entre los dos precios de strike menos el costo neto del spread más las comisiones.

Así que en nuestro ejemplo, la diferencia entre los precios de strike es de 20.00 dólares (630.00 – 610.00 = 20.00 dólares). Y como hemos visto anteriormente, el costo neto del spread es de 8.80 dólares.

El beneficio máximo, por tanto, es de 11.20 dólares (20.00 – 8.80 = 11.20 dólares) por acción menos las comisiones. Si multiplicamos 11.20 dólares por 100 acciones, el beneficio máximo de esta estrategia de opciones asciende a 1,120 dólares.

El inversionista obtendrá este beneficio máximo si el precio de Netflix está en o por debajo del precio de strike de la opción de venta corta (el strike más bajo) al vencimiento (o 610.00 dólares en nuestro ejemplo).

Los inversionistas que hayan operado con opciones anteriormente probablemente sepan que las posiciones de venta en corto suelen asignarse al vencimiento si el precio de las acciones está por debajo del precio de strike (es decir, 610.00 dólares en este caso).

Sin embargo, también existe la posibilidad de una asignación anticipada. Por lo tanto, habría que supervisar la posición hasta el vencimiento.

Por último, también deberíamos calcular el punto de equilibrio de esta operación. A ese precio de equilibrio, la operación no ganará ni perderá dinero.

Al vencimiento, el precio de strike de la opción de venta larga (es decir, 630.00 dólares en nuestro ejemplo) menos la prima neta pagada (es decir, 8.80 dólares) nos daría el precio de equilibrio de NFLX.

En nuestro ejemplo: 630.00 – 8.80 = 621.20 dólares (menos las comisiones)

Conclusión sobre las acciones de Netflix

Consideramos que las acciones de NFLX son una opción sólida a largo plazo para la mayoría de las carteras minoristas. Esto es especialmente cierto para los inversionistas que quieren estar expuestos al crecimiento de los servicios de entretenimiento en streaming en todo el mundo. Sin embargo, las acciones podrían sufrir más presión en las próximas semanas.