- La Reserva Federal detuvo el miércoles su campaña de subidas de tipos, pero dejó entrever que podría ajustarlos aún más.

- La subida de los precios de la energía y los alimentos dificultará a la Fed volver a colocar la inflación en su objetivo del 2%.

- Por lo tanto, el mercado debe prepararse para la posibilidad de más subidas de tipos en 2024.

- ¿Busca ayuda en el mercado? Los miembros de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima.

La Reserva Federal decidió mantener inalterados sus tipos de interés de referencia tal y como se había previsto el miércoles y adoptó un tono agresivo, ya que la actual batalla del banco central contra la inflación parece lejos de terminar.

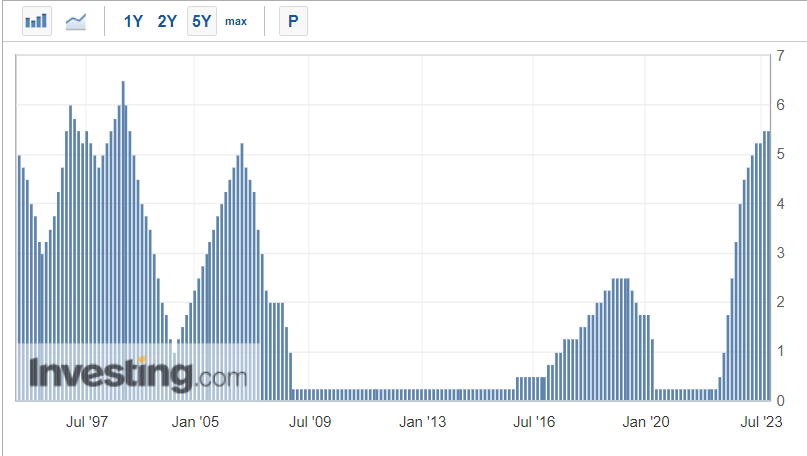

Los responsables del FOMC afirman que aún prevén otra subida de tipos de 25 puntos básicos antes de finales de año, y que el tipo objetivo de los fondos de la Reserva Federal se situará entre el 5,50% y el 5,75%.

El banco central estadounidense también advirtió de una política monetaria mucho más restrictiva hasta 2024 de lo previsto anteriormente.

"Estamos en condiciones de proceder con cautela a medida que evaluamos los nuevos datos y la evolución de las perspectivas y los riesgos", explicaba el presidente de la Fed, Jerome Powell, en una rueda de prensa tras la publicación del comunicado y las proyecciones.

"Estamos dispuestos a subir más los tipos si es apropiado, y tenemos la intención de mantener la política monetaria en un nivel restrictivo hasta que estemos seguros de que la inflación está bajando de forma sostenible hacia nuestro objetivo", dice Powell.

Sin embargo, de repente, algunas alarmas de inflación vuelven a sonar en medio de un furioso repunte de los precios de la energía y los alimentos. De hecho, un repunte duradero de los costes del combustible y los alimentos desharía los avances en el frente de la inflación, lo que podría obligar a la Fed a continuar su campaña de subidas de tipos durante más tiempo del previsto actualmente.

1. El petróleo vuelve a subir hacia los 100 dólares

La reciente subida de los precios del petróleo está dificultando el camino de la Reserva Federal hacia su objetivo de inflación del 2%.

El crudo West Texas Intermediate, de referencia en Estados Unidos, superó brevemente los 92 dólares por barril a principios de esta semana por primera vez desde noviembre de 2022, desatando los temores de que una importante fuente de presión inflacionista esté empezando a repuntar de nuevo.

De hecho, los precios del petróleo han subido más de un 30% desde finales de junio ante las continuas reducciones de suministro por parte de Arabia Saudí y Rusia, que están presionando al mercado.

Los analistas de Wall Street empiezan a hablar de un petróleo en 100 dólares si continúa el impulso positivo en el mercado energético.

Si los precios del crudo siguen subiendo y alcanzan los tres dígitos, podría suponer un problema, ya que el encarecimiento de la energía tiende a aumentar los costes de los bienes y servicios, encareciéndolo todo.

"Que los precios de la energía sean más elevados es algo significativo", decía Powell el miércoles, añadiendo que unos precios de la energía más altos y sostenidos en el tiempo podrían afectar al gasto de los consumidores.

2. Los precios de la gasolina vuelven a dispararse

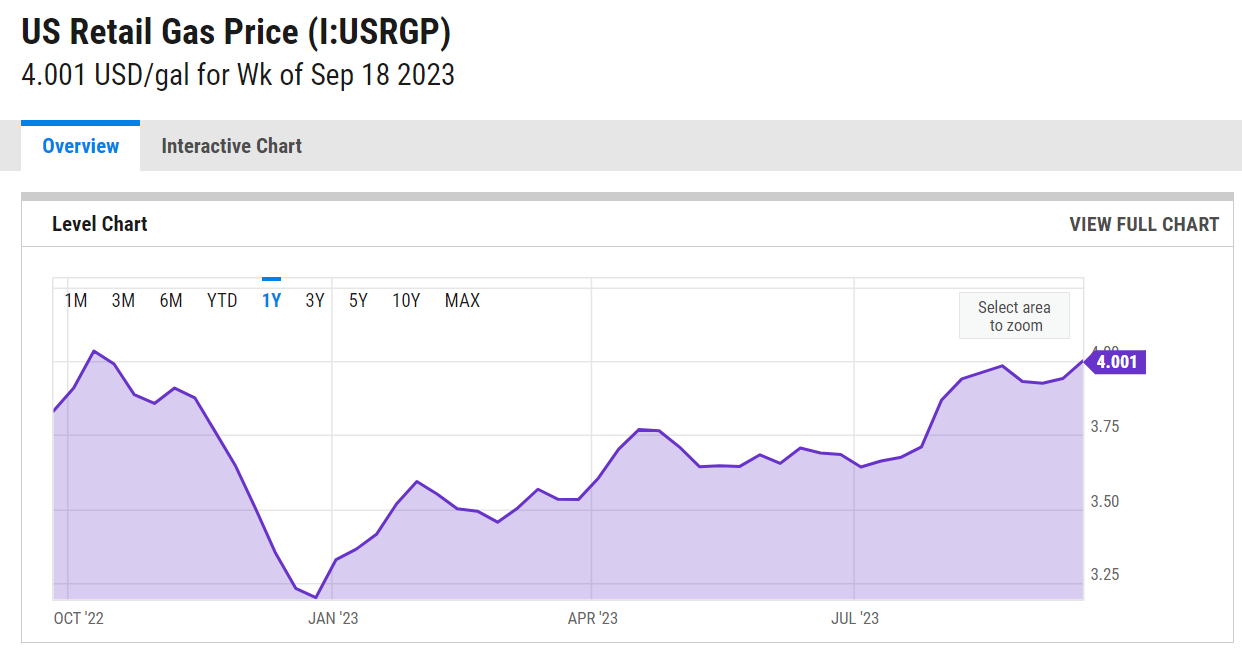

Los precios de la gasolina están subiendo repentinamente, provocando dolores de cabeza tanto a consumidores estadounidenses como a miembros de la Fed.

Los precios de la gasolina han subido casi un 9% en los dos últimos meses, en lo que ha sido un raro repunte a finales del verano, lo que refuerza la opinión de que la inflación general volverá a acelerarse en los próximos meses.

El precio medio nacional del galón de gasolina sin plomo alcanzó máximos de 11 meses el miércoles, 4 dólares, lo que según la AAA supone un récord estacional en los últimos 12 meses.

En California, los precios de la gasolina se han disparado más de un 10% sólo en el último mes hasta alcanzar una media de 5,79 dólares por galón, su cota más alta desde octubre de 2022.

No es habitual que los precios de la gasolina suban en esta época del año, ya que el final de la temporada de conducción estival en Estados Unidos tiende a lastrar la demanda.

La preocupante tendencia está ahora, en cierta medida, a merced de la Madre Naturaleza, ya que se avecina la temporada de huracanes. Los analistas han advertido de que un gran huracán que azote la región clave de la costa estadounidense del Golfo de México podría impulsar los precios nacionales de la gasolina hasta 4,50 o incluso 4,75 dólares el galón.

3. Las materias primas alimentarias suben

No sólo el petróleo y las materias primas relacionadas con la energía han acumulado fuertes ganancias estas últimas semanas.

Los futuros del zumo de naranja se han movido de forma parabólica recientemente, subiendo hasta alcanzar precios extremadamente altos, ya que las malas condiciones meteorológicas en Florida y las enfermedades en los cultivos han dejado inutilizables muchas naranjas. Los precios de esta bebida para el desayuno han subido un 22% en los últimos tres meses.

Mientras tanto, los futuros de ganado vivo y ganado alimentador son también algunos de los activos de mejor comportamiento en estos momentos, y ambos han alcanzado nuevos máximos históricos esta semana, ya que la preocupación en torno a la escasez de suministro en Estados Unidos de cara al próximo año ha seguido alimentando el mercado alcista. Por tanto, es de esperar que los precios de la carne de vacuno se encarezcan en el supermercado.

Por otra parte, los precios de otras materias primas agrícolas, como el café, el azúcar, el cacao, el arroz, y el cerdo magro, también han tendido al alza, lo que se suma a la evidencia de que la inflación alimentaria se está acelerando.

De hecho, el fondo Invesco DB Commodity Index Tracking (NYSE:DBC) —uno de los principales ETF del sector— ha repuntado un 14,3% desde el 1 de junio hasta alcanzar su cota más alta desde diciembre de 2022. El S&P 500, por su parte, ha subido un 5,2% en el mismo periodo de tiempo.

En cuanto a las condiciones meteorológicas, un pronosticador del Gobierno de Estados Unidos dijo la semana pasada que había más de un 95% de probabilidades de que el patrón climático de El Niño continúe hasta marzo de 2024, lo que desencadenaría condiciones más extremas que podrían interrumpir el suministro mundial de alimentos.

Conclusión

La subida de los precios del petróleo y de los alimentos, que las subidas de tipos de la Reserva Federal apenas controlan, podría influir más en la inflación en los próximos meses. No me sorprendería ver un repunte de la inflación de aquí en adelante, con una subida del IPC hacia el 5% en los próximos meses.

Evidentemente, esto echaría por tierra la idea de que la Reserva Federal haga una pausa en las subidas de tipos por el momento. Teniendo esto en cuenta, una inflación persistente podría obligar al presidente de la Fed, Jerome Powell, a subir más los tipos y dejarlos en niveles elevados más tiempo.

***

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el Dow Jones de Industriales a través del ETF SPDR Dow (DIA (BME:DIDA)). También estoy posicionado en largo en el ETF Energy Select Sector SPDR (NYSE:XLE) y en el ETF Health Care Select Sector SPDR (NYSE:XLV). Además, estoy posicionado en corto en el S&P 500, en el Nasdaq 100 y en el Russell 2000 a través del ETF ProShares Short S&P 500 (SH), el ETF ProShares Short QQQ (PSQ) y el ETF ProShares Short Russell 2000 (RWM).

Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de la situación financiera de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.